ΣΧΕΤΙΚΑ ΑΡΘΡΑ

«Αν και δεν πιστεύουμε ότι η οικονομία των ΗΠΑ βρισκόταν σε ύφεση το πρώτο εξάμηνο του 2022, εκτιμούμε ότι η πιθανότητα για τον κίνδυνο να αλλάξει αυτό τους επόμενους 12 μήνες είναι περίπου μια στις τρεις», εξηγούν οι οικονομολόγοι της Goldman Sachs, Hatzius και Struyven.

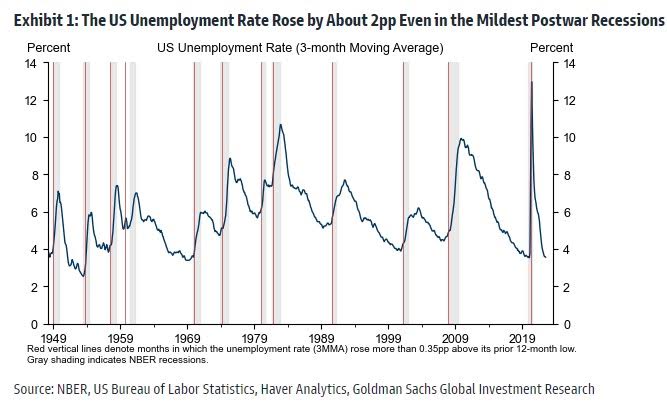

Αν υπάρξει ύφεση, θα μπορούσε κανείς εύλογα να φοβάται ότι θα είναι αρκετά βαθιά, τουλάχιστον όσον αφορά την αγορά εργασίας, αφού το ποσοστό ανεργίας στις ΗΠΑ αυξήθηκε κατά περίπου 2 ποσοστιαίες μονάδες ακόμη και στις δύο πιο ήπιες μεταπολεμικές υφέσεις, το 1960-1961 και το 2001, εξηγούν οι οικονομολόγοι της τράπεζας.

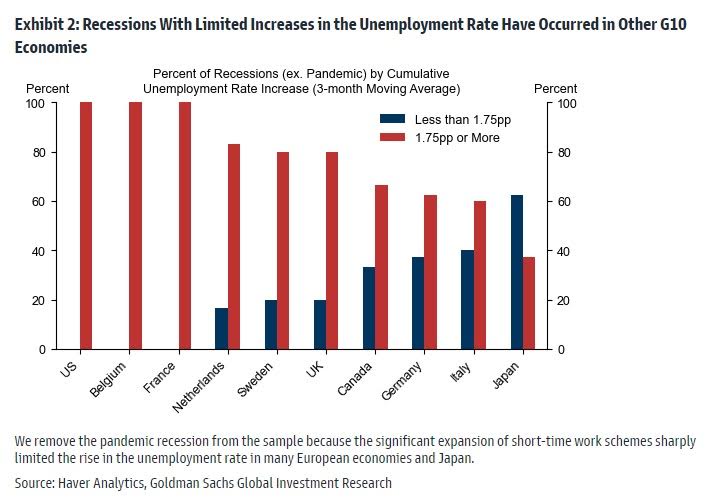

«Παρ’ όλα αυτά, πιστεύουμε ότι οποιαδήποτε ύφεση στις ΗΠΑ μετά την πανδημία θα είναι πιθανότατα ήπια, με περιορισμένη αύξηση του ποσοστού ανεργίας κατά περίπου 1 ποσοστιαία μονάδα. Αυτό θα ήταν πρωτοφανές στη μεταπολεμική ιστορία των ΗΠΑ, αν και ύφεση με παρόμοια περιορισμένη αύξηση έχει σημειωθεί σε άλλες οικονομίες του G10, όπως η Γερμανία και ο Καναδάς», εξηγούν οι αναλυτές.

Τα τρία στοιχεία που οδηγούν στο συμπέρασμα

Τα στοιχεία που οδηγούν στο συμπέρασμα είναι τρία. Πρώτο, ένα ασυνήθιστα υψηλό επίπεδο ανοικτών θέσεων εργασίας αμβλύνει τις επιπτώσεις ενός αρνητικού σοκ στην απασχόληση. Γενικότερα, ο συνδυασμός υπερβάλλουσας ζήτησης και της ανελαστικής προσφοράς -όχι μόνο για την εργασία αλλά και για τη στέγαση και τα διαρκή αγαθά- υποδηλώνει ότι μια μείωση της ζήτησης σε αυτές τις αγορές θα έχει μεγαλύτερο αρνητικό αντίκτυπο στις τιμές παρά στην παραγωγή.

Δεύτερο, ακόμη και αν η αύξηση της απασχόλησης επιβραδυνθεί σημαντικά, η ανάδραση στην καταναλωτική δαπάνη είναι πιθανό να είναι ασθενέστερη από ό,τι σε προηγούμενους κύκλους. Αν η κάμψη των προσλήψεων συμπέσει με απότομα χαμηλότερο πληθωρισμό, η καθαρή επίδραση στην αύξηση του πραγματικού διαθέσιμου εισοδήματος θα μπορούσε κάλλιστα να είναι θετική. Επιπλέον, η ευρωστία των ισολογισμών του ιδιωτικού τομέα θα συνεχίσει να μειώνει τις δευτερογενείς επιπτώσεις από τυχόν αδυναμία του πραγματικού εισοδήματος στις δαπάνες.

Τρίτο, ακόμη και σε μια ύφεση, η επενδυτική τράπεζα βλέπει διαρθρωτικούς λόγους για τη συνέχιση της ανάπτυξης σε ορισμένους σημαντικούς τομείς της οικονομίας. Οι ευαίσθητοι στην κρίση τομείς, όπως η κατανάλωση που σχετίζεται με γραφεία και τον τουρισμό, έχουν ακόμη περιθώρια ομαλοποίησης. Εν τω μεταξύ, τόσο οι επενδύσεις σε υποδομές όσο και οι δαπάνες που σχετίζονται με το κλίμα είναι πιθανό να αυξηθούν, υποβοηθούμενες εν μέρει από μακροχρόνια ομοσπονδιακά προγράμματα δαπανών.

Οι επιφυλάξεις

Αυτές οι εκτιμήσεις μεταφέρονται κυρίως σε άλλες οικονομίες του G10. Οι επιφυλάξεις είναι ότι μια πλήρης διακοπή των παραδόσεων ρωσικού φυσικού αερίου θα μπορούσε να προκαλέσει σοβαρή ύφεση στην Ευρώπη. Αναφορικά με την Ευρώπη, η κεντρική πρόβλεψη είναι ότι η Ευρωζώνη θα παρουσιάσει ήπια ύφεση, με ετήσιο ρυθμό ανάπτυξης -0,3% και -0,6% το γ’ και το δ’ τρίμηνο, αντίστοιχα. Από την αισιόδοξη πλευρά, υπάρχουν ακόμη σημαντικά περιθώρια για αναθέρμανση στη Νότια Ευρώπη, και ιδίως στην Ισπανία. Από την απαισιόδοξη πλευρά, η συμβολή της ενέργειας στον πληθωρισμό είναι πολύ μεγαλύτερη και πιο οπισθοβαρής στη ζώνη του ευρώ και στο Ηνωμένο Βασίλειο από ότι στις ΗΠΑ. Αυτό συνεπάγεται χειρότερες προοπτικές για το πραγματικό εισόδημα, τις καταναλωτικές δαπάνες και τη βιομηχανική δραστηριότητα στην Ευρώπη. Ομοίως, μεγαλύτερες διαταραχές στον εφοδιασμό με φυσικό αέριο, αυξήσεις των τιμών της ενέργειας ή δευτερογενείς επιδράσεις μέσω των αλυσίδων εφοδιασμού και των διαύλων εμπιστοσύνης θα μπορούσαν να καταστήσουν την ύφεση στη ζώνη του ευρώ βαθύτερη από τη βασική μας υπόθεση.

Τα συμπεράσματα και οι προβλέψεις

Σε αυτή την περίπτωση, τα συμπεράσματα και οι προβλέψεις για το τελικό επιτόκιο πολιτικής θα άλλαζαν εάν ο πληθωρισμός αποδεικνυόταν σημαντικά πιο εδραιωμένος από ότι προβλέπει. «Τα τελευταία δυόμιση χρόνια μάς έχουν διδάξει όλους να μην αποκλείουμε τον κίνδυνο των “άγνωστων αγνώστων”», συμπεραίνει η Goldman Sachs.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Φίλιπ Λέιν (ΕΚΤ): Άμεσες οι επιπτώσεις σε πληθωρισμό και ευρωζώνη από το «ενεργειακό σοκ» λόγω Ιράν

- ΙΟΒΕ: Θετική δυναμική στο οικονομικό κλίμα με «αγκάθι» τις εξελίξεις στη Μέση Ανατολή – Ήπια ανάκαμψη της καταναλωτικής εμπιστοσύνης

- Οι αγώνες της Premier League και της Super League με αμέτρητες αγορές και Bet Builder Ready στα καταστήματα Allwyn

- Φυσικό Αέριο: Νέο άλμα 20% στην Ευρώπη – Κλειστή η στρόφιγγα του Κατάρ

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.