ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ξεχάστε το ράλι των Χριστουγέννων που θα σώσει τις ευρωπαϊκές μετοχές από την ύφεση, επισημαίνουν αναλυτές από την Goldman Sachs μέχρι την Bank of America.

Οι αναλυτές μείωσαν τους στόχους τον περασμένο μήνα, με τη μέση πρόβλεψη των 406 μονάδων σε δημοσκόπηση του Bloomberg να υποδηλώνει διολίσθηση 17% για τον δείκτη Stoxx Europe 600 φέτος, τη χειρότερη επίδοση από την παγκόσμια οικονομική κρίση.

Το επίπεδο αυτό σηματοδοτεί κέρδος λιγότερο από 2% από το κλείσιμο της Πέμπτης, ενώ η δημοσκόπηση προβλέπει πτώση 1,1% για τον δείκτη Euro Stoxx 50 την ίδια περίοδο.

Οι τράπεζες όπως η Goldman και η BofA μείωσαν τις εκτιμήσεις τους τις τελευταίες εβδομάδες, με τις προοπτικές για ενδεχόμενο ράλι μετοχών στο τέλος του έτους να εξασθενούν, καθώς οι επενδυτές ανησυχούν για τον αντίκτυπο της αύξησης των αποδόσεων στα κέρδη και την πολιτική αναταραχή στο Ηνωμένο Βασίλειο.

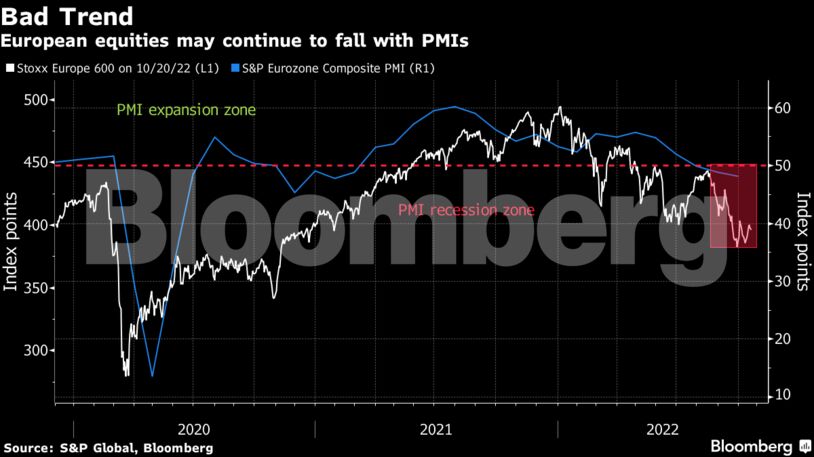

Ο Stoxx 600 τον περασμένο μήνα κατρακύλησε σε bear market, πιεσμένος από τις ανησυχίες ότι ο αυξανόμενος πληθωρισμός και η επιθετική πολιτική σύσφιξης της κεντρικής τράπεζας θα πυροδοτήσουν μια παγκόσμια ύφεση.

«Θα χρειαστεί μια πιο φιλική δυναμική για το μείγμα ανάπτυξης/πληθωρισμού/πολιτικής ή μια συνθηκολόγηση των επενδυτών για να τελειώσει η bear market βραχυπρόθεσμα», έγραψαν οι αναλυτές της Goldman, συμπεριλαμβανομένης της Cecilia Mariotti την περασμένη εβδομάδα.

Η πρόβλεψή τους για 360 μονάδες στο τέλος του έτους είναι η χειρότερη μεταξύ αυτών που συμμετείχαν σε δημοσκόπηση του Bloomberg, υποδηλώνοντας πτώση σχεδόν 10% από το κλείσιμο της Πέμπτης.

Τον Μάρτιο, οι στρατηγικοί αναλυτές περίμεναν κατά μέσο όρο ότι ο Stoxx 600 θα κλείσει τη χρονιά σχεδόν στα ίδια επίπεδα σε σχέση με το τέλος του 2021. Αντίθετα, ο δείκτης αναφοράς έχει υποχωρήσει περίπου 20% μέχρι στιγμής, επηρεασμένος από την άνοδο του πληθωρισμού, τις επιθετικές κεντρικές τράπεζες, τις επιπτώσεις από τον πόλεμο στην Ουκρανία και την ενεργειακή κρίση.

Ο Stephane Ekolo της TFS Derivatives, του οποίου η πρόβλεψη τον Μάρτιο πλησίασε περισσότερο την έκταση της τρέχουσας πτώσης, δεν αναμένει ανακούφιση σύντομα.

«Οι προοπτικές για την ευρωπαϊκή αγορά θα είναι τραγικές για το τέλος του έτους και πιθανότατα για το επόμενο έτος», δήλωσε ο Ekolo. «Οι μακροοικονομικοί αντίθετοι άνεμοι δεν είναι κοντά στο να υποχωρήσουν, οι γεωπολιτικές εντάσεις συνεχίζουν να αυξάνονται και με τον επίμονο υψηλό πληθωρισμό, προβλέπω την συρρίκνωση της ζήτησης που θα γίνει αισθητή αυτή τη σεζόν κερδών και την επόμενη».

Οι ευρωπαϊκές μετοχές έφτασαν τον περασμένο μήνα στο χαμηλότερο επίπεδό τους από τον Νοέμβριο του 2020, πριν από μια άτολμη ανάκαμψη που ήδη εξασθενεί. Πολλοί συμμετέχοντες στην αγορά λένε ότι οι τεχνικές θέσεις μπορεί να τροφοδοτήσουν κάποια κέρδη, αλλά τα θεμελιώδη στοιχεία παραμένουν ζοφερά.

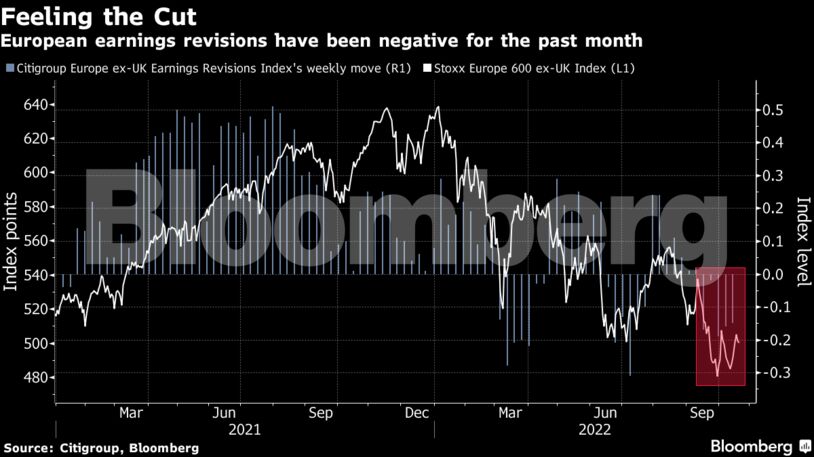

Ούτε καν το καλό ξεκίνημα στα κέρδη της σεζόν κατάφερε να προκαλέσει αρκετή αισιοδοξία για να δώσει ώθηση στο σύνολο της αγοράς. Και οι στρατηγικοί αναλυτές της BofA προειδοποιούν ότι οι προοπτικές κερδών μπορεί να επιδεινωθούν.

«Ακόμη και μετά το απότομο selloff φέτος, οι μετοχές δεν έχουν ακόμη τιμολογήσει τη συνεχιζόμενη απώλεια της αναπτυξιακής δυναμικής που αναμένεται να δούμε τους επόμενους μήνες», δήλωσε η αναλύτρια της BofA, Milla Savova, η οποία βλέπει τον Stoxx 600 να κλείνει στις 380 μονάδες, κοντά στα χαμηλά του περασμένου μήνα.

Η Savova αναμένει ότι τα κέρδη θα μειωθούν κατά 20% το επόμενο έτος, παρασυρόμενα από την πίεση του περιθωρίου και την επιβράδυνση της οικονομικής ανάπτυξης.

«Πιστεύουμε ότι η τρέχουσα ανθεκτικότητα των ευρωπαϊκών κερδών θα αποδειχθεί μη βιώσιμη», λέει.

Διαβάστε ακόμη:

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.