ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οι προοπτικές για την HelleniQ Energy ΕΛΠΕ -0,13% 7,66 παραμένουν ευνοϊκές, καθώς τα περιθώρια διύλισης εξακολουθούν να βρίσκονται σε πολύ υψηλά επίπεδα σε σύγκριση με τα προηγούμενα έτη, παρά την υποχώρησή τους τις πρώτες εβδομάδες του 2023, εκτιμά η Eurobank Equities.

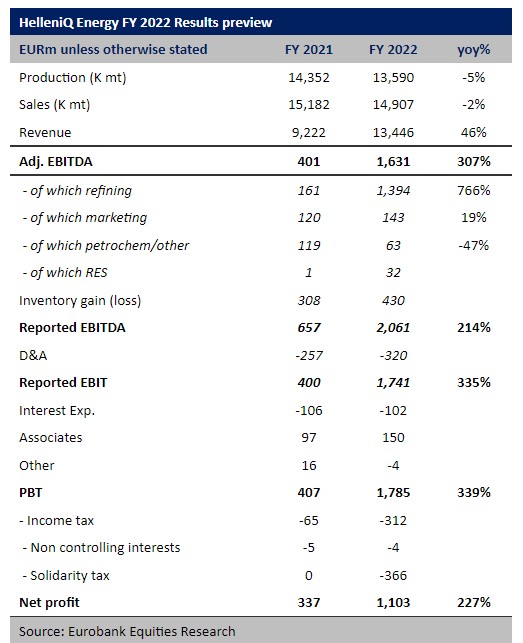

Η HelleniQ Energy αναμένεται να ανακοινώσει τα αποτελέσματα της χρήσης 2022 στις 24 Φεβρουαρίου μετά το κλείσιμο της αγοράς και η Eurobank Equities αναμένει ‘εκρηκτική’ κερδοφορία λόγω των υψηλών περιθωρίων διύλισης, σε επίπεδα ρεκόρ, και των ισχυρών τάσεων της ζήτησης.

Επίσης, τα συνολικά έσοδα θα αυξηθούν στα €13,5 δισ. (+46% σε ετήσια βάση) και το προσαρμοσμένο EBITDA στα €1,6 δισ. (+307% σε ετήσια βάση), με τον τομέα διύλισης να αντιπροσωπεύει πάνω από το 85% της κερδοφορίας του Ομίλου.

Όσον αφορά τη φορολογία αλληλεγγύης, οι εκτιμήσεις της Eurobank Equities κάνουν λόγο για ένα ποσό κοντά στα €370 εκατ., ωστόσο o Όμιλος θα καταφέρει να παρουσιάσει bottom line άνω του €1 δισ. (+227% σε ετήσια βάση).

O Όμιλος θα επιτύχει σχετικά σταθερές πωλήσεις διύλισης σε ετήσια βάση, της τάξης των 15 χιλ. μετρικών τόνων, υποστηρίζοντας την ισχυρή ζήτηση, ενώ η παραγωγή αναμένεται να έχει χειρότερη πορεία (-5% σε ετήσια βάση), καθώς τα διυλιστήρια Ελευσίνας και Θεσσαλονίκης τέθηκαν σε συντήρηση κατά τη διάρκεια του έτους.

Παρά ταύτα, το πραγματοποιούμενο περιθώριο διύλισης θα διαμορφωθεί κοντά στα $20 περίπου (+131% σε ετήσια βάση), οδηγώντας την κερδοφορία του Ομίλου.

Η ευνοϊκή μέση συναλλαγματική ισοτιμία $/€ σε 1,05 (-12% σε ετήσια βάση) αναμένεται να συμβάλει περαιτέρω στα ισχυρά αποτελέσματα του Ομίλου.

Το κόστος ανά βαρέλι θα αυξηθεί ως αποτέλεσμα του αυξημένου κόστους ενέργειας και των εκπομπών CO2, ωστόσο θα αντισταθμίσουν μόνο ελαφρώς τη θετική επίδραση από την κορυφή της γραμμής στα έσοδα και τη βελτίωση των spreads των προϊόντων και ως εκ τούτου, αναμένει προσαρμοσμένα EBITDA του ομίλου ύψους 1,63 δισ. ευρώ (έναντι 401 εκατ. ευρώ το 2021).

Στον τομέα της εμπορίας εκτιμά ότι η ζήτηση του 2022 θα διαμορφωθεί πάνω από 5 χιλ. τόνους (έναντι 4,3 χιλ. τόνους το 2021), ως αποτέλεσμα της αναβάθμισης των ταξιδιωτικών περιορισμών λόγω της Covid το 2022, ενισχύοντας τις πωλήσεις. Παρά το εφαρμοζόμενο ανώτατο όριο στο περιθώριο κέρδους στην εμπορία, η Eurobank Equities αναμένει ότι η αυξημένη ζήτηση θα οδηγήσει το EBITDA του τομέα εμπορίας σε περίπου €140 εκατ. (+19% σε ετήσια βάση).

Αντίθετα, ο τομέας των πετροχημικών δεν τα πήγαν το ίδιο καλά κατά τη διάρκεια του έτους, με τα αντίστοιχα περιθώρια πολυπροπυλενίου να μειώνονται σχεδόν κατά 50% σε ετήσια βάση, γεγονός που φαίνεται άμεσα στην κερδοφορία. Τέλος, στις ανανεώσιμες πηγές ενέργειας (ΑΠΕ), προβλέπει ότι η αυξημένη συνολική εγκατεστημένη ισχύς των 340MW, θα οδηγήσει τις ΑΠΕ σε EBITDA άνω των €30 εκατ.

Η Eurobank Equities αναμένει ότι η τηλεδιάσκεψη με τους αναλυτές στις 24 Φεβρουαρίου θα επικεντρωθεί στη βιωσιμότητα των υψηλών περιθωρίων διύλισης, στην επίδραση της απαγόρευσης των σχετικών με τη Ρωσία πετρελαιοειδών προϊόντων και στη δυναμική της ζήτησης και της προσφοράς.

Διαβάστε επίσης

Citi: Ο πληθωρισμός παραμένει βασικό πρόβλημα στην Ευρώπη – Αυξάνει τις εκτιμήσεις για την ανάπτυξη ελέω Κίνας

Citi: Αναβάθμιση για Alpha Bank σε τιμή στόχο και αξιολόγηση σε Buy

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τι σημαίνει η επέκταση της Energean στην παραγωγή πετρελαίου στην Αγκόλα- Νέα deals έρχονται

- Οι ΗΠΑ επιτρέπουν για περίπου έναν μήνα τις πωλήσεις μέρους του πετρελαίου της Ρωσίας – Υποχωρούν οι τιμές

- Αμερικανικό αεροσκάφος εναέριου ανεφοδιασμού με καύσιμα συνετρίβη στο Ιράκ – Εκρήξεις σε Τεχεράνη και Ντουμπάι

- AstraZeneca: Το στοίχημα των 80 δισ., οι νέοι βιοδείκτες και τα μόρια «game changers» για την παχυσαρκία

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.