ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οι μελέτες για τις θέσεις των επενδυτών δείχνουν ότι απαισιοδιοξία στις τάξεις των επενδυτών είναι ακόμη κυρίαρχη.

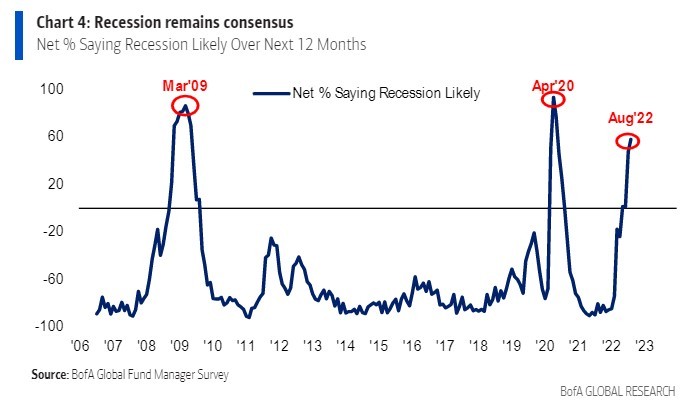

Τα βασικά συμπεράσματα της έρευνας της BofA για τους διαχειριστές παγκόσμιων κεφαλαίων τον Αύγουστο (Global Fund Manager Survey της Bank of America Global Research) είναι ότι το κλίμα εξακολουθεί να είναι πτωτικό (θέσεις μετρητών στο 5,7%), πολύ πτωτικό για άμεση αντιστροφή του bear market rally.

«Παραμένουμε υπομονετικές «αρκούδες» και εκτιμούμε ότι ο δείκτης S&P 500 θα εξασθενήσει πάνω από τις 4.328 μονάδες, ως βασικό σενάριο. Οι contrarians bulls (θετικοί) είναι πωλητές (short) στο αμερικανικό δολάριο και αγοραστές (long) στις τράπεζες, ενώ οι contrarians bears (αρνητικοί) είναι long στις επιχειρήσεις κοινής ωφέλειας και short στις μετοχές “ανάπτυξης”.

Η έρευνα αναφέρει ότι το κλίμα στις αγορές παραμένει πτωτικό, αλλά όχι πλέον «super» πτωτικό, καθώς αυξάνονται οι ελπίδες ότι οι κλυδωνισμοί του πληθωρισμού και των επιτοκίων θα τερματιστούν τα επόμενα τρίμηνα. Ο δείκτης BofA Bull & Bear παραμένει στο «μέγιστο πτωτικό σήμα» και δεν υπάρχει άμεση αντιστροφή του bear market rally.

Συγκρατημένα ανοδική στάση για τις ευρωπαϊκές μετοχές

Το 55% των συμμετεχόντων στην έρευνα αναμένει ότι το ράλι των μετοχών θα συνεχιστεί (από 43% τον προηγούμενο μήνα), ενώ σχεδόν οι μισοί από αυτούς προβλέπουν περαιτέρω άνοδο άνω του 5% για τις ευρωπαϊκές μετοχές κατά το επόμενο έτος.

Ωστόσο, υπάρχουν σημάδια επιφυλακτικότητας: 1) ένα καθαρό 17% των ευρωπαίων επενδυτών θεωρεί ότι οι ευρωπαϊκές μετοχές είναι υπερτιμημένες, από 14% τον προηγούμενο μήνα και το υψηλότερο ποσοστό από τον Ιούνιο του 2020, 2) το 88% των ερωτηθέντων βλέπει πτώση για τα ευρωπαϊκά κέρδη ανά μετοχή ως απάντηση στην επιβράδυνση της ανάπτυξης και τις αυξημένες πιέσεις στα περιθώρια κέρδους και 3) ένα καθαρό 34% δηλώνει ότι είναι υποεπενδεδυμένο στις ευρωπαϊκές μετοχές σε παγκόσμιο πλαίσιο, μόνο οριακά καλύτερο από το καθαρό 35% του προηγούμενου μήνα, το οποίο σηματοδότησε τη μεγαλύτερη υποεπενδεδυμένη θέση από το 2012.

Σαφής προτίμηση στις ποιοτικές μετοχές

Το 37% των επενδυτών αναμένει ότι οι κυκλικές μετοχές θα υποαποδώσουν τις αμυντικές μετά την πρόσφατη ανάκαμψη (από 45% τον περασμένο μήνα), ενώ ένα αυξανόμενο ποσοστό 33% αναμένει αμετάβλητες επιδόσεις, ενώ μόνο το 17% πιστεύει ότι οι κυκλικές μετοχές μπορούν να αυξηθούν περαιτέρω. Ένα καθαρό 75% αναμένει ότι οι μετοχές υψηλής ποιότητας θα υπεραποδώσουν έναντι των μετοχών χαμηλής ποιότητας τους επόμενους μήνες. Η αισιοδοξία για τον φαρμακευτικό τομέα έχει μειωθεί απότομα μετά το πρόσφατο sell-off, με ένα καθαρό 23% να δηλώνει ότι είναι υπερεπενδεδυμένοι στον τομέα, από 41% τον περασμένο μήνα, αν και αυτό εξακολουθεί να αφήνει τον κλάδο ως τον δεύτερο υψηλότερο μετά τον κλάδο της ενέργειας.

Το ενδιαφέρον για τις τράπεζες είναι συγκρατημένο (ένα καθαρό 4% δηλώνει ότι είναι υπερεπενδεδυμένο), με το 38% των επενδυτών να θεωρεί ότι ο τομέας αμφισβητείται από την επιβράδυνση της ανάπτυξης, τις χαμηλότερες αποδόσεις των ομολόγων και τα ευρύτερα πιστωτικά περιθώρια, και ένα επιπλέον 17% να θεωρεί τις τράπεζες ως τον τομέα με τη μεγαλύτερη πτώση καθώς ξεδιπλώνεται η δυναμική της ύφεσης. Οι κατασκευές είναι πλέον ο λιγότερο ‘αγαπητός’ τομέας, ξεπερνώντας τα ακίνητα.

Οι επενδυτικές θέσεις και προτιμήσεις

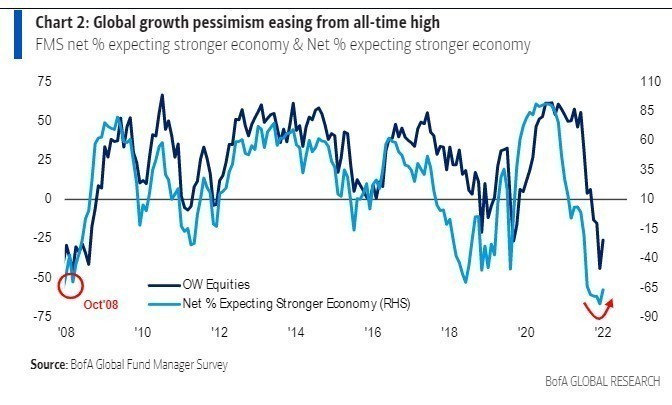

Αναφορικά με τα μακροοικονομικά και την πολιτική, τόσο οι προσδοκίες για την ανάπτυξη, όσο και η κατανομή των μετοχών αυξήθηκαν από τα υπερβολικά χαμηλά επίπεδα του Ιουλίου, καθώς το 88% των επενδυτών αναμένουν χαμηλότερο πληθωρισμό τους επόμενους 12 μήνες και ο φόβος για δρακόντειες αυξήσεις υποχωρεί (πρόβλεψη για αυξήσεις Fed Funds 100-125 μονάδες βάσης).

Σε σχέση με τον κίνδυνο, οι θέσεις στα μετρητά πέφτουν από το 6,1% στο ακόμα πολύ υψηλό 5,7%, ενώ το πιο “crowded trade” είναι οι θέσεις αγοράς (long) στο δολάριο ΗΠΑ και ο νούμερο ένα κίνδυνος είναι ο πληθωρισμός να παραμείνει υψηλός. Ο πρώτος καταλύτης για αλλαγή πολιτικής από τη Fed είναι ο πληθωρισμός να πέσει χαμηλότερα από το 4% και τέλος η μεγαλύτερη πηγή “συστημικού πιστωτικού γεγονότος” είναι η αγορά ακινήτων της Κίνας.

Σχετικά με την κατανομή των περιουσιακών στοιχείων, η μεγάλη στροφή τον Αύγουστο είναι προς τις αμερικανικές μετοχές, τις μετοχές τεχνολογίας και τα καταναλωτικά εκτός των βασικών προϊόντων, των υπηρεσιών κοινής ωφέλειας και των μετοχών του Ηνωμένου Βασιλείου. Είναι αξιοσημείωτο ότι οι επενδυτές, για πρώτη φορά από τον Αύγουστο του 2020, εκτιμούν ότι οι μετοχές ανάπτυξης θα υπεραποδώσουν έναντι της αξίας τους επόμενους 12 μήνες.

Contrarian trades: καθώς ο πληθωρισμός των υπηρεσιών μειώνεται, ξεκινά ο νέος ανοδικός πιστωτικός κύκλος που σημαίνει short για το δολάριο ΗΠΑ και την υγειονομική περίθαλψη και θέσεις long στις αναδυόμενες αγορές, τις τράπεζες και τους κλάδους φυσικών πόρων. Αντίθετα, οι bears είναι short στις μετοχές των ΗΠΑ, τις μετοχές ανάπτυξης και τεχνολογίας και τα REITs και ανοίγουν θέσεις long στα βασικά προϊόντα και τις επιχειρήσεις κοινής ωφέλειας.

Διαβάστε επίσης:

Morgan Stanley: Η παγκόσμια καταιγίδα ύφεσης ετοιμάζεται

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Υπεγράφη η πρώτη συμφωνία για προμήθεια αμερικανικού LNG μέσω Ελλάδας στην Ουκρανία

- «Μπλόκο» της ΑΑΔΕ στις κρυφές συναλλαγές κρυπτονομισμάτων

- Μetlen: Στρατηγική συμφωνία με τη Schroders Greencoat για τη πώληση φωτοβολταϊκών 283 MW στο Ηνωμένο Βασίλειο

- Δένδιας μετά τη συνάντηση με Πιτ Χέγκσεθ: Μεταρρυθμίζουμε τις Ένοπλες Δυνάμεις για να αντιμετωπίσουμε τις προκλήσεις της εποχής

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.