Τι συμβαίνει με την MIG

Ένα χαρτί που την δεκαετία του 2000 είχε γίνει η αγαπημένη μανία των επενδυτών ενώ μοίραζε μόνο ζημιές, καθώς πολλοί είχαν πιστέψει το όραμα Βγενόπουλου, η MIG φαίνεται να έρχεται και πάλι στο προσκήνιο.

Η οικογένεια του Μάριου Ηλιόπουλου της SEAJETS εξαγόρασε μέσω της αγοράς, το 5,48% της εταιρείας και έτσι έγινε ο δεύτερος μεγαλύτερος μέτοχος μετά την Πειραιώς που κατέχει το 31,19%.

Το φυσικό πρόσωπο που εμφανίζεται ως νέα μέτοχος, είναι η Δέσποινα Ηλιοπούλου.

Η διοίκηση της MIG με κεφαλαιοποίηση μόλις 52,4 εκατ. ευρώ, την επόμενη εβδομάδα έχει προγραμματίσει γενική συνέλευση και εκτιμάται ότι ίσως εκεί να ξεδιπλωθεί το σχέδιο του Ηλιόπουλου.

Αlpha Bank vs Deutsche Bank στις αγορές ομολόγων

Πολλοί αναγνώστες μου όταν είδαν χθες το επιτόκιο, 11,75% με το οποίο δανείστηκε η Alpha Bank ΑΛΦΑ 0% 1,68 έσπευσαν μάλλον βιαστικά να το χαρακτηρίσουν περίπου «τοκογλυφικό».

Σπεύδω λοιπόν να τους ενημερώσω ότι η πραγματικότητα είναι εντελώς διαφορετική και μερικές φορές τα νούμερα από μόνα τους δημιουργούν εντυπώσεις εσφαλμένες.

Το επιτόκιο λοιπόν με το οποίο δανείστηκε η Alpha Bank είναι αναντίρρητα υψηλό όμως αν συγκριθεί με αυτό που δανείζονται τέτοιου είδους ομόλογα, τραπεζικοί κολοσσοί όπως η Deutsche Bank, θα μπορούσε να χαρακτηριστεί «μικρό».

Καταρχήν θα πρέπει να διευκρινίσουμε ότι το συγκεκριμένο ομόλογο χαρακτηρίζεται ως TIER I κεφάλαιο, αποτελεί δηλαδή «οιωνεί κεφάλαιο για την Τράπεζα» καθώς βελτιώνει το βασικό κεφαλαιακό δείκτη CET1, κάτι που μπορεί η Τράπεζα να εκμεταλλευτεί δευτερογενώς.

Κάτι που δεν συμβαίνει με τις προηγούμενες εκδόσεις ομολόγων που πραγματοποιήσαν πέρυσι όλες οι συστημικές τράπεζες εξασφαλίζοντας επιτόκια της τάξεως του 7% με 8%.

Το ότι πρόκειται για ένα εντελώς διαφορετικό ομόλογο φαίνεται και από τη διάρκεια του καθώς πρόκειται για perpetual (δηλαδή χωρίς ημερομηνία λήξεως το οποίο όμως μπορεί να το εξοφλήσει η Τράπεζα στην πενταετία).

Τώρα τι δείχνει η σύγκριση ;

Περί τα τέλη Νοεμβρίου η Deutsche Bank η οποία διαθέτει πολύ υψηλότερο rating (σύμφωνα με την Fitch BBB+ έναντι του Β+ της Alpha Bank) δανείστηκε με ένα τέτοιο ομόλογο 1,25 δισ. ευρώ με επιτόκιο οριακά πάνω από το 10%.

Επομένως το premium που πληρώνει η Alpha έναντι της Deutsche είναι εύλογο.

Άλλωστε, είναι ενδεικτικό ότι η διοίκηση της Τράπεζας είχε δώσει guidance για υψηλότερο επιτόκιο έως το 12,5%.

Όταν το mononews.gr αναδείκνυε τη Μαρία Αγγελικούση ως την πιο επιδραστική Ελληνίδα…

Δεν υπάρχει μεγαλύτερη χαρά για έναν δημοσιογράφο (και δημοσιογραφικό μέσο) από το να επιβεβαιώνεται.

Να βγάζει πρώτος την είδηση, ν’ αποκαλύπτει πράγματα και καταστάσεις και να ακολουθεί η επιβεβαίωση – του ρεπορτάζ, της πληροφορίας, των γραφομένων του.

Κι όταν τον επιβεβαιώνει το data-based δημοσιογραφικό μέσο του πλανήτη, η ικανοποίηση είναι ακόμη μεγαλύτερη.

Περί Μαρίας Αγγελικούση ο λόγος.

Της Μαρίας Αγγελικούση που το Bloomberg ανέδειξε ως την πλουσιότερη από όλους τους -πανίσχυρους, ούτως ή άλλως- Έλληνες εφοπλιστές.

Σημειώνοντας πως η άνοδος των ναύλων (λόγω σειράς παραγόντων την περίοδο της πανδημίας) εκτόξευσε την αξία του ομίλου που παρέλαβε από τον πατέρα της, τον μεγάλο Γιάννη Αγγελικούση, το 2021.

Εξέλιξη που με τη σειρά της οδήγησε στην αύξηση της καθαρής περιουσίας της στο επίπεδο των 5,3 δισ. δολαρίων.

Έναν μήνα νωρίτερα, το mononews.gr είχε κατατάξει τη Μαρία Αγγελικούση στην κορυφαία θέση της λίστας με τους 100 επιδραστικότερους Έλληνες για το 2022, διαβλέποντας από νωρίς την ισχυρή και πολλά υποσχόμενη δυναμική της 40χρονης θαλασσοκράτειρας τόσο στη ναυτιλία όσο και στον κοινωνικό στίβο και επισημαίνοντας πως η Μαρία Αγγελικούση διοικεί με πυγμή και εξαιρετική επιτυχία έναν τεράστιο στόλο – τον μεγαλύτερο με όρους χωρητικότητας.

Και με την ευφυία και την ανθρωποκεντρική προσέγγιση που τη διακρίνουν, το σίγουρο είναι πως η επιδραστικότητα και η δύναμή της θα αποτελέσουν αφορμή για πολύ περισσότερα δημοσιεύματα (και διακρίσεις) στο μέλλον.

Τράπεζα Πειραιώς: Τo μεγάλο μυστικό των Goldman & HSBC

Φίλοι αναγνώστες, η χθεσινή πτώση της μετοχής της Τράπεζας Πειραιώς ΠΕΙΡ 0,27% 3,74 ήταν απολύτως απαραίτητη και λογική.

Τα κέρδη είναι πολύ μεγάλα και κάποιοι αποφάσισαν να τα κλειδώσουν.

Όμως χθες η Goldman Sachs και η HSBC βγάλανε καινούρια report για την Πειραιώς που αποδεικνύουν ότι αυτήν τη στιγμή στη μετοχή της Τράπεζας Πειραιώς υπάρχει τεράστια στρέβλωση.

Η Τράπεζα Πειραιώς είναι μία από τις πιο υποτιμημένες τραπεζικές μετοχές στην Ευρώπη και εξηγούμαστε.

Η Goldman Sachs με note της παραδέχεται ότι έπεσε έξω στις εκτιμήσεις της για την Τράπεζα Πειραιώς.

Στο μοντέλο αποτίμησης, το οποίο χρησιμοποιεί, μας λέει ότι η ίδια περίμενε για το 2023 η Πειραιώς να έχει ένα δείκτη ROTE 8,4%, με τον κύριο Μεγάλου, όμως, στο προχθεσινό Investor Day να τονίζει ότι η Πειραιώς πάει για το 2023 να βγάλει ένα επαναλαμβανόμενο ROTE πάνω από 10% και τον δείκτη FL CET1 ratio πάνω από 12%.

Ακόμα, ο αναλυτής της Goldman μας ενημερώνει ότι οι μέσες εκτιμήσεις της αγοράς για την Πειραιώς για τον δείκτη ROTE για το 2023 ήταν στο 7,6%.

Όπως αντιλαμβάνεστε λοιπόν, η διοίκηση Μεγάλου ανέβασε τον πήχη και σάρωσε τις εκτιμήσεις της αγοράς και της Goldman Sachs.

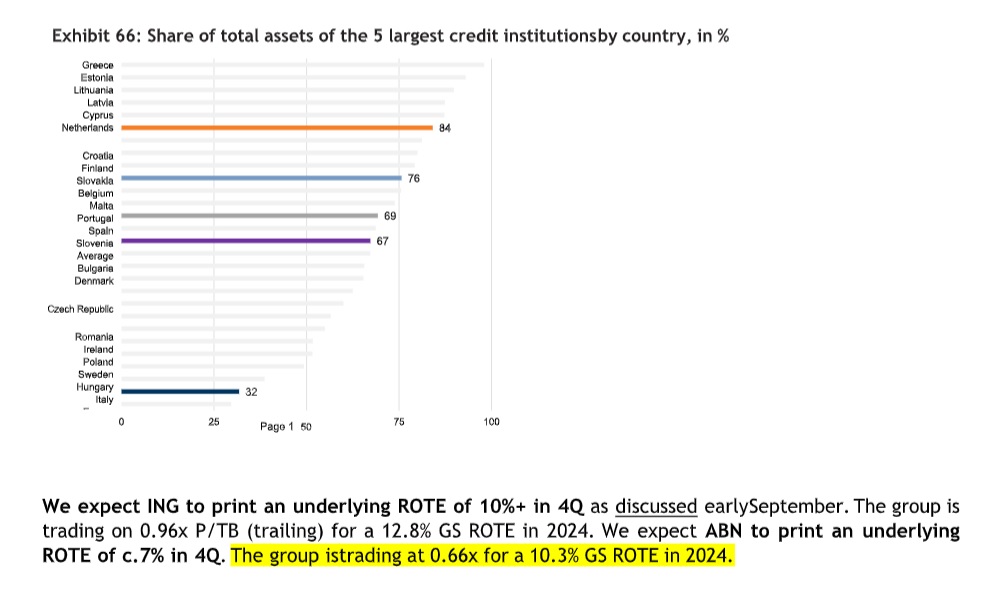

Συγχρόνως, η Goldman Sachs μαζί με το note της για την Πειραιώς έβγαλε και ένα report για τις Τράπεζες στο Benelux, δηλαδή για τις τρεις γειτονικές χώρες Βέλγιο, Ολλανδία και Λουξεμβούργο.

Στη σελίδα 23 του report (βλ. πίνακα παρακάτω) στο exhibit 66, μπορούμε να δούμε ότι οι 5 μεγαλύτερες ελληνικές τράπεζες ελέγχουν πάνω από το 95% της αγοράς.

Η ΑΒΝ και οι Ελληνικές Τράπεζες

Οι πέντε μεγαλύτερες ολλανδικές ελέγχουν το 84% της αγοράς και οι 5 μεγαλύτερες βελγικές το 76% της αγοράς.

Αυτό το στατιστικό στοιχείο είναι πάρα πολύ σημαντικό για την μελλοντική πορεία του κλάδου.

Όσο υψηλότερη συγκέντρωση υπάρχει, τόσο υψηλότερες αποτιμήσεις δικαιούνται οι τράπεζες της εκάστοτε χώρας.

Σε αυτό λοιπόν το report η Goldman Sachs δίνει σύσταση αγοράς για την ABN και μας λέει ότι αυτή τη στιγμή παίζει με ένα προσδοκώμενο P/TBV=0,66 έχοντας ένα ROTE2024=10,3% και αυτή τη στιγμή τη θεωρεί επενδυτική ευκαιρία.

Η ABN είναι ένα πολύ καλό μέτρο σύγκρισης για τις αποτιμήσεις των ελληνικών τραπεζών.

Έτσι, εφόσον η διοίκηση Μεγάλου, επιτύχει τον φετινό της στόχο και βγάλει η τράπεζα Πειραιώς ένα ROTE=10,3%, τότε θα δικαιούται να παίζει ΤΩΡΑ με ένα προσδοκώμενο P/TBV2024=0,66.

Απλώς, η Goldman Sachs, δεν μπορεί να δώσει τώρα την τιμή στόχο, γιατί δεν έχει ακόμα κάτι χειροπιαστό.

Μετά τα μέσα της χρονιάς, αυτό αλλάζει…

Άλλωστε, μην ξεχνάμε, ότι πολύ πρόσφατα ανέβασε την τιμή στόχο από τα 1 ευρώ στα 2,20 ευρώ παρακαλώ!!!

Σύμφωνα με τους ειδικούς «οι αγοραστές που σκουπίζουν τη μετοχή της Πειραιώς σε αυτά τα επίπεδα πιστεύουν ΑΚΡΑΔΑΝΤΑ ότι η διοίκηση Μεγάλου θα επιτύχει τον στόχο της για το 2023.»

Έτσι, εάν χρησιμοποιήσουμε το book value της HSBC για το 2024 που το υπολογίζει στα 5,4 ευρώ, αυτό σημαίνει, ότι εφόσον η Πειραιώς βγάλει ένα ROTE 10,3%, τότε η τιμή στόχος πάει στα 3,564 ευρώ, δίνοντας της ένα P/TBV2024e=0,66.

Το note της HSBC και ο MSCI

Μαζί με την Goldman Sachs, χθες έβγαλε note και η HSBC.

Η οποία επαναλαμβάνει τη σύσταση της για αγορά για τη μετοχή της Τράπεζας Πειραιώς με τιμή στόχο τα 3,30.

Η διαφορά, όμως, με την Goldman Sachs είναι ότι παρόλο το μεγάλο ράλι που έχει κάνει η Πειραιώς θεωρεί απόλυτα επιτεύξιμους τους στόχους της διοίκησης Μεγάλου και δεν περιμένει τα χειροπιαστά νούμερα πρώτα.

Θεωρεί ότι πρέπει άμεσα να πάει στα 3,30.

Το απίστευτο όμως είναι, ότι μέσα στο report αφήνει και ένα παραθυράκι να μπει η Πειραιώς στον MSCI τώρα τον Φεβρουάριο.

Η αγορά δεν έχει τιμολογήσει καθόλου αυτό το σενάριο.

Του Wiseman του αρέσει να είναι συντηρητικός και θεωρεί ότι η Πειραιώς θα μπει σίγουρα τον Μάϊο.

Φυσικά, πρέπει να γνωρίζετε ότι με τις τιμές της τελευταίας εβδομάδας του Ιανουαρίου, η Πειραιώς μπαίνει στον MSCI.

Δηλαδή, μπορεί να κάνει την τελευταία στιγμή τη μεγάλη έκπληξη, όπως είχε γίνει και με την ΤΕΡΝΑ ΕΝΕΡΓΕΙΑΚΗ ΤΕΝΕΡΓ -0,16% 19,32 .

Για να ξέρετε, εκτός από την Goldman και την HSBC και η AXIA έβγαλε ένα note για την Πειραιώς, στην οποία δίνει τιμή στόχο τα 2,5 ευρώ.

Όμως, μας τονίζει ότι εφόσον η Πειραιώς πετύχει ένα ROTE 10% το 2023 θεωρεί απόλυτα επιτεύξιμο να πετύχει μετά ένα ROTE 11% το 2024.

Αυτό όμως σημαίνει, ότι εφόσον αυτό γίνει πραγματικότητα, η Πειραιώς θα δικαιούται να παίζει με ένα P/TBV2024e=0,72, που είναι ο ευρωπαϊκός μέσος όρος.

Δηλαδή, χρησιμοποιώντας και πάλι το TBV για το 2024 της HSBC, το οποίο ο αναλυτής της το υπολογίζει στο 5,4 ευρώ.

Αυτό δίνει τιμή στόχο για την Πειραιώς τα 3,89 ευρώ.

Οι ειδικοί πιστεύουν ακράδαντα ότι η διοίκηση Μεγάλου θα επιτύχει ένα ROTE της τάξεως του 10% το 2023 και ένα ROTE της τάξεως του 11% το 2024.

Έτσι, θεωρούν απόλυτα επιτεύξιμο να πάει η μετοχή της Τράπεζας Πειραιώς στα 3,89 ευρώ, όπου εκεί θα παίζει με ένα P/TBV2024e=0,72.

Απλώς, θέλει υπομονή και επιμονή.

Τα «κόλπα» των Δήμων για να δίνουν έργα σε ημέτερους

Νέα «κόλπα» μαθαίνω πως βρίσκουν οι Δήμοι και οι Περιφέρειες για να δίνουν τα μικρά και δημόσια έργα στις εταιρείες της προτίμησής τους.

Αυτό, τουλάχιστον, αναφέρουν διαρκώς τα μικρομεσαία εργοληπτικά σωματεία και πρόσφατα απευθύνθηκαν στον Υπουργό Υποδομών, Κώστα Αχ. Καραμανλή.

Το «κόλπο», όπως το περιγράφουν οι πηγές μου αφορά στην προκήρυξη διαγωνισμών με τεχνικό και κατασκευαστικό αντικείμενο, οι οποίο πλασάρονται ως «προμήθειες».

Γεγονός και το οποίο ανοίγει τη βεντάλια για την είσοδο και άλλων εταιριών που δε θα μπορούσαν διαφορετικά να συμμετέχουν, ενώ δε λείπουν και οι φωτογραφικοί όροι με στόχο να κερδίσουν τον διαγωνισμό οι «ημέτεροι» των Δήμων.

Και θα μου πείτε ποιοι είναι αυτοί οι διαγωνισμοί;

Οι πηγές μου λένε ότι πρόκειται για πανελλαδικό φαινόμενο, αλλά υπάρχουν δύο έργα τα οποία έχουν σηκώσει θύελλα αντιδράσεων.

Το πρώτο αφορά την ανέγερση ενός κλειστού γυμναστηρίου στο Δήμο Βόρειας Κέρκυρας με εκτιμώμενο κόστος 2,6 εκατ. ευρώ, το οποίο δημοπρατείται ως «προμήθεια».

Επίσης, ως περιττοί χαρακτηρίζονται μερικοί από τους όρους του διαγωνισμού του Δήμου Αλίμου που αφορούν τις πιστοποιήσεις ISO των ενδιαφερομένων για τα έργα αναβάθμισης δημοτικών κτιρίων.

«Το ιερό real estate» του Αρχιεπισκόπου Ιερώνυμου

Σε νέο μεγάλο και ισχυρό παίκτη της εγχώριας αγοράς real estate φαίνεται ότι φιλοδοξεί να αναδειχθεί η Εκκλησία της Ελλάδος.

Για να «πληρωθεί λοιπόν το ρηθέν υπό του Wiseman» , οι ιεροί πατέρες φέρονται διατεθειμένοι να χρησιμοποιήσουν όλα τα «επενδυτικά εργαλεία» που τους παρέχει η αγορά.

Μεταξύ αυτών συγκαταλέγεται και η «παραδοσιακή» αντιπαροχή. Και μια που μιλάμε για εκκλησιαστική περιουσία νομίζω περιττεύει να αναφέρουμε ότι βρίσκονται σε περιοχές «φιλέτα»

Όπως για παράδειγμα η λίστα των οικοπέδων της Εκκλησίας στη Βουλιαγμένη , η οποία δεν έχει τέλος. Τούτο προκύπτει άλλωστε ι από τους διαγωνισμούς που προκήρυξε, στέλνοντας την πρόσκληση σε επενδυτές της επιλογής της.

Προς αξιοποίηση με αντιπαροχή προσφέρει οικόπεδα 1,4 στρεμμάτων, 2,44 στρεμμάτων, 970 τ.μ., 2,9 στρεμμάτων και 3,4 στρεμμάτων στη Βουλιαγμένη, ενώ προς πώληση βγαίνει εκκλησιαστικό ακίνητο στο Λόφο Παπαναστασίου προς 1,6 εκατ. ευρώ (!).

Οι μπίζνες της Εκκλησίας εσχάτως έφτασαν μέχρι τα βόρεια προάστια.

Επίσης μέσω αντιπαροχής προσφέρει οικόπεδα 5,4 στρεμμάτων, 1,27 στρεμμάτων και 1,8 στρεμμάτων στην Κηφισιά.

Η Μedia Strom επιμένει Ελληνικά … παρά τη γραφειοκρατία

Παρόλο που η Media Strom έκλεισε τα αυτιά της στις Σειρήνες τις εποχής φτιάχνοντας το εργοστάσιο της στην Ελλάδα, αντί της Βουλγαρίας, ακόμη περιμένει να περιμένει να πάρει το τελικό ΟΚ από το Υπουργείο Ανάπτυξης για την ολοκλήρωση της επένδυσης.

Αλλά ας πάρουμε τα πράγματα με τη σειρά όπως τα περιέγραψε χθες ο Γιώργος Νιάρχος, γενικός διευθυντής της Αθηναϊκής Στρωματοποιίας (Media Strom) .

Όπως είπε λοιπόν όταν η εταιρεία έβαζε μπροστά το μεγάλο project της κατασκευής του εργοστασίου στο Μαρκόπουλο Αττικής, μια επένδυση που έφτασε τα 30 εκατ. ευρώ τους προσέγγισαν από τη Βουλγαρία για να γίνει εκεί η επένδυση.

Με πολύ καλύτερα κίνητρα, απαλλαγές και όλα τα σχετικά και πολύ πιο εύκολες διαδικασίες πρότειναν στη διοίκηση της εταιρείας να σκεφτεί την προοπτική.

Κάτι που απέρριψε, όπως φαίνεται και εκ του αποτελέσματος.

Είναι άγνωστο, αν θα ήταν θετικό ή όχι για την εξέλιξη της εταιρείας αν τελικά αποφάσιζε να στήσει την παραγωγική της βάση στη γειτονική χώρα.

Αυτό που είναι σίγουρο πάντως, είναι ότι το έργο εντάχθηκε στις διατάξεις του αναπτυξιακού του 2004 για την ενίσχυση επενδυτικού σχεδίου και ακόμη δεν έχει ολοκληρωθεί η διαδικασία!

Μεγάλη «Βαλκανική Κομπίνα» στην Ελλάδα και προσπαθεί να λύσει το πρόβλημα ο Πιτσιλής…

Το τελευταίο διάστημα ο Γιώργος Πιτσιλής και τα στελέχη της ΑΑΔΕ έχουν βρει μπροστά τους μία «απίθανη» κομπίνα φοροδιαφυγής που μόνο νοσηροί… Βαλκάνιοι εγκέφαλοι μπορούσαν να επινοήσουν.

Και εξηγούμαι: ιδρύεται στη χώρα μας μία ΙΚΕ ή ετερόρρυθμη εταιρεία (Ε.Ε.) που έχει κανονική εμπορική δραστηριότητα.

Ο πραγματικός αλλά εντελώς άφαντος ιδιοκτήτης είναι Έλληνας αλλά ως μέτοχος και διαχειριστής εμφανίζεται πολίτης κράτους- μέλους της ΕΕ και σχεδόν πάντοτε της Ρουμανίας ή της Βουλγαρίας.

Ο ευρωπαίος αυτός… συμπολίτης μας (εδώ γελάνε!) έχει κανονικό Διαβατήριο από τη φίλη χώρα και κανονικό Αριθμό Μητρώου.

Κάνει λοιπόν νόμιμες δοσοληψίες, δημιουργεί έσοδα και εισπράττει κανονικά.

Οι φόροι που πρέπει να πληρώνει, του καταλογίζονται κανονικά από τις φορολογικές αρχές και στο τέλος του λογιστικού έτους υποβάλλει δήλωση και πρέπει να αναγνωρίσει το αποτέλεσμα (ζημία ή κέρδος, συνήθως το πρώτο).

Εν τω μεταξύ, μέσω τραπεζικής εταιρικής κάρτας την οποία έχει νόμιμα εκδώσει στη χώρα μας από κάποιο πιστωτικό ίδρυμα, κάνει αναλήψεις των εσόδων της εταιρίας του αφήνοντας στο λογαριασμό ένα μικρό υπόλοιπο και μόνον.

Μάλιστα έχει εμφανιστεί και αυτοπροσώπως σε τραπεζικά καταστήματα για παραλαβή της κάρτας με το διαβατήριό του.

Έρχεται σε κάποια στιγμή το πλήρωμα του χρόνου και οι φορολογικές αρχές διαπιστώνουν πως η συγκεκριμένη εταιρία δεν έχει εκπληρώσει καμία φορολογική υποχρέωση και χρωστάει σε όλο το Ελληνικό Δημόσιο!

Εφαρμόζοντας το νόμο, το ΥΠΟΙΚ και η ΑΑΔΕ δίνουν εντολές να «παγώσει» ο τραπεζικός λογαριασμός της εταιρίας και να ασκηθούν όλα τα νόμιμα μέσα κατά του (εμφανιζόμενου ως) ιδιοκτήτη-διαχειριστή.

Εκεί ακριβώς διαπιστώνουν όλοι το μέγεθος της απάτης: ο τραπεζικός λογαριασμός έχει ένα υπόλοιπο που ποτέ δεν υπερβαίνει τα 50 (ολογράφως πενήντα) ευρώ διότι όλα τα έσοδα έχουν αναληφθεί, όχι στους ουρανούς φυσικά αλλά στις τσέπες του πολυμήχανου που έστησε την κομπίνα.

Η διεύθυνση της εταιρίας είναι εικονική: κάτι χαμόσπιτα στον Ασπρόπυργο ή στις Αχαρνές που είναι το δημοφιλές Μενίδι για όσους δεν γνωρίζουν ή στη Σταυρούπολη της όμορφης Θεσσαλονίκης.

Ναι αλλά τα μέτρα προσωπικού χαρακτήρα κατά του εμφανιζόμενου ως ιδιοκτήτη-διαχειριστή που καταλήγουν; Πουθενά, διότι απλούστατα ο Ρουμάνος ή ο Βούλγαρος …δεν υπάρχει.

Μάλιστα αγαπητοί αναγνώστες, δεν υπάρχει!

Δεν υφίσταται τέτοιο πρόσωπο, όπως βεβαιώνει η ενταύθα Πρεσβεία.

Το διαβατήριο όμως;

Αυτό έχει εκδοθεί τυπικά νόμιμα στη φίλη Βαλκανική χώρα (από παράνομο κύκλωμα φυσικά, αλλά είναι κανονικό διαβατήριο, όχι πλαστό!) πλην όμως δεν αντιστοιχεί σε υπαρκτό πρόσωπο που να το γνωρίζει ή να μπορεί να το εντοπίσει με κάποιο τρόπο το επίσημο ρουμανικό ή το βουλγαρικό κράτος!

Ναι αλλά ο …ευρωπαίος συμπολίτης μας που εμφανίστηκε στην τράπεζα;

Απλούστατα είναι ένας «αυτοφωράκιας» που λένε και στα κυκλώματα της νύχτας ο οποίος έχει άλλη ταυτότητα, κανονική και με ελαφρώς παραποιημένη φωτογραφία έβγαλε μέσω κυκλώματος το διαβατήριο με ονοματεπώνυμο που ΔΕΝ αντιστοιχεί σε υπαρκτό πρόσωπο!

Ευνόητο είναι πως ο «αυτοφωράκιας» έναντι πενιχρής αμοιβής εξαφανίζεται στην συνέχεια και πάει στις θάλασσες της Βάρνας ή της Κωνστάντζας να ζήσει.

Άλλο πρόσωπο, άλλο όνομα, άλλο διαβατήριο, ποιος να τον βρει;

Άλλωστε οι… «ιντελεκτουέλ» Ρουμάνοι λένε για τους εαυτούς τους αστειευόμενοι πως «το να είσαι Ρουμάνος δεν είναι ακριβώς εθνικότητα, αλλά …επάγγελμα αρκεί να βγάζεις λεφτά!».

Ποιόν να κυνηγήσει τώρα και πως ο Πιτσιλής για να εισπράξει το «φέσωμα»;

Όλοι γνωρίζουν πως πίσω από αυτό το κύκλωμα, ο πραγματικός ιδιοκτήτης-φάντασμα της εταιρίας είναι Έλληνας που έχει στήσει την κομπίνα και δεν εμφανίζεται πουθενά, απλώς με την εταιρική κάρτα «σηκώνει» τα έσοδα της εταιρίας.

«Συνήθεις ύποπτοι» υπάρχουν πάντα, αλλά αποδείξεις πουθενά.

Όλες οι υπηρεσίες της ΑΑΔΕ όπως μαθαίνει ο wiseman είναι στα κάγκελα και σύντομα θα βρουν άκρη και θα εφαρμόσουν τη λύση στο πρόβλημα…

Aποποίηση Ευθύνης: Το περιεχόμενο και οι πληροφορίες της στήλης προσφέρονται αποκλειστικά και μόνο για ενημερωτικούς σκοπούς και σε καμία περίπτωση δεν μπορούν να εκληφθούν ως συμβουλή, πρόταση, προσφορά για αγορά ή πώληση των κινητών αξιών, ούτε ως προτροπή για την πραγματοποίηση οποιασδήποτε μορφής επένδυσης.

Κατά συνέπεια δεν υφίσταται ουδεμία ευθύνη για τυχόν επενδυτικές και λοιπές αποφάσεις που θα ληφθούν με βάση τις πληροφορίες αυτές.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ιράν: Οι Φρουροί της Επανάστασης συνέλαβαν έναν ξένο για κατασκοπεία υπέρ του Ισραήλ

- Τραμπ: Οι ΗΠΑ είναι έτοιμες να βοηθήσουν τους Ιρανούς – Το Ιράν κοιτάζει προς την ελευθερία

- Μασκ: «Φασιστική» η βρετανική κυβέρνηση – Κλιμακώνεται η διαμάχη για το Grok

- Σέρρες: Δεν γίνεται να είναι ένας μόνο ο δράστης, λέει ο πατέρας του 16χρονου για τον θανάσιμο ξυλοδαρμό του 17χρονου