ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Υπερβολικές απολαβές και γενναιόδωρα bonus ακόμα και σε χαμηλόβαθμα στελέχη χάριζε η First Republic στους εργαζομένους της για να προσελκύσουν πλούσιους πελάτες και να τους δώσουν δάνεια με υψηλό επιτόκιο. Μέχρι και ο Διευθύνων Σύμβουλος της JP Morgan Τζέιμι Ντίμον, ο οποίος τελικά αγόρασε το «καλύτερο κομμάτι» της τράπεζας όταν αυτή κατέρρευσε στις αρχές Μαΐου, τη μονάδα διαχείρισης πλούτου της, είχε χαμηλότερες απολαβές από τραπεζίτη της First Republic, o οποίος το 2022 έλαβε 35 εκατ. δολάρια, ως ανταμοιβή για τις επιδόσεις του.

Ο Ντίμον την ίδια χρονιά έλαβε 34,5 εκατ. δολάρια, ύστερα από 17 χρόνια στο τιμόνι του αμερικανικού τραπεζικού κολοσσού, κι ενώ ήταν ο μόνος CEO μεγάλης αμερικανικής τράπεζας που δεν δέχτηκε περικοπή του μισθού του, ύστερα από μία δύσκολη χρονιά για τις τράπεζες.

Τα παραπάνω στοιχεία βγήκαν στη δημοσιότητα όταν η Federal Deposit Insurance Corp, η ρυθμιστική αρχή της Fed για τις καταθέσεις άρχισε να ερευνά την υπόθεση κατάρρευσης της τράπεζας που έγινε γνωστή για το κορυφαίο ελίτ πελατολόγιό της.

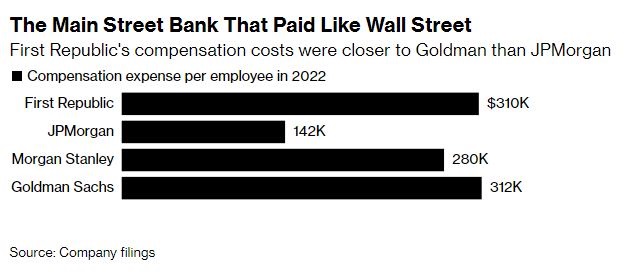

Σε ελίτ αναδείχθηκαν όμως και οι εργαζόμενοί της, με τον μέσο όρο απολαβών να ξεπερνάει τα 310.000 δολάρια ανά εργαζόμενο, ποσό υπερδιπλάσιο των απολαβών στην JP Morgan, και σχεδόν ίδιο με αυτό που παρέχει η Goldman Sachs στους τραπεζίτες της.

Η First Republic παρά τις εντυπωσιακές της επιδόσεις στην μονάδα διαχείρισης πλούτου, και την ανάδειξή της σε τράπεζα των πλουσίων, δεν μπήκε ποτέ στο club των μεγάλων τραπεζικών παικτών της Wall Street, αν και δαπανούσε τεράστια ποσά σε bonus στους τραπεζίτες που έφερναν νέους πελάτες και καταθέσεις.

First Republic: Η δεύτερη μεγαλύτερη χρεοκοπία στην ιστορία των ΗΠΑ

Την περίοδο της πανδημίας, κατεγράφη έξαρση των δανειοδοτήσεων, με τη First Republic να επεκτείνει το πελατολόγιό της και να διπλασιάζει το μέγεθός της μέσα σε μόλις τέσσερα χρόνια. Η κατάρρευσή της στις αρχές Μαΐου αποτέλεσε τη δεύτερη μεγαλύτερη τραπεζική αποτυχία στην ιστορία των ΗΠΑ.

Τα ενυπόθηκα δάνεια που διέθετε αποτελούσαν μεγάλο πειρασμό για τους πελάτες της, καθώς η τράπεζα τους επέτρεπε να αναβάλλουν την αποπληρωμή τους για μία δεκαετία. Ο ισολογισμός της τράπεζας κατέρρευσε, όμως, όταν η Fed αποφάσισε να προχωρήσει σε μία σκληρή νομισματική πολιτική.

Το χαρτοφυλάκιό της είχε χάσει 19 δις δολάρια από την ονομαστική του αξία τον περασμένο Δεκέμβριο, κι ενώ το επιτόκιο των ΗΠΑ έφτανε το 4%. Η κατάρρευση της Silicon Valley Bank πυροδότησε ένα εξαντλητικό sell off για την τράπεζα, η οποία παράλληλα έχασε το 41% των καταθέσεών της. Για ένα μήνα λειτουργούσε με μηχανική υποστήριξη και στη συνέχει κατέρρευσε, με την JP Morgan να αγοράζει ένα κομμάτι της και τους υπαλλήλους της περιφερειακής τράπεζας να αναμένουν τις ανακοινώσεις της νέας διοίκησης για το μέλλον τους.

Διαβάστε επίσης:

Κολάνοβιτς (JP Morgan): Πουλήστε τις μετοχές, κρατήστε τα μετρητά

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Με την πλάτη στον τοίχο ο ΚΜ και οι εκλογές του Οκτώβρη, τα hot μυστικά σε ΠΕΙΡΑΙΩΣ, ΤΙTAN, METLEN, AKTOR, ΑΒΑΞ και ΕΥΡΩΠΗ, τι συμβαίνει (πάλι) με τα ΕΑΣ, το ΟΧΙ της Κούστα σε συνέργειες στο Αθηνών Αρένα, και η εκπληκτική Ειρήνη Βαρδινογιάννη

- 10 + 1 αλλαγές σε συντάξεις, εισφορές και φόρους φέρνει το 2026

- Πώς απαντά η κυβέρνηση στους αγρότες μετά τα Μάλγαρα – Τι συζητήθηκε σε κλειστή σύσκεψη στο Μαξίμου

- O σκοτωμός για τον Μαδούρο, η μπριζόλα των 1.000 δολαρίων, το φιάσκο με το FIR, γιατί πήγε Φλώρινα ο Παπασταύρου και ο υπουργός… lame duck