ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Πρόταση η οποία θα σχετίζεται με τη διεύρυνση της επιχειρηματικής βάσης ώστε να μπορέσει να χρηματοδοτηθεί μεγαλύτερος αριθμός μικρομεσαίων επιχειρήσεων πρόκειται να συζητήσουν σήμερα οι τραπεζίτες με το οικονομικό επιτελείο στο παρατηρητήριο ρευστότητας.

8 δισ. ευρώ ρευστότητας από τα εγγυημένα προγράμματα έχουν διανεμηθεί σε περίπου 33.000 ελληνικές επιχειρήσεις από 600.000 επιχειρήσεις που επιζητούν χρηματοδότηση. Το θέμα αυτό θεωρείται πια μείζονος σημασίας για την επόμενη ημέρα της εθνικής μας οικονομίας.

Ουραγός η Ελλάδα στην Ευρώπη

Η σχετική συζήτηση έχει ανοίξει επ’ αυτού σε ολόκληρη την Ευρώπη, ενώ χθες η Commission παρουσίασε σχετική έρευνα που δείχνει πως η χώρα μας κατέχει στο συγκεκριμένο τομέα τις χειρότερες επιδόσεις, την ίδια στιγμή που οι ελληνικές τράπεζες μιλούν για πιστωτική επέκταση 40 δισ. ευρώ μέχρι το 2025.

Το Υπουργείο Οικονομικών σκοπεύει να στήσει βάση δεδομένων ώστε να γνωρίζει τι δάνεια χορηγούν οι τράπεζες, πόσα από αυτά είναι επιδοτούμενα, σε ποιες επιχειρήσεις τα χορηγούν και εάν υπάρχει σαφής επανάληψη των χορηγήσεων διότι οι μικρομεσαίες επιχειρήσεις δεν κρίνονται χρηματοδοτήσιμες.

Από την άλλη πλευρά οι τράπεζες έχουν να αντιτάξουν:

– Toν τεράστιο αριθμό δόσεων στα δάνεια μέσω του εξωδικαστικού συμβιβασμού και να εκθέσουν στην κυβέρνηση τα πολλαπλά προβλήματα που ανακύπτουν από τη ρύθμιση.

-Να ζητήσουν να λαμβάνουν αυτές την επιδότηση των δανείων των οικονομικά ευάλωτων έως ότου δημιουργηθεί ο Οργανισμός που θα λειτουργεί προς αυτήν την κατεύθυνση.

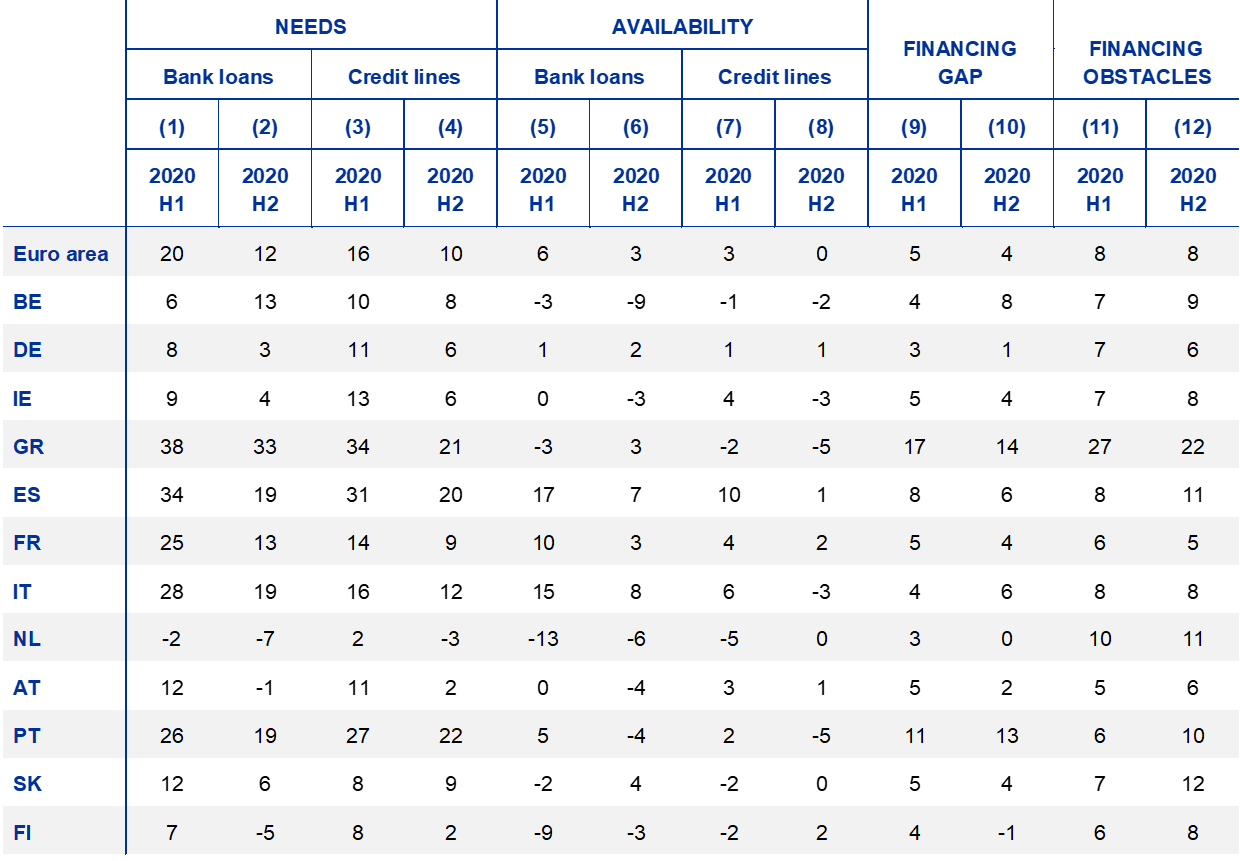

Η έκθεση της Commission για την πρόσβαση στη χρηματοδότηση των μικρομεσαίων επιχειρήσεων στη ζώνη του ευρώ, διεξήχθη μεταξύ 8 Μαρτίου και 22 Απριλίου 2021. Η έρευνα κάλυψε την περίοδο από τον Οκτώβριο 2020 έως τον Μάρτιο του 2021. Το δείγμα περιελάμβανε 11.007 επιχειρήσεις στη ζώνη του ευρώ, εκ των οποίων οι 10.054 (91%) είχαν λιγότερους από 250 υπαλλήλους.

Όπως προκύπτει από τον πίνακα οι χρηματοδοτικές ανάγκες της Ελλάδας κινήθηκαν στο 38% και 33% με βάση την ανταπόκριση των ερωτηθέντων και οι αντίστοιχες ανάγκες σε αλληλόχρεους στο 34% και στο 21% για το πρώτο και δεύτερο εξάμηνο του 2020. Η διαθεσμότητα σε δάνεια ήταν -3% και 3% και σε αλληλόχρεους -2% και -5% με βάση την ανταπόκριση των ερωτηθέντων. Το χρηματοδοτικό κενό σύμφωνα με την έρευνα ήταν 17% και 14% για τα δάνεια και τα χρηματοοικονομικά εμπόδια ανήλθαν στο 27% και στο 22% πάντα με βάση τις απαντήσεις όσων ρωτήθηκαν.

Η εικόνα της χώρας μας συγκρίνεται μόνον με εκείνη της Πορτογαλίας.

Επομένως το πρόβλημα δείχνει να είναι σημαντικό.

Η έκθεση παρέχει στοιχεία σχετικά με τις αλλαγές στην οικονομική κατάσταση των επιχειρήσεων και τεκμηριώνει τις τάσεις στην ανάγκη και τη διαθεσιμότητα εξωτερικής χρηματοδότησης.

Περιλαμβάνει αποτελέσματα για πολύ μικρές, μικρές και μεσαίες επιχειρήσεις (ΜμΕ), καθώς και για μεγάλες επιχειρήσεις, και εξετάζει τις εξελίξεις τόσο σε επίπεδο ζώνης ευρώ όσο και σε μεμονωμένες χώρες.

Μετά από ένα έτος της πανδημίας του κορονoϊού (COVID-19), οι ΜμΕ της ζώνης του ευρώ ανέφεραν ότι η δυσκολία εύρεσης εξειδικευμένου εργατικού δυναμικού, καθώς και πελατών, ήταν η κυρίαρχη ανησυχία για την επιχειρηματική τους δραστηριότητα, με την πρόσβαση στη χρηματοδότηση μεταξύ των λιγότερο αναφερόμενων εμποδίων. Αυτό βεβαίως δεν αφορά όλες τις χώρες.

Στη δική μας χώρα, όπως προκύπτει από τον πίνακα, τα πράγματα είναι διαφορετικά.

Ο κύκλος εργασιών και τα κέρδη των ΜμΕ της ζώνης του ευρώ επιδεινώθηκαν, αν και λιγότερο από ό,τι στο πρώτο κύμα της πανδημίας (-29% σε καθαρούς όρους, σε σύγκριση με -46% στην προηγούμενη έρευνα). Ταυτόχρονα, οι ΜμΕ συνέχισαν να σημειώνουν μείωση των κερδών (-35%, σε σύγκριση με -47% στην προηγούμενη έρευνα) στις περισσότερες χώρες και τομείς.

Ένα καθαρό 12% των ΜμΕ ανέφερε υψηλότερη ζήτηση για τραπεζικά δάνεια (κάτω από 20%) και ένα καθαρό 10% ανέφερε αυξημένη ζήτηση για πιστωτικά όρια (κάτω από 16%)

Όπως κατέγραψε η έρευνα, τα κρατικά προγράμματα τους τελευταίους 12 μήνες βοήθησαν τις επιχειρήσεις να εκπληρώσουν τις βραχυπρόθεσμες υποχρεώσεις τους (με μέτρα που αποσκοπούν στην ανακούφιση του μισθολογικού κόστους, των φορολογικών περικοπών και της φορολογικής αναστολής).

Οι ΜμΕ ανέφεραν επίσης ότι τα κυβερνητικά μέτρα που ίσχυαν επί του παρόντος ή σχεδιάστηκαν λόγω του COVID-19 θα αυξήσουν την ικανότητά τους να εκπληρώσουν τις υποχρεώσεις χρέους τους τα επόμενα δύο χρόνια. Σχεδόν το 50% των ΜμΕ ανέφεραν ότι έλαβαν κρατική στήριξη με στόχο την ανακούφιση του μισθολογικού τους κόστους το 25% επωφελήθηκε από φορολογικές περικοπές και φορολογικές αναστολές και το 32% έλαβε άλλους τύπους κρατικής στήριξης.

Η επιδείνωση των ισολογισμών των μικρομεσαίων επιχειρήσεων λόγω της κρίσης COVID-19 συνεχίστηκε τους τελευταίους έξι μήνες στις περισσότερες χώρες.

Οι δείκτες χρέους προς περιουσιακά στοιχεία των ΜμΕ αυξήθηκε στις τέσσερις μεγαλύτερες χώρες (19% στην Ισπανία, 18% στην Ιταλία, 12% στη Γαλλία και μόνο 1% στη Γερμανία).

Διαβάστε επίσης:

Στο ραντάρ των πιστωτών η Ελλάδα – Σπριντ για γρήγορες εκταμιεύσεις από το Ταμείο Ανάκαμψης

Πώς οι τράπεζες συμφώνησαν σε ρυθμίσεις με 420 δόσεις – Όλο το παρασκήνιο

Άνοιξε η πλατφόρμα για τον Εξωδικαστικό – 240 δόσεις για Δημόσιο και 420 για τράπεζες

Ακολουθήστε το mononews.gr στο Google News για την πιο ξεχωριστή ενημέρωση

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Πέθανε ο ηθοποιός Χρήστος Πολίτης, ο εμβληματικός «Γιάγκος Δράκος» της «Λάμψης»

- Ένα μίλι μακριά, στη Μινεάπολη

- Τα πρόστιμα 7.000 ευρώ στους αγρότες, τα 10 κεράκια του ΚΜ, η κυριαρχία Ζαχαράκη, το ΚΑΡΠΑ της Νίκης και το σκάνδαλο στην Κύπρο

- Απ. Βακάκης: Μερισματικό bonus 67 εκατ. στους μετόχους της Jumbo και… βολές για τα αγροτικά μπλόκα και το πολιτικό σύστημα