ΑΧIA: Στα 2 ευρώ η Alpha Bank

Η Alpha Bank ξεπέρασε άνετα τις εκτιμήσεις για το β’ τρίμηνο με προσαρμοσμένα καθαρά κέρδη +22% υψηλότερα από τις εκτιμήσεις των αναλυτών, με δείκτη αποδοτικότητας ενσώματων ιδίων κεφαλαίων RoTE 13,1% (εκτίμηση consensus 10,8%), εξηγεί η επενδυτική τράπεζα ΑΧΙΑ.

Η ΑΧΙΑ επαναλαμβάνει τη θετική προοπτική, με τιμή στόχο τα €2 και σύσταση αγοράς και επισημαίνει ότι η μετοχή της Alpha Bank διαπραγματεύεται με χαμηλό πολλαπλασιαστή της τάξεως των 0,55 φορών την ενσώματη λογιστική αξία του 2024.

Χθες η μετοχή έκλεισε στα 1,553 ευρώ με απώλειες 1,55%.

Σύμφωνα με την ΑΧΙΑ “τα αποτελέσματα του β’ τριμήνου επιβεβαίωσαν την ολόπλευρη βελτίωση της τράπεζας, με την πρόσθετη άνοδο να προέρχεται από την κορύφωση του καθαρού εσόδου από τόκους (NII) αργότερα από τους ομολόγους της, την πτώση του επαναλαμβανόμενου κόστους καθώς ολοκληρώνονται τα παλαιά έργα και τη βελτίωση της ποιότητας του ενεργητικού, καθώς συνεχίζονται με ρυθμό οι θεραπεύσεις/εκκαθαρίσεις”.

Intracom: Ισχυρός επιχειρηματίας στην μετοχή;

Την Δευτέρα και την Τρίτη η μετοχή που ξεχώρισε ήταν της Intracom που έκανε νέο υψηλό 52 εβδομάδων.

Χθες όμως η μετοχή έκλεισε στα 2,20 ευρώ με πτώση 2,22% και χαμηλό όγκο συναλλαγών τα 198.000 τεμάχια.

Οι πληροφορίες αναφέρουν ότι η μετοχή της Intracom, ωθείται από τις πληροφορίες ότι τοποθετείται ισχυρός επιχειρηματίας, ο οποίος προσδοκά στην επόμενη κίνηση του ομίλου Κόκκαλη.

Η Intracom έχει σήμερα ισχυρό ταμείο που υπερβαίνει τα 230 εκατ. ευρώ, ενώ η κεφαλαιοποίησή της, ανέρχεται στα 183,9 εκατ. ευρώ.

Από τις αρχές της χρονιάς η απόδοση για την μετοχή είναι μόλις 21,55%.

Η Intracom στην Intralot;

Όσον αφορά την Intralot ΙΝΛΟΤ -0,78% 1,27 πληροφορίες αναφέρουν, ότι η Αύξηση Μετοχικού Κεφαλαίου των 111,4 εκατ ευρώ που ανακοινώθηκε χθες, θα γίνει στην περιοχή των 0,60 ευρώ και σε αναλογία 1 καινούργια μετοχή σε κάθε 2 παλαιές.

Χθες η μετοχή έκλεισε με ισχυρές απώλειες 5,88% στα 0,64 ευρώ.

Άλλες πληροφορίες αναφέρουν ότι, στην AMK θα συμμετάσχει και η Intracom.

Αυτό θα γίνει καθώς η Ιntracom, θα αποκτήσει συμμετοχή στην Intralot.

Ο βασικός μέτοχος της Intralot κ. Σωκράτης Κόκκαλης σχεδιάζει να μεταβιβάσει, ένα μικρό ποσοστό της θέσης που ήδη κατέχει και σήμερα ανέρχεται στο 32,5%.

To ποσοστό που θα αγοράσει η Intracom από τον κ. Κόκκαλη πιθανολογείται ότι θα προσεγγίσει το 5%.

Αν πράγματι συμβεί αυτό, τότε ο ίδιος ο κ. Κόκκαλης με το 27,5% των μετοχών που θα έχει στην Intralot μετά την συναλλαγή, θα “βάλει” στην ΑΜΚ περίπου 30 εκατ. ευρώ.

Και όλα αυτά στην ηλικία των 84 ετών (Ο κ. Κόκκαλης γεννήθηκε στις 27 Μάϊου του 1939).

Επίσης η Intracom θα καλύψει και τυχόν αδιάθετα της ΑΜΚ της Ιντραλότ.

Τέλος να σημειωθεί ότι η Ιντρακόμ κατέχει το 5,09% της Ιντρακάτ.

Η Goldman, η Morgan Stanley και το μέλλον της Aegean

Φίλοι αναγνώστες, όπως ήδη γνωρίζετε, ο Wiseman από τα επίπεδα των 8 ευρώ σας έχει επιστήσει την προσοχή σας στο πόσο βαθιά υποτιμημένη ήταν αλλά και ακόμα είναι η μετοχή της Aegean ΑΡΑΙΓ -0,25% 12,07 .

Η μετοχή της Aegean έχει κάνει ένα πολύ δυνατό ράλι με αποτέλεσμα τώρα βρίσκεται στα 13 ευρώ, όπου και συσσωρεύει.

Του Wiseman ως γνωστό, του αρέσουν τα δύσκολα.

Θέλει να συγκρίνει την Aegean με τις καλύτερες αεροπορικές για να δει πραγματικά εάν είναι φθηνή ή ακριβή.

Πρώτα ξεκίνησε με τις ευρωπαϊκές αεροπορικές.

Δυστυχώς σχεδόν όλοι οι αναλυτές δεν έχουν καταλάβει, ότι η Aegean πρέπει να συγκρίνεται με την Ryanair.

Ο λόγος είναι απλούστατος, διότι πλέον η Aegean από φέτος κιόλας θα έχει το ίδιο περιθώριο EBIT 15% με αυτό της Ryanair και όχι με αυτό της Lufthansa που είναι στο 5,7%.

Δεν γίνεται λοιπόν, να τιμολογείται η Aegean ενώ θα βγάζει ένα επαναλαμβανόμενο EBIT της τάξης του 15% σαν να βγάζει ένα επαναλαμβανόμενο EBIT της τάξης του 6%.

Αντίστοιχη εταιρεία στην ευρύτερη περιοχή της Μέσης Ανατολής και top pick της Goldman Sachs είναι η Air Arabia.

Η συγκεκριμένη, σύμφωνα με τη Goldman, θα έχει ένα επαναλαμβανόμενο περιθώριο EBIT της τάξης του 13% και η Goldman θεωρεί ότι πρέπει να παίζει με ένα προσδοκώμενο EV/EBITDA 2025e=7.

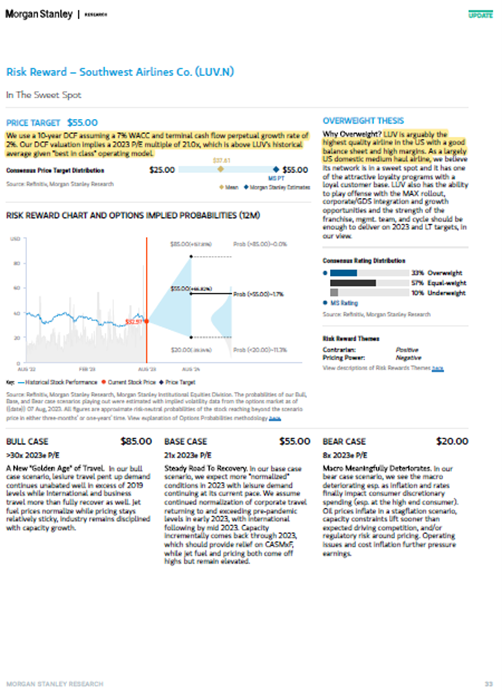

To report της Morgan Stanley

Ο Wiseman σήμερα κατ’ αποκλειστικότητα σας παρουσιάζει το report που έβγαλε προχθές στις 8 Αυγούστου η Morgan Stanley για τις αμερικάνικες αεροπορικές (βλ. πίνακα παρακάτω).

Σύμφωνα με την Morgan Stanley, η Southwest Airlines Co. είναι η καλύτερη αεροπορική των ΗΠΑ με καλό ισολογισμό και υψηλά περιθώρια κέρδους.

Η Southwest Airlines αυτή τη στιγμή παίζει στα 33,4 δολάρια και η Morgan Stanley της δίνει στόχο στο βασικό της σενάρια τα 55 δολάρια και στο bull σενάριο τα 85 δολάρια.

Η Morgan Stanley για να αποτιμήσει τη Southwest Airlines χρησιμοποιεί ένα δεκαετές μοντέλο προεξόφλησης ταμειακών ροών με μεσοσταθμικό κόστος κεφαλαίου (WACC 7%) και g=2%.

Το μοντέλο DCF στην τιμή στόχο των 55 δολαρίων βάζει να παίζει την Southwest Airlines με έναν πολλαπλασιαστή κερδών P/E 2023e=21 και στην τιμή στόχων των 85 δολαρίων θα παίζει με ένα P/E 2023e πάνω από 30. Στο δε bear σενάριο της, η τιμή στόχος είναι τα 20 δολάρια όπου εκεί θα παίζει με ένα PE 2023e=8.

Αυτή τη στιγμή φίλοι αναγνώστες, μόνο ο αναλυτής της Εθνικής Τράπεζας ΕΤΕ 0% 7,87 , όταν είχε βγάλει το report του για την Aegean στις 30 Μαΐου με τιμή στόχο τα 13 ευρώ είχε στη σελ. 6 ένα πινακάκι στο οποίο χρησιμοποίησε το μοντέλο προεξόφλησης ταμειακών ροών για να βρει τη σωστή αποτίμηση της Aegean.

Για να σας φρεσκάρουμε τη μνήμη, ο αναλυτής τότε υπολόγισε ότι η Aegean θα έβγαζε το 2023 κέρδη της τάξης των 128 εκ. ευρώ, το 2024 κέρδη της τάξης των 137 εκ. ευρώ και το 2025 κέρδη της τάξης των 139 εκ. ευρώ.

Με βάση αυτά λοιπόν τα κέρδη και χρησιμοποιώντας σαν WACC 6,8% και g=1%, έδινε τιμή στόχο τα 18,20 ευρώ.

Το μεγάλο μυστικό είναι ότι πλέον η Aegean οδεύει για άλλα μεγέθη σε επίπεδο κερδοφορίας και ελεύθερων ταμειακών ροών.

Ο Wiseman βλέπει ότι για το 2023 η Aegean θα βγάλει 170 εκ. ευρώ κέρδη, για το 2024 190 εκ. ευρώ κέρδη και για το 2025 210 εκ. ευρώ κέρδη.

Όπως αντιλαμβάνεστε, μόλις η Aegean βγάλει τα αποτελέσματα εξαμήνου της στις 7 Σεπτεμβρίου, ο αναλυτής της Εθνικής θα πρέπει να προσαρμόσει άμεσα τις εκτιμήσεις του για τα κέρδη και τις ελεύθερες ταμειακές ροές για τα έτη 2023, 2024, 2025 και μετά.

Το σημαντικό αυτή τη φορά στο μοντέλο του είναι να μη βάλει μόνο για g=1% αλλά να βάλει και g=2%.

Εδώ η Morgan Stanley χρησιμοποιεί για g=2% για τη Southwest Airlines που αυτή απευθύνεται κυρίως στην εσωτερική αγορά των ΗΠΑ.

Μια άκρως ανταγωνιστική και χωρίς μεγάλα περιθώρια ανάπτυξης εσωτερική αγορά.

Άρα κάλλιστα η Aegean που έχει καλύτερο growth profile δικαιολογεί άνετα να παίζει με ένα WACC 6,8% και με ένα g=2%.

Του Wiseman επειδή του αρέσει να είναι συντηρητικός θεωρεί ότι η Aegean πρέπει στο bear σενάριο της να παίζει με το ίδιο P/E=8 που θα παίζει η Southwest Airlines.

Αυτό σημαίνει ότι εφόσον η Aegean βγάλει το 2025 210 εκ. ευρώ κέρδη στο bear σενάριο της πρέπει να έχει μια τιμή στόχο τα 18,63 ευρώ.

Ο Wiseman θεωρεί ότι η Aegean δε χρειάζεται να παίξει με ένα προσδοκώμενο P/E 2023e=21.

Θεωρεί εύλογο και δίκαιο, με την παραδοχή ότι θα έχει ένα επαναλαμβανόμενο EBIT της τάξης του 15%, να παίξει με ένα P/E 2023e=13.

AEGEAN: Με κέρδη 170 εκατ. ευρώ, τιμή στόχος τα 24,50 ευρώ

Αυτό σημαίνει ότι εφόσον η Aegean βγάλει 170 εκ. ευρώ κέρδη το 2023, δικαιολογεί μια άμεση τιμή στόχο, στα 24,50 ευρώ.

Από 13 ευρώ που παίζει τώρα.

Κατά την ταπεινή άποψη του Wiseman, αυτή τη στιγμή που μιλάμε η Aegean είναι το ΑΠΟΛΥΤΟ DEEP VALUE & GROWTH του ελληνικού χρηματιστηρίου.

Όμως δεν είναι μόνο το 2023 που μετράει.

Γιατί εάν τα κέρδη γυρίσουν στα 130 εκ. ευρώ το 2024 τότε δεν έχει καμία ουσία.

Ο Wiseman όμως βλέπει ότι τα κέρδη της Aegean θα πάνε στα 190 εκ. ευρώ το 2024 και στα 210 εκ. ευρώ το 2025.

Αυτό σημαίνει ότι εφόσον βγάλει αυτά τα κέρδη μπορεί να παίξει άνετα με ένα προσδοκώμενο P/E 2025e=13.

Δηλαδή μια προσδοκώμενη τιμή στόχο στα 30,28 ευρώ.

Μη σας φαίνεται καθόλου παράλογη μια τέτοια τιμή στόχος.

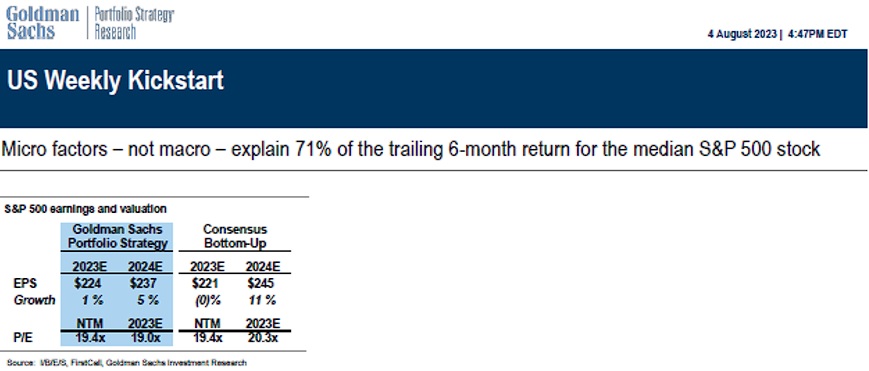

Πριν μερικές μέρες, η Goldman Sachs έβγαλε ένα report (βλ. πίνακα παρακάτω) που μας λέει ότι όλοι οι Αμερικάνοι διαχειριστές πιάστηκαν στον ύπνο.

Με το Fed funds rate στο 5,25%-5,50% o S&P 500 έχει ανέβει κατά 18% από την αρχή του χρόνου κι αυτή η άνοδος οφείλεται στην άνοδο του P/E παρόλο τα πολύ υψηλά επιτόκια.

Αυτή τη στιγμή ο S&P 500 παίζει με βάσει τις εκτιμήσεις της Goldman Sachs με ένα P/E 2024e=19.

Μόνο φθηνό δεν το λες.

Αυτή η άνοδος του S&P 500 οφείλεται σε micro factors κατά 71% και όχι σε macro factors.

Αυτό με απλά ελληνικά σημαίνει ότι κοιτάμε ξεχωριστά την κάθε εταιρεία και τα αποτελέσματα που βγάζει.

Κάτι τέτοιο έχει ξεκινήσει να γίνεται και στο ελληνικό χρηματιστήριο.

Η Aegean consolidάρει στα 13 ευρώ γιατί τα δυνατά χέρια βλέπουν ότι η Aegean φέτος, θα βγάλει 170 εκ. ευρώ κέρδη και όχι 130.

Εάν δε τη συγκρίνεις με τη Ryanair, την Air Arabia και τη Southwest Airlines που θα έχουν περίπου το ίδιο περιθώριο EBIT, τότε καταλαβαίνεις πόσο βαθιά υποτιμημένη είναι η μετοχή της Aegean ακόμα και τώρα.

Aποποίηση Ευθύνης: Το περιεχόμενο και οι πληροφορίες της στήλης προσφέρονται αποκλειστικά και μόνο για ενημερωτικούς σκοπούς και σε καμία περίπτωση δεν μπορούν να εκληφθούν ως συμβουλή, πρόταση, προσφορά για αγορά ή πώληση των κινητών αξιών, ούτε ως προτροπή για την πραγματοποίηση οποιασδήποτε μορφής επένδυσης.

Κατά συνέπεια δεν υφίσταται ουδεμία ευθύνη για τυχόν επενδυτικές και λοιπές αποφάσεις που θα ληφθούν με βάση τις πληροφορίες αυτές.

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.