ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Νέα ενημέρωση γύρω από τον τρόπο με τον οποίο κατανεμήθηκαν οι ομολογίες από την έκδοση του Κοινού Ομολογιακού Δανείου των 100 εκατ. ευρώ έδωσε η Premia.

Οι Ομολογίες που κατανεμήθηκαν, βάσει της έγκυρης ζήτησης που εκδηλώθηκε επί της απόδοσης 2,80%, είναι οι εξής:

α) 72.000 Ομολογίες (72% επί του συνόλου των εκδοθεισών Ομολογιών) κατανεμήθηκαν σε Ιδιώτες Επενδυτές, επί συνολικού αριθμού 106.165 Ομολογιών, για τις οποίες εκδηλώθηκε έγκυρη ζήτηση (δηλαδή ικανοποιήθηκε το 67,8% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών και στη συγκεκριμένη απόδοση) και

β) 28.000 Ομολογίες (28% επί του συνόλου των εκδοθεισών Ομολογιών) κατανεμήθηκαν σε Ειδικούς Επενδυτές επί συνολικού αριθμού 89.040 Ομολογιών, για τις οποίες εκδηλώθηκε έγκυρη ζήτηση (δηλαδή ικανοποιήθηκε το 31,4% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών και στη συγκεκριμένη απόδοση).

β) 28.000 Ομολογίες (28% επί του συνόλου των εκδοθεισών Ομολογιών) κατανεμήθηκαν σε Ειδικούς Επενδυτές επί συνολικού αριθμού 89.040 Ομολογιών, για τις οποίες εκδηλώθηκε έγκυρη ζήτηση (δηλαδή ικανοποιήθηκε το 31,4% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών και στη συγκεκριμένη απόδοση).

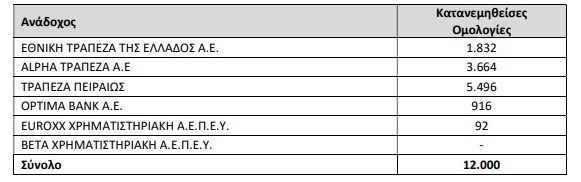

Επίσης, από τις 28.000 Ομολογίες που κατανεμήθηκαν σε Ειδικούς Επενδυτές, οι Ανάδοχοι έλαβαν για δικό τους λογαριασμό 12.000 Ομολογίες ως ακολούθως:

Σύμφωνα με τη σύμβαση αναδοχής, οι Ανάδοχοι δεν ανέλαβαν καμία δέσμευση ανάληψης κάλυψης

Ομολογιών.

Η διαπραγμάτευση των 100.000 ομολογιών στην κατηγορία τίτλων σταθερού εισοδήματος της ρυθμιζόμενης αγοράς του Χρηματιστηρίου Αθηνών θα ξεκινήσει στις 26 Ιανουαρίου.

Πού θα χρησιμοποιηθούν τα αντληθέντα κεφάλαια

Παράλληλα η Premia ανακοίνωσε πως τα συνολικά καθαρά αντληθέντα κεφάλαια θα χρησιμοποιηθούν ως ακολούθως:

(i) ποσό €39,6 εκατ. (συμπεριλαμβανόμενων τόκων, εξόδων και λοιπών επιβαρύνσεων) θα διατεθεί, εντός 120 ημερών από την Ημερομηνία Έκδοσης, εφάπαξ ή σταδιακά, για την πλήρη αποπληρωμή του κοινού ομολογιακού δανείου ύψους €41.100.000, που εκδόθηκε από την Εταιρεία δυνάμει του από 11.12.2020 Προγράμματος Έκδοσης Κοινού Ομολογιακού Δανείου και της από 11.12.2020 Σύμβασης Κάλυψης και Διορισμού Εκπροσώπου των Ομολογιούχων και Πληρεξουσίου Καταβολών, που υπογράφηκαν μεταξύ της Εταιρείας, ως εκδότριας, και της ALPHA ΤΡΑΠΕΖΑ ΑΝΩΝΥΜΗ ΕΤΑΙΡΙΑ, ως ομολογιούχου, εκπροσώπου των ομολογιούχων και πληρεξουσίου καταβολών, ανεξόφλητου λογιστικού υπολοίπου ύψους περίπου €39,3 εκατ. κατά την 04.01.2022.

Σημειώνεται ότι την 22.06.2021 η ομολογιούχος Alpha Bank μεταβίβασε το 34% του συνόλου των ομολογιών Σειράς Α και Σειράς Β του εν λόγω ομολογιακού δανείου στην Τράπεζα Πειραιώς.

Σε περίπτωση που κατά την ημερομηνία καταβολής του ποσού πλήρους αποπληρωμής του εν λόγω δανείου το καταβληθέν ποσό είναι χαμηλότερο του ανωτέρω ποσού, τότε θα αυξηθεί αντίστοιχα το υπό (ii) ποσό,

(ii) ποσό €53,9 εκατ. θα διατεθεί εντός 24 μηνών για επενδύσεις σε ακίνητη περιουσία (είτε προσθήκες/βελτιώσεις/ανακαινίσεις σε υφιστάμενα ακίνητα, είτε επενδύσεις σε υπό ανάπτυξη και νέα ακίνητα, και τυχόν προσθήκες/βελτιώσεις επ’ αυτών), δικαιώματα, μετοχές ή μερίδια σε ακίνητη περιουσία, σύμφωνα με την επενδυτική στρατηγική της Εταιρείας, περιλαμβανομένης της πληρωμής δανειακών υποχρεώσεων που τυχόν υφίστανται και συνδέονται με τις εν λόγω επενδύσεις κατά τον χρόνο ολοκλήρωσής τους, και

(iii) ποσό €3 εκατ. θα διατεθεί εντός 24 μηνών για την κάλυψη χρηματοδοτικών αναγκών του Ομίλου σε κεφάλαιο κίνησης.

Η Εταιρεία δηλώνει ότι τα αντληθέντα κεφάλαια από το Ομολογιακό Δάνειο, έως την πλήρη διάθεσή τους για τους ως άνω σκοπούς, θα δύναται να επενδύονται σε βραχυπρόθεσμες τοποθετήσεις χαμηλού κινδύνου, όπως ενδεικτικά, αλλά όχι περιοριστικά, προθεσμιακές καταθέσεις και συμφωνίες επαναγοράς.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Δημοσκόπηση Real Polls: Σε υψηλό 9 μηνών η ΝΔ – Προβάδισμα 16,3 μονάδων από το ΠΑΣΟΚ, στο 8,1% η Πλεύση Ελευθερίας

- Λαριτζανί: Αν ο Τραμπ κόψει το ρεύμα στο Ιράν σε μια ώρα, θα το κόψουμε σε όλη τη Μέση Ανατολή σε μισή

- Mητσοτάκης: «Απορρίπτω κατηγορηματικά» τις πρόωρες εκλογές – Κανονικά το 2027 και χωρίς ανασχηματισμό

- Έως τις 15 Μαρτίου οι αιτήσεις για το πρόγραμμα «ΟΛΟΙ Digital» – Δωρεάν εκπαίδευση ψηφιακών δεξιοτήτων για ηλικιωμένους και άτομα με αναπηρία

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.