ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Το ενημερωτικό Δελτίο της Δημόσιας Προσφοράς για την έκδοση του ΚΟΔ έως €120.000.000, διάρκειας επτά ετών, ν, διαιρούμενου σε έως 120.000 άυλες, κοινές, ανώνυμες ομολογίες με ονομαστική αξία €1.000 εκάστη, δημοσιοποίησε η Noval Property, λίγες ώρες μετά την έγκρισή του από την Επιτροπή Κεφαλαιαγοράς.

Η Noval θα προχωρήσει τη Δευτέρα 29 Νοεμβρίου στην ανακοίνωση του εύρους απόδοσης, ενώ η Δημόσια Προσφορά θα ξεκινήσει στις 30 Νοεμβρίου και θα ολοκληρωθεί στις 2 Δεκεμβρίου.

Η έναρξη διαπραγμάτευσης των νέων ομολογιών στη Ρυθμιζόμενη Αγορά του Χρηματιστηρίου Αθηνών αναμένεται να γίνει στις 7 Δεκεμβρίου. Η ανώτατη τιμή του εύρους της απόδοσης δύναται να υπερβαίνει την κατώτατη έως 150 μονάδες

βάσης

Oι Ομολογίες θα διατεθούν προς κάλυψη μέσω Δημόσιας Προσφοράς στο σύνολο του επενδυτικού κοινού εντός της Ελληνικής Επικράτειας, με χρήση της υπηρεσίας Ηλεκτρονικού Βιβλίου Προσφορών του Χρηματιστηρίου Αθηνών και αναμένεται να εισαχθούν προς διαπραγμάτευση στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χρηματιστηρίου Αθηνών στις 7 Δεκεμβρίου.

Η τιμή διάθεσης ανά Ομολογία έχει οριστεί στο άρτιο, ήτοι σε €1.000 ανά Ομολογία. Εάν το ΚΟΔ δεν καλυφθεί σε ποσό τουλάχιστον €100.000.000, η έκδοση του Ομολογιακού Δανείου θα ματαιωθεί και το ποσό που αντιστοιχεί στην αξία συμμετοχής που έχει δεσμευθεί για έκαστο Ιδιώτη Επενδυτή θα αποδεσμευθεί το αργότερο εντός δύο εργάσιμων ημερών ατόκως.

Μετά τον προσδιορισμό της τελικής απόδοσης και του Επιτοκίου, οι Συντονιστές Κύριοι Ανάδοχοι θα καθορίσουν το ύψος της Έκδοσης και στη συνέχεια, θα πραγματοποιηθεί η κατανομή των Ομολογιών στους επενδυτές, ως εξής:

• ποσοστό τουλάχιστον 30% των Ομολογιών της Δημόσιας Προσφοράς (ήτοι τουλάχιστον 36.000 Ομολογίες σε ενδεχόμενη πλήρη κάλυψη του ΚΟΔ, ήτοι έκδοση 120.000 Ομολογιών) θα διατεθεί για την ικανοποίηση των εγγραφών των Ιδιωτών Επενδυτών, και

• ποσοστό έως και 70% των Ομολογιών της Δημόσιας Προσφοράς (ήτοι, έως και 84.000 Ομολογίες σε ενδεχόμενη πλήρη κάλυψη του ΚΟΔ, ήτοι έκδοση 120.000 Ομολογιών) θα κατανεμηθεί μεταξύ των Ειδικών Επενδυτών και των Ιδιωτών Επενδυτών.

Εφόσον έχουν ικανοποιηθεί οι εγγραφές των Ιδιωτών Επενδυτών για το 30% των Ομολογιών της Δημόσιας Προσφοράς, για τον τελικό προσδιορισμό του ποσοστού κατανομής ανά κατηγορία επενδυτών θα ληφθούν υπόψη:

α) η ζήτηση από τους Ειδικούς Επενδυτές, β) η ζήτηση στο υπολειπόμενο του 30% τμήμα των Ιδιωτών Επενδυτών, γ) το πλήθος των Αιτήσεων Κάλυψης που αφορούν σε Ιδιώτες Επενδυτές, καθώς και δ) η ανάγκη δημιουργίας συνθηκών για την ομαλή διαπραγμάτευση των Ομολογιών στη δευτερογενή αγορά.

Αναλυτικά η ανακοίνωση της Noval

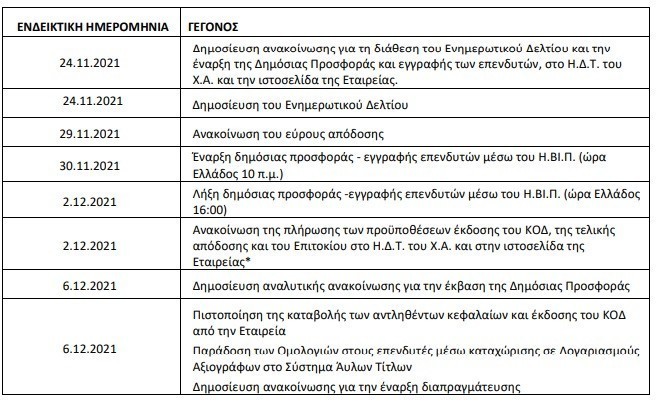

Η εταιρεία «ΝΟΒΑΛ ΠΡΟΠΕΡΤΥ ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ ΕΠΕΝΔΥΣΕΩΝ ΣΕ ΑΚΙΝΗΤΗ ΠΕΡΙΟΥΣΙΑ» (εφεξής η «Εταιρεία») ανακοινώνει ότι από την 24.11.2021 θέτει στη διάθεση του επενδυτικού κοινού το εγκριθέν στην από 24.11.2021 συνεδρίαση του Διοικητικού Συμβουλίου της Επιτροπής Κεφαλαιαγοράς Ενημερωτικό Δελτίο, το οποίο συντάχθηκε σύμφωνα με τον Κανονισμό (EE) 2017/1129, τους κατ’ εξουσιοδότηση Κανονισμούς (EE) 2019/979 και (ΕΕ) 2019/980 και τα άρθρα 57-68 του Ν. 4706/2020, όπως ισχύουν, αναφορικά με την έκδοση κοινού ομολογιακού δανείου (εφεξής το «ΚΟΔ») από την Εταιρεία, συνολικού ποσού κατά κεφάλαιο έως €120.000.000, διάρκειας επτά (7) ετών, διαιρούμενου σε έως 120.000 άυλες, κοινές, ανώνυμες, ομολογίες με ονομαστική αξία εκάστης €1.000 (εφεξής οι «Ομολογίες»), σύμφωνα με την από 17.11.2021 απόφαση του Διοικητικού Συμβουλίου της Εταιρείας (εφεξής η «Έκδοση»). Οι Ομολογίες που πρόκειται να εκδοθούν θα διατεθούν προς κάλυψη από το επενδυτικό κοινό μέσω δημόσιας προσφοράς εντός της Ελληνικής Επικράτειας (η «Δημόσια Προσφορά»), με χρήση της υπηρεσίας Ηλεκτρονικού Βιβλίου Προσφορών («Η.ΒΙ.Π.») του Χρηματιστηρίου Αθηνών, θα καταχωρηθούν στο Σ.Α.Τ.και θα εισαχθούν προς διαπραγμάτευση στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χρηματιστηρίου Αθηνών (εφεξής το «Χ.Α.»). Το Χ.Α., κατά τη συνεδρίαση της 24.11.2021, ενέκρινε την εισαγωγή των Ομολογιών στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χ.Α., υπό την αίρεση έγκρισης του Ενημερωτικού Δελτίου από την Επιτροπή Κεφαλαιαγοράς και επιτυχούς ολοκλήρωσης της Δημόσιας Προσφοράς των Ομολογιών της Εκδότριας. Κατωτέρω, παρατίθεται το αναμενόμενο χρονοδιάγραμμα της ολοκλήρωσης της Δημόσιας Προσφοράς της έκδοσης του ΚΟΔ και της εισαγωγής προς διαπραγμάτευση των Ομολογιών στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χ.Α., το οποίο έχει ως εξής:

![]()

*Σε περίπτωση ματαίωσης της Έκδοσης, θα ενημερωθεί το επενδυτικό κοινό για τον τρόπο και την ημερομηνία αποδέσμευσης των κεφαλαίων εντός δύο Εργάσιμων Hμερών. Σημειώνεται, ότι το ως άνω χρονοδιάγραμμα εξαρτάται από πολλούς αστάθμητους παράγοντες και ενδέχεται να μεταβληθεί. Σε κάθε περίπτωση, θα υπάρξει ενημέρωση του επενδυτικού κοινού με σχετική ανακοίνωση της Εταιρείας. Το Ενημερωτικό Δελτίο, όπως εγκρίθηκε από το Διοικητικό Συμβούλιο της Επιτροπής Κεφαλαιαγοράς στις 24.11.2021, θα είναι διαθέσιμο στο επενδυτικό κοινό, σύμφωνα με το άρθρο 21, παρ. 2 του Κανονισμού (ΕΕ) 2017/1129, σε ηλεκτρονική μορφή στις ακόλουθες ιστοσελίδες:

• της «Ελληνικά Χρηματιστήρια Α.Ε. – Χρηματιστήριο Αθηνών»:

athexgroup.gr/el/web/guest/companies-new-listings,

• της Επιτροπής Κεφαλαιαγοράς: www.hcmc.gr/el_GR/web/portal/elib/deltia,

• της Εταιρείας: https://noval-property.com/ependytes/omologiaka-daneia/omologiako-daneio2021/enimerotiko-deltio-2021,

• της ΕΘΝΙΚΗ ΤΡΑΠΕΖΑ ΤΗΣ ΕΛΛΑΔΟΣ Α.Ε.: https://www.nbg.gr/el/retail/investmentproducts/enimerotika-deltia/deltia-epihirisewn,

• της ΤΡΑΠΕΖΑ ΠΕΙΡΑΙΩΣ: https://www.piraeusholdings.gr/noval,

• της ALPHA ΤΡΑΠΕΖΑ Α.Ε.: https://www.alpha.gr/el/idiotes/ependuseis/xrimatistiriakesupiresies/enimerotika-deltia,

• της ΤΡΑΠΕΖΑ EUROBANK A.E.: https://www.eurobank.gr/el/omilos/enimerosiependuton/enimerotika-deltia/enimerotika-deltia-sumboulos-anadoxos-trapeza-eurobankergasias-ae,

• της ΤΡΑΠΕΖΑ OPTIMA BANK A.E.: https://www.optimabank.gr/business/investmentbanking/enimerotika-pliroforiaka-deltia,

• της EUROXX ΧΡΗΜΑΤΙΣΤΗΡΙΑΚΗ ΑΕΠΕΥ: https://www.euroxx.gr/gr/content/article/noval,

• της AXIA Ventures Group Ltd: https://www.axiavg.gr/prospectus/,

Επίσης, κατά τη διάρκεια της περιόδου της Δημόσιας Προσφοράς, το Ενημερωτικό Δελτίο θα είναι διαθέσιμο δωρεάν στο επενδυτικό κοινό και σε έντυπη μορφή, εφόσον ζητηθεί, στα γραφεία Διοίκησης της Εταιρείας, στην οδό Ολυμπιονίκη Τσικλητήρα 41 & Κων/νου Καραμανλή 67, Μαρούσι 15125, στο δίκτυο καταστημάτων των Συντονιστών Κύριων Αναδόχων «ΕΘΝΙΚΗ ΤΡΑΠΕΖΑ ΤΗΣ ΕΛΛΑΔΟΣ Α.Ε.» (Αιόλου 86, Αθήνα 10559, τηλ. 2103337000) και «ΤΡΑΠΕΖΑ ΠΕΙΡΑΙΩΣ» (Αμερικής 4, Αθήνα 10564, τηλ. 2103288000), των Κυρίων Αναδόχων «ALPHA BANK A.E.» (Σταδίου 40, Αθήνα, Τ.Κ. 102 52, τηλ. 210 3260000), «EUROBANK» (Όθωνος 8, Αθήνα, Τ.Κ.105 57, τηλ. 210 955 5000) και «OPTIMA BANK», (Αιγιαλείας 32, Μαρούσι, 151 25, τηλ 210 8173000), καθώς και των Αναδόχων «ΑΧΙΑ VENTURES GROUP Ltd» (Γιάννου Κρανιδιώτη 10, 1065 Λευκωσία, Κύπρος, τηλ. 210 7414400) και «EUROXX Χρηματιστηριακή Α.Ε.Π.Ε.Υ.», (Παλαιολόγου 7, Χαλάνδρι, Τ.Κ. 152 32, τηλ. 210 6879400).

Οι επενδυτές που ενδιαφέρονται για περισσότερες πληροφορίες και διευκρινίσεις μπορούν να απευθύνονται τις εργάσιμες ημέρες και ώρες στα γραφεία Διοίκησης της Εταιρείας, στην οδό Ολυμπιονίκη Τσικλητήρα 41 & Κων/νου Καραμανλή 67, Μαρούσι 15125, τηλ. 216 8608088 (αρμόδιοι κ.κ. Αικατερίνη Απέργη και Γεώργιος Καραπαναγιώτης).

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.