ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Καπέλο 39% στην πραγματική τιμή του ρεύματος πληρώνουν άδικα οι καταναλωτές, λόγω της αποκλειστικής εξάρτησης της τιμής της ενέργειας στην Ελλάδα, από τη χρηματιστηριακή τιμή της που διαμορφώνεται μέσω του target model.

“Η διαφορά ανάμεσα στο πραγματικό κόστος ενέργειας και το χρηματιστηριακό, δημιουργεί ουρανοκατέβατα κέρδη για τους παραγωγούς ενέργειας, τα οποία, για τη μεγιστοποίηση του κοινωνικού οφέλους, δεν πρέπει να καταβάλλονται” σημείωσε χαρακτηριστικά ο κ. Κάπρος.

Αυτό απέδειξε χθες μιλώντας στο συνέδριο Renewables and Storage ο καθηγητής του ΕΜΠ Παντελής Κάπρος, εξηγώντας ότι κανονικά θα έπρεπε να πληρώνεται από τους καταναλωτές η πραγματική τιμή της ενέργειας και όχι η χρηματιστηριακή.

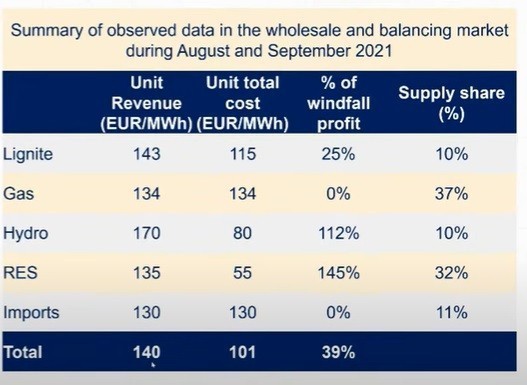

Σύμφωνα με τα στοιχεία που παρουσίασε για τον Αύγουστο και Σεπτέμβριο του 2021, η μέση τιμή ενέργειας με βάση το πραγματικό της κόστος ήταν 101 ευρώ/MWh ενώ η χρηματιστηριακή της τιμή διαμορφώθηκε στα 140 ευρώ/MWh δηλαδή 39% υψηλότερα.

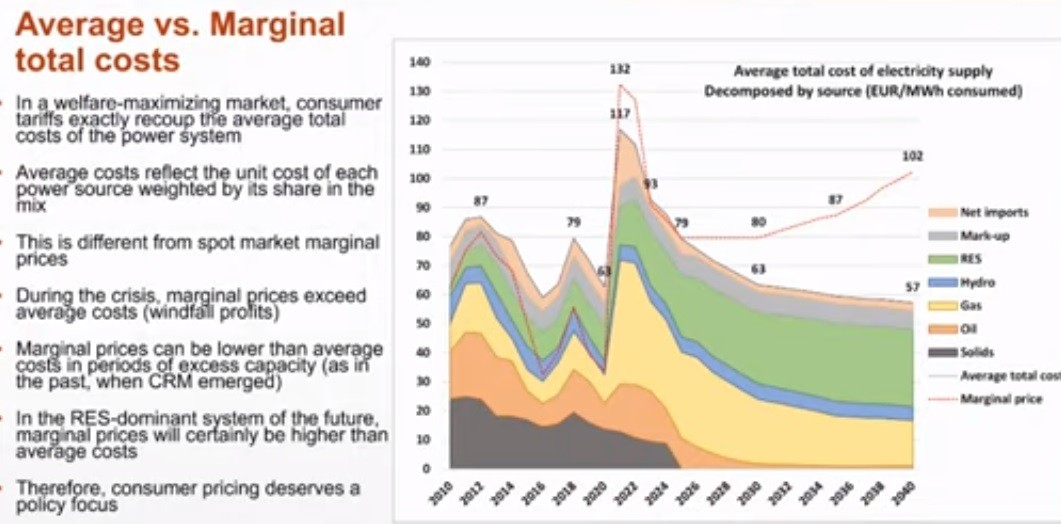

“Η Οριακή Τιμή Συστήματος”, όπως εξήγησε, “είναι η χρηματιστηριακή τιμή της ενέργειας και άλλοτε είναι πιο ψηλή και άλλοτε πιο χαμηλή από την πραγματική της τιμή. Σήμερα το οριακό κόστος είναι πολύ μεγαλύτερο του μέσου πραγματικού κόστους και θα έτσι είναι και στο μέλλον.

Όπως έδειξε, οι προβλέψεις για επόμενα χρόνια εκτιμούν ότι το μέσο πραγματικό κόστος ενέργειας θα μειώνεται, το χρηματιστηριακό κόστος όπως διαμορφώνεται από την Οριακή Τιμή Συστήματος θα αυξάνεται.

“Όμως για την ευημερία και τη μεγιστοποίηση του κοινωνικού οφέλους, η τιμή της ενέργειας πρέπει να αντανακλά το μέσο κόστος, γιατί αυτό είναι και το δίκαιο κόστος, ώστε να εισπράττουν οι παραγωγοί ενέργειας το πλήρες κόστος τους, συμπεριλαμβανομένου και του κόστους κεφαλαίου”, σημείωσε. “Όταν όμως το κόστος της οριακής τιμής είναι υψηλότερο, από το πραγματικό κόστος, η διαφορά αυτή είναι τα ουρανοκατέβατα κέρδη (windfall profits) που εισπράττουν οι παραγωγοί, τα οποία, η ευημερία και με στόχο τη μεγιστοποίηση του κοινωνικού οφέλους, δεν πρέπει να καταβάλλονται”.

Έπρεπε να προσφέρονται σταθερά διμερή συμβόλαια ώστε να παρακάμπτεται το target model

“Στη δική μας αγορά, σημείωσε, για να έχουμε υγιή ανταγωνισμό, πρέπει το Χρηματιστήριο να συναλλάσσει μέχρι το 20% της ενέργειας και το 80% από διμερή συμβόλαια που θα αντικατοπτρίζουν το μέσο κόστος του ενεργειακού μίγματος και έτσι, προσφέροντας σταθερά διμερή συμβόλαια, ώστε να παρακάμπτεται το target model για τους καταναλωτές. Αυτό είναι το άμεσο ζητούμενο που πρέπει να κάνουμε” τόνισε.

Πρέπει να επιταχυνθεί με κάθε τρόπο η παραγωγή ενέργειας από ΑΠΕ και αποθήκευση, και τα χαρτοφυλάκια που προσφέρουν σταθερά διμερή συμβόλαια, είπε.

“Δυστυχώς, η δομή των επιχειρήσεων όπως λειτουργούν στην Ελλάδα δεν ευνόησε την ανάπτυξη των διμερών συμβολαίων που θα αντιστάθμιζαν τη χρηματιστηριακή τιμή και υποφέρουμε από τα ουρανοκατέβατα κέρδη που πρέπει τώρα να αντιμετωπίσουμε. Το άμεσο πρόβλημα που έχουμε στην Ελλάδα”, σημείωσε, “οφείλεται στις συνθήκες του ανταγωνισμού και όχι στην πράσινη μετάβαση που πρέπει να την επιταχύνουμε και όχι να την επιβραδύνουμε”, τόνισε.

Αξίζει να σημειωθεί, ότι το ίδιο πρόβλημα με την Ελλάδα έχουν και τα ενεργειακά συστήματα του Νότου (Ισπανία, Ιταλία) που σε αντίθεση με της Γερμανίας δεν έχουν αναπτύξει τα διμερή συμβόλαια. Στη Γερμανία το 80% των συναλλαγών ενέργειας γίνεται με διμερή συμβόλαια στα οποία δε μετακυλίονται οι διακυμάνσεις της χονδρεμπορικής τιμής. Το ρίσκο της διακύμανσης αναλαμβάνουν οι προμηθευτές που το αντιμετωπίζουν μέσω hedging.

Η Ισπανία υποχρέωσε τους παραγωγούς να δίνουν το 6% της ενέργειας σε διμερή συμβόλαια, προκειμένου να εξασφαλιστεί ότι στον καταναλωτή θα φτάνει το μέσο κόστος και όχι η χρηματιστηριακή τιμή.

Λύση η αύξηση των ΑΠΕ

Για να φτάσουμε σε χαμηλότερες τιμές Οριακής Τιμής Συστήματος, η λύση για τον καθηγητή είναι οι ΑΠΕ. “Η αύξηση των ΑΠΕ είναι σε θέση να αντισταθμίσει τις τιμές φυσικού αερίου και να καταλήξουμε να έχουμε και χαμηλότερες χρηματιστηριακές τιμές. Οι ΑΠΕ, αποθήκευση και ευελιξία είναι ο μόνιμος τρόπος αντιστάθμισης του κινδύνου από τις τιμές του φυσικού αερίου. Ακόμη όμως, οι ΑΠΕ δεν έχουν αυξηθεί σε τέτοιο σημείο για να αντισταθμίσουν τις τιμές του φυσικού αερίου, κάτι που περιμένουμε σε μια 6ετία. Το μέσο κόστος αυξήθηκε το 2020-2022 αλλά από το 2025 και μετά θα πέσει πολύ χαμηλότερα από την εποχή του λιγνίτη γιατί οι ΑΠΕ μαζί με την αποθήκευση θα μειώσουν τη μέση τιμή”.

Σήμερα, όπως εξήγησε, το φυσικό αέριο στην Ευρώπη είναι ο μοναδικός καθοριστικός παράγοντας των οριακών τιμών των χονδρεμπορικών αγορών. Κανονικά, σημείωσε έπρεπε να είχαμε ξεχάσει την υποχρεωτική χονδρεμπορική αγορά – η οποία έγινε για να αναπτυχθεί ο ανταγωνισμός στην αγορά ενέργειας και έχει τελειώσει η σκοπιμότητά της. Όμως στην Ελλάδα συνεχίζει να καθορίζει την τιμή για το 100% των αγοραπωλησιών ενέργειας.

Γιατί αυξήθηκε η τιμή του αερίου

Το φυσικό αέριο είχε αποφασιστεί, ότι για μια 5ετία θα είναι το αέριο – γέφυρα και ότι η συνεισφορά του θα αυξηθεί στο ενεργειακό μίγμα μέχρι να αντικατασταθεί από τις ΑΠΕ. Αλλά στο μικρό αυτό παράθυρο έγινε η αύξηση των τιμών του. Αυτό το μεσοδιάστημα που είμαστε ευάλωτοι χρειαζόμαστε σε όλη την Ευρώπη αντιστάθμιση, χρειαζόμαστε μεθόδους μετριασμού των επιπτώσεων στις τιμές των καταναλωτών και εδώ εντοπίζεται το έλλειμμα της ευρωπαϊκής πολιτικής που δεν πήρε μέτρα hedging έναντι αυτού του κινδύνου.

“Το εύρος του τελευταίου κύκλου διακύμανσης της τιμής του φυσικού αερίου είναι πρωτοφανές” είπε ο κ. Κάπρος και σχετίζεται με:

- την τεράστια εμβάθυνση του κύκλου λόγω του Covid,

- την επιβράδυνση των επενδύσεων στην αγορά των υδρογονανθράκων upstream,

- με γεωπολιτικούς παράγοντες γύρω από τον Nord Stream 2

- και με το μετασχηματισμό στην αγορά αερίου, καθώς το αέριο έγινε commodity, όταν η Ευρώπη αποφάσισε να το αποσυνδέσει από την τιμή πετρελαίου και να καθορίζεται η τιμή του χρηματιστηριακά. Φύγαμε από τη σύνδεση με το πετρέλαιο και σήμερα έχουμε αυτόνομη κρίση φυσικού αερίου.

Για την απολιγνιτοποίηση

Δεν υπάρχει λογική στα επιχειρήματα για καθυστέρηση της απολιγνιτοποίησης, σημείωσε ο κ Κάπρος. “Πολλοί λένε ότι βιάστηκε η Ελλάδα να κάνει απολιγνιτοποίηση, κάτι που έκανε όλη η Ευρώπη και αυτό λέγεται ή από άγνοια ή από κομματικές σκοπιμότητες. Αν δούμε τους αριθμούς θα δούμε ότι η απολιγνιτοποίηση άρχισε από πολύ πριν από το 2012 και ήταν μια προδιαγραμμένη πορεία. Οι τιμές δικαιωμάτων έκαναν τη λιγνιτική παραγωγή ασύμφορη και δεν υπάρχει καμιά λογική στην καθυστέρηση της απολιγνιτοποίηση. Ήταν μια απόφαση που έγινε πολύ σωστά”.

Ακολουθήστε το mononews.gr στο Google News για την πιο ξεχωριστή ενημέρωση

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ο Όμιλος ONEX ιδρύει την ONEX Rolling Stock & Integrated Systems – Στρατηγική συνεργασία με την κορεατική SSRST

- Δημοσκόπηση Alco: Τα μεγάλα προβλήματα της ακρίβειας και της διαφθοράς – Νεανική βία και πρόσβαση των εφήβων στα social media

- ΗΠΑ: Το shutdown πλησιάζει στο τέλος του, καθώς η Βουλή προωθεί τη συμφωνία χρηματοδότησης του Τραμπ

- Axios: Νέοι όροι από το Ιράν πριν τις συνομιλίες με τις ΗΠΑ – Zητά αλλαγή τόπου και διμερή μορφή

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.