ΣΧΕΤΙΚΑ ΑΡΘΡΑ

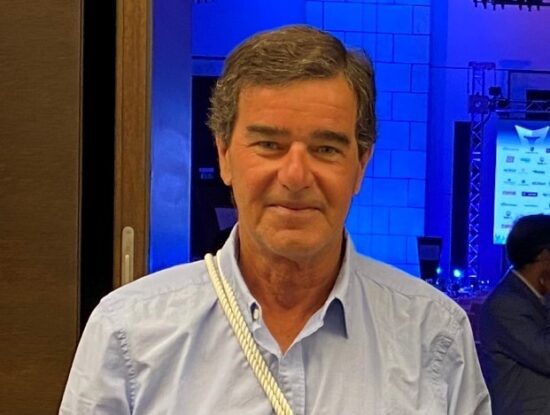

Μέχρι τα τέλη του ερχόμενου Ιουνίου αναμένεται να «σφραγιστεί» και τυπικά η ήδη «κλειδωμένη» συμφωνία που έχει κάνει το fund του Fortress, προκειμένου να χρηματοδοτήσει την «Τεχνική Ολυμπιακή», συμφερόντων της οικογένειας του Κωνσταντίνου Στέγγου. Δίνοντας «ανάσες» στα πιεστικά προβλήματα που αντιμετωπίζει ο επιχειρηματικός όμιλος, ο οποίος έχει βγάλει προς πώληση το ξενοδοχειακό συγκρότημα του (θυγατρικού) Πόρτο Καρράς.

Το Fortress θα ενισχύσει κεφαλαιακά με 50 εκατ. ευρώ την εταιρεία του Στέγγου, ενώ, σύμφωνα με ασφαλείς πληροφορίες, το ομολογιακό δάνειο που θα χορηγηθεί θα έχει 18μηνη διάρκεια. Συνοδευόμενο και από μεγάλα ενέχυρα επί των περιουσιακών στοιχείων της εισηγμένης στο χρηματιστήριο «Τεχνικής Ολυμπιακής».

Αν και το ετήσιο επιτόκιο λέγεται ότι θα κινηθεί σε επίπεδα της τάξεως του 10%, εν τούτοις ο Κωνσταντίνος Στέγγος, που είναι ιδρυτής, βασικός μέτοχος και Πρόεδρος του ομίλου, θα έχει την ευχέρεια να μην πληρώνει τόκους στο μεσοδιάστημα του ομολογιακού. Αυτοί θα αποπληρωθούν στη λήξη του, μετά από ενάμιση χρόνο. Όταν και θα εξοφληθεί ,το σύνολο της οφειλής.

Στην παρούσα φάση και καθώς οι δύο πλευρές (Fortress και Στέγγος) έχουν συμφωνήσει σε όλα, το … κέντρο βάρους των εξελίξεων έχει μετατοπιστεί. Με τους νομικούς και την Alpha Bank να «τρέχουν» τις απαιτούμενες διαδικασίες για την υπογραφή των συμβολαίων χρηματοδότησης της «Τεχνικής Ολυμπιακής».

Η ανάμειξη της Alpha Bank έγκειται στο γεγονός ότι είναι ο ισχυρότερος πιστωτής του επιχειρηματικού Ομίλου.

Με τα 50 εκατ. ευρώ της (ακριβής) κεφαλαιακής ενίσχυσης, η οποία κατ’ ουσίαν είναι ένα «δάνειο– γέφυρα», η πλευρά Στέγγου πετυχαίνει τρεις στόχους.

Κατ’ αρχήν απαγκιστρώνεται από τις πιεστικές υποχρεώσεις του προς τις τράπεζες, που ανέρχονται στα 28 εκατ. ευρώ. Διότι εξ αυτών, τα 23,9 εκατ. ευρώ των τραπεζικών δανείων θα αποπληρωθούν αμέσως μετά από την παροχή χρηματοδότησης από το Fortress.

Kατά δεύτερον, με τα υπόλοιπα από το ομολογιακό (26, 1 εκατ. ευρώ) και σε συνδυασμό με την απομείωση του τραπεζικού δανεισμού, θα θεραπευτεί το σημερινό, αρνητικό κεφάλαιο κίνησης του ομίλου, του οποίου η «τρύπα» είναι στα 36 εκατ. ευρώ.

Κερδίζει χρόνο, αναζητώντας το deal

Τρίτη, αλλά εξαιρετικά σημαντική παράμετρος είναι εκείνη που δίνει στην πλευρά Στέγγου, τη χρονική άνεση για διαπραγματεύσεις με τους δυνητικούς μνηστήρες του Πόρτο Καρράς. Η 18μηνη διάρκεια του ομολογιακού δείχνει ότι θα απαιτηθεί αρκετό διάστημα, για να υπάρξει μια συμφωνία πώλησης σε αποδεκτό τίμημα.

To προς πώληση ξενοδοχειακό συγκρότημα της Χαλκιδικής ανήκει κατά 88, 5% στην «Τεχνική Ολυμπιακή» στην οποία η οικογένεια Στέγγου ελέγχει το 63,7%. Η ίδια οικογένεια έχει στο προσωπικό της χαρτοφυλάκιο και το υπολειπόμενο 11,5% του Πόρτο Καρράς. Κάτι που σημαίνει ότι αν πουληθεί ολόκληρο το ξενοδοχειακό συγκρότημα, τότε το 11,5% του τιμήματος θα πάει στους προσωπικούς λογαριασμούς της επιχειρηματικής οικογένειας…

Αρχικά ο Στέγγος είχε θέσει τον «πήχη» για την πώληση του Πόρτο Καρράς στα επίπεδα των 300 εκατ. ευρώ, αλλά τώρα λέγεται ότι οι απαιτήσεις του έχουν πέσει στα 200 εκατ. ευρώ. Πηγές της αγοράς θεωρούν ότι η ρεαλιστική αποτίμηση είναι αισθητά χαμηλότερη, αλλά όλα αυτά μένει να απαντηθούν από τα ίδια τα γεγονότα, καθώς σε τέτοιου είδους deal πολλά θα κριθούν από τις διαθέσεις των υποψήφιων αγοραστών.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Δωρεά για τους γιατρούς στα νησιά από τον Στ. Χατζηιωάννου: Το παρασκήνιο, πώς ο Ά. Γεωργιάδης «κλείδωσε» τη συμφωνία

- Πόλεμος στη Μέση Ανατολή: Επιπτώσεις και Στρατηγικές Επιλογές για την Ελλάδα

- Η… μίρλα για την Κύπρο, οι πύραυλοι AMRAAM για τις «Οχιές», τα ραντεβού του Πιέρ, η μάζωξη στο Αρσάκειο και τα γενέθλια του ΚΜ

- Τράπεζα Κύπρου: Εξαγορές σε 3 κλάδους, προανήγγειλε ο Πανίκος Νικολάου

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.