ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Optima Bank και ο επικεφαλής ανάλυσης Νέστορας Κάτσιος εξακολουθούν να βλέπουν ισχυρή αξία για τον όμιλο της Mytilineos και αυξάνουν την τιμή στόχο στα 49 ευρώ από τα 47 ευρώ προηγουμένως, μετά και την ανακοίνωση της συμφωνίας με τη ΔΕΗ.

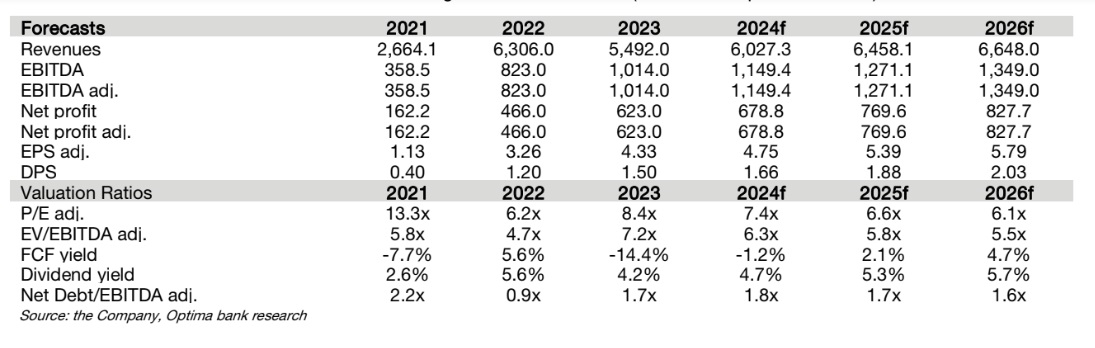

«Ο μέσος πολλαπλασιαστής στόχος EV/EBITDA για τα έτη 2024-2025 στις 7,5 φορές αποδίδει δίκαιη αξία 49,3 ευρώ ανά μετοχή. Το υπόδειγμα προεξόφλησης ταμειακών ροών αποδίδει δίκαιη αξία 48,7 ευρώ ανά μετοχή. Η τιμή στόχος τοποθετείται στα 49 ευρώ (από 47 ευρώ προηγουμένως) και 38,7% περιθώριο ανόδου, συνεπώς επαναλαμβάνουμε την αξιολόγησή αγοράς (Buy), εξηγεί ο Κάτσιος.

«Η δραστηριότητα των ΑΠΕ συνεχίζει να εκπλήσσει και δεν έχουμε δει τίποτα ακόμα. Η ανάπτυξη των ΑΠΕ επιταχύνεται περαιτέρω και μετά από ένα εκπληκτικά ισχυρό 2022 και ένα ισχυρότερο 2023, η Mytilineos συνεχίζει να αναπτύσσεται με ταχείς ρυθμούς, αξιοποιώντας τις ενεργειακές τάσεις μέσω της πλατφόρμας εναλλαγής περιουσιακών στοιχείων ΑΠΕ, καθώς η εταιρεία κατέχει ένα παγκόσμιο pipeline ΑΠΕ 14GW περίπου, εκ των οποίων τα 6,5GW είναι ώριμα.

Σε αυτό το πλαίσιο, η ΔΕΗ και η Mytilineos ανακοίνωσαν από κοινού τη στρατηγική τους συνεργασία για την ανάπτυξη ενός τεράστιου χαρτοφυλακίου ηλιακών έργων ισχύος έως 2GW. Η αξία της συμφωνίας εκτιμάται σε έως και 2 δισ. ευρώ και αναμένεται να υλοποιηθεί τα επόμενα τρία χρόνια.

Με τη συμφωνία αυτή, η οποία αποτελεί μέρος της ευρύτερης αναπτυξιακής στρατηγικής της M Renewables, μέσω της οποίας χρηματοδοτείται, μεταξύ άλλων, η συνεχής ανάπτυξη στον τομέα των ανανεώσιμων πηγών ενέργειας, η Mytilineos επιταχύνει την εκτέλεση του προγράμματος Asset Rotation, επισπεύδοντας την εκτέλεση των έργων του διεθνούς χαρτοφυλακίου της.

Σύμφωνα με τις εκτιμήσεις μας, η συμφωνηθείσα τιμολόγηση του 1 εκατ. ευρώ ανά MW προσφέρει γερά περιθώρια κέρδους 25% – 30% (με συντηρητική παραδοχή για κόστος κατασκευής 0,7 εκατ. ευρώ ανά MW), δημιουργώντας σημαντική αξία για τα επόμενα τρία χρόνια», υπογραμμίζει ο Κάτσιος.

«Σε άλλα θετικά νέα, το Χρηματιστήριο Μετάλλων του Λονδίνου απαγόρευσε την παράδοση νέων ρωσικών μετάλλων από τις 13 Απριλίου και μετά, προκαλώντας αύξηση των τιμών του αλουμινίου κατά 9,4%, τη μεγαλύτερη από τότε που ξεκίνησε η τρέχουσα μορφή του συμβολαίου το 1987.

Κατά την άποψή μας, εκτός από τις βραχυπρόθεσμες ανοδικές πιέσεις στις τιμές του αλουμινίου (έναντι των οποίων η Mytilineos είναι σε μεγάλο βαθμό αντισταθμισμένη για τους επόμενους 18-20 μήνες), η απαγόρευση αυτή θα μπορούσε να διαταράξει την προμήθεια αλουμινίου για την Ευρώπη και κατά συνέπεια να οδηγήσει τα ασφάλιστρα σε υψηλότερα επίπεδα.

Αν και εντοπίζουμε έναν ανοδικό καταλύτη στα μέταλλα, διατηρούμε συντηρητική στάση σε αυτό το σημείο, διατηρώντας τις προηγούμενες τμηματικές προβλέψεις μας σε μεγάλο βαθμό αμετάβλητες», καταλήγει ο επικεφαλής ανάλυσης.

Διαβάστε επίσης:

Eurobank Equities για Μοτοδυναμική: Σε ταχύτητα ανάπτυξης – Τιμή στόχος τα 4 ευρώ ανά μετοχή

Goldman Sachs: Νέες τιμές στόχοι και συστάσεις για τις ελληνικές τράπεζες

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Guardian: Η κυβέρνηση Τραμπ εξετάζει την κατασκευή στρατιωτικής βάσης 5.000 ατόμων στη Γάζα

- Ταξί: Απεργούν για τρίτη μέρα στην Αττική – Πορεία προς το Μέγαρο Μαξίμου

- Ευθυμίου: Απλοποίηση των διαδικασιών για τα ασφαλιστικά δικαιώματα και τη γρήγορη απονομή συντάξεων

- Τουριστικά καταλύματα: Πάνω από 2,2 εκατ. διανυκτερεύσεις τον Δεκέμβριο – Αύξηση 1,7% στις αφίξεις

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.