ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η βουτιά των μετοχών και οι εταιρείες «κατσαρίδες», γιατί είναι ελκυστικές οι τράπεζες, ο ιδιώτης της ΕΥΔΑΠ, η επένδυση της Λάτση, η «ζαριά» του Τοπούζογλου, η ήττα Οικονόμου από Τσαντάνη και η τάπα του Παπασταύρου

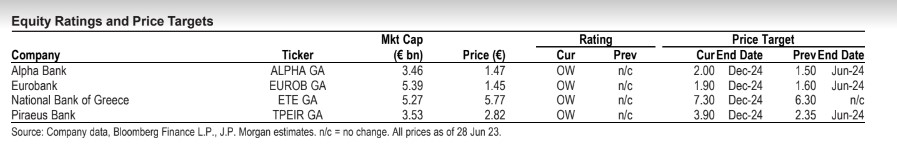

H JP Morgan συστήνει overweight για τις ελληνικές τράπεζες, αλλά προχωρά σε αύξηση στις τιμές στόχους για τις μετοχές των τεσσάρων τραπεζών.

Η τιμή στόχος για την Alpha Bank τίθεται στα 2 ευρώ από 1,50 ευρώ προηγουμένως, για την Eurobank τίθεται στα 1,90 ευρώ από 1,60 ευρώ προηγουμένως, για την Εθνική Τράπεζα που είναι η κορυφαία επιλογή στα 7,30 ευρώ από 6,30 ευρώ προηγουμένως και τέλος για την Τράπεζα Πειραιώς στα 3,90 ευρώ από 2,35 ευρώ προηγουμένως.

Η JP Morgan δείχνει σαφή προτίμηση στον τίτλο της Εθνικής Τράπεζας στο νέο περιβάλλον του υψηλότερου κόστους χρηματοδότησης που διαμορφώνεται. Την ίδια στιγμή, για τις Alpha Bank και την Τράπεζα Πειραιώς τις διαλέγει ως value stories. H Εθνική Τράπεζα είναι σε θέση να διαχειριστεί με μεγαλύτερη άνεση το αυξανόμενο κόστος χάρη στο ισχυρό και σταθερό franchise καταθέσεων λιανικής και τη χαμηλότερη χρηματοδότηση και τις απαιτήσεις του επόπτη για τα ίδια κεφάλαια και τις επιλέξιμες υποχρεώσεις (MRELs), διαθέτοντας τον υψηλότερο δείκτη κεφαλαιακής επάρκειας με 16,5% για το πρώτο τρίμηνο φέτος και 18,6% το 2025.

Η πολιτική αβεβαιότητα έχει εξαλειφθεί και οι αγορές θα στραφούν προς την προσπάθεια ανάκτησης της επενδυτικής βαθμίδας, η οποία μπορεί να υποστηρίξει τη συμπίεση του κόστους κεφαλαίων των τραπεζών και να οδηγήσει σε ένα ευρύτερο ενδιαφέρον και μεγαλύτερες ροές κεφαλαίων προς την ελληνική αγορά μετοχών και τις τραπεζικές μετοχές.

Οι αποτιμήσεις και οι αποδόσεις των μετοχών

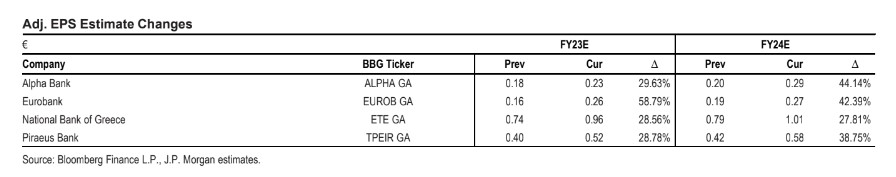

Η JP Morgan εκτιμά ότι παρά την ισχυρή απόδοση φέτος στο ταμπλό του ΧΑ, οι ελληνικές τράπεζες διαπραγματεύονται τώρα με 0,6 φορές την καθαρή ενσώματη αξία (P/NAV) και μόλις 5,4 φορές σε όρους τιμής προς κέρδη (P/E), με την απόδοση να έχει προέλθει σχεδόν εξ ολοκλήρου από τις αναβαθμίσεις των κερδών ανά μετοχή (EPS) από τους αναλυτές.

Ο κλάδος εξακολουθεί να προσφέρει έκπτωση 26% σε σχέση με τις ευρωπαϊκές τράπεζες και 45% σε σχέση με τις τράπεζες της περιοχής Κεντρικής και Ανατολικής Ευρώπης, Μέσης Ανατολής και Αφρικής (CEEMEA) σε όρους εσωτερικής αξίας.

Οι αναβαθμίσεις με γνώμονα την αύξηση των κερδών ανά μετοχή πιθανόν να φτάνουν στα τελικά τους στάδια και η JPM βλέπει περιθώρια για συμπίεση του κόστους κεφαλαίου σε πιθανή αναβάθμιση της χώρας σε επενδυτική βαθμίδα. Η ΕΤΕ είναι καλύτερα τοποθετημένη στο περιβάλλον υψηλότερου κόστους χρηματοδότησης (26% δυνητική άνοδος σε σχέση με την τιμή στόχο), και επισημαίνει ότι οι Alpha Bank και Τράπεζα Πειραιώς είναι τα προτιμώμενα value plays με 36% και 38%, αντίστοιχα, περιθώρια ανόδου από τις τιμές στόχους.

Η ανάκαμψη στηρίζει τις ισχυρές προοπτικές των τραπεζικών τίτλων

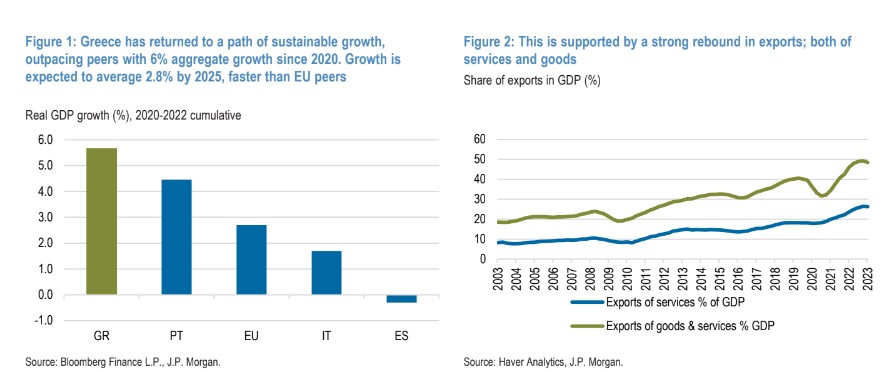

Με την εκλογική αβεβαιότητα να μην υφίσταται πλέον, οι οικονομολόγοι της τράπεζας συνεχίζουν να βλέπουν μια παρατεταμένη και ισχυρή επέκταση της ελληνικής οικονομίας με αύξηση του ΑΕΠ κατά 2% φέτος, σημαντικά υψηλότερα από το 0,6% για την Ευρωζώνη.

Αυτό σε συνδυασμό με τα επενδυτικά σχέδια που σχετίζονται με το Ευρωπαϊκό Ταμείο Ανάκαμψης RRF συνεπάγεται ότι ο ακαθάριστος νέος δανεισμός των ελληνικών τραπεζών θα φτάσει το 14% του ΑΕΠ έως το 2025 από 8% το 2019, γεγονός που αποτελεί 6% ετήσια αύξηση στα χαρτοφυλάκια εξυπηρετούμενων δανείων για την περίοδο το 2022-2025.

Αν και οι παγκόσμιες προοπτικές είναι αβέβαιες, η εστίαση της ανάπτυξης στις επιχειρήσεις και τα κεφάλαια RRF της ΕΕ, με μικρή έως μηδενική ανάκαμψη στον καταναλωτικό τομέα, καθιστούν την Ελλάδα σχεδόν απρόσβλητη σε περιφερειακό επίπεδο.

Η JPM βλέπει ωστόσο ότι πλησιάζει η κορύφωση του καθαρού εσόδου από τόκους (NII), αλλά οι μεσοπρόθεσμες προοπτικές παραμένουν υποστηρικτικές. Οι ελληνικές τράπεζες σημείωσαν αύξηση 59% σε ετήσια βάση στα NII το πρώτο τρίμηνο φέτος, υποστηριζόμενες από ένα γρήγορο πέρασμα – μετακύλιση των υψηλότερων επιτοκίων στην πλευρά του ενεργητικού και την ακόμη περιορισμένη ανατιμολόγηση των καταθέσεων, οδηγώντας το μεγαλύτερο μέρος των αναβαθμίσεων στα κέρδη ανά μετοχή φέτος.

Από εδώ και πέρα η εστίαση της αγοράς μετατοπίζεται ολοένα και περισσότερο προς τις αντιξοότητες των περιθωρίων, αλλά η JPM εκτιμά ότι τα διαρθρωτικά θεμέλια του κλάδου μπορούν να διατηρήσουν τις μεσοπρόθεσμες πιέσεις περισσότερο συγκρατημένες από ό,τι αλλού, με ιδιαίτερη άνεση ειδικά στη μετοχή της ΕΤΕ, χάρη στο ισχυρό και σταθερό franchise καταθέσεων λιανικής και τη χαμηλότερη ανάγκη χρηματοδότησης MREL, λόγω του καλύτερου δείκτη εποπτικών κεφαλαίων CET1 (16,5% και 18,6% στο α’ τρίμηνο και το 2025).

Διαβάστε επίσης:

Χρηματιστήριο: Με Eurobank (+6%) και Στουρνάρα πάρτι στις τράπεζες, το Jumbo και τη ΔΕΗ

Τι σηματοδοτεί η κίνηση Watsa-Καραβία να αγοράσουν στα 1,9 ευρώ μετοχές της Eurobank από το ΤΧΣ

Τεχνητή Νοημοσύνη: Ο πόλεμος των τσιπς και οι πιέσεις στην Nvidia

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Η τεχνητή νοημοσύνη ανεβάζει το ρεύμα; Ξεκίνησαν οι πρώτες αντιδράσεις για τα μεγάλα data centers

- Ρωσία: Ικανοποιημένη από την προσωρινή χαλάρωση των αμερικανικών κυρώσεων στο ρωσικό πετρέλαιο

- TP Greece: Πρωτοβουλία ενδυνάμωσης 700 γυναικών με δεξιότητες AI και σύγχρονα εργαλεία επαγγελματικής ανάπτυξης

- ΕΛΣΤΑΤ: Αύξηση 3% για τον δείκτη παραγωγής στις κατασκευές το δ’ τρίμηνο του 2025

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.