ΣΧΕΤΙΚΑ ΑΡΘΡΑ

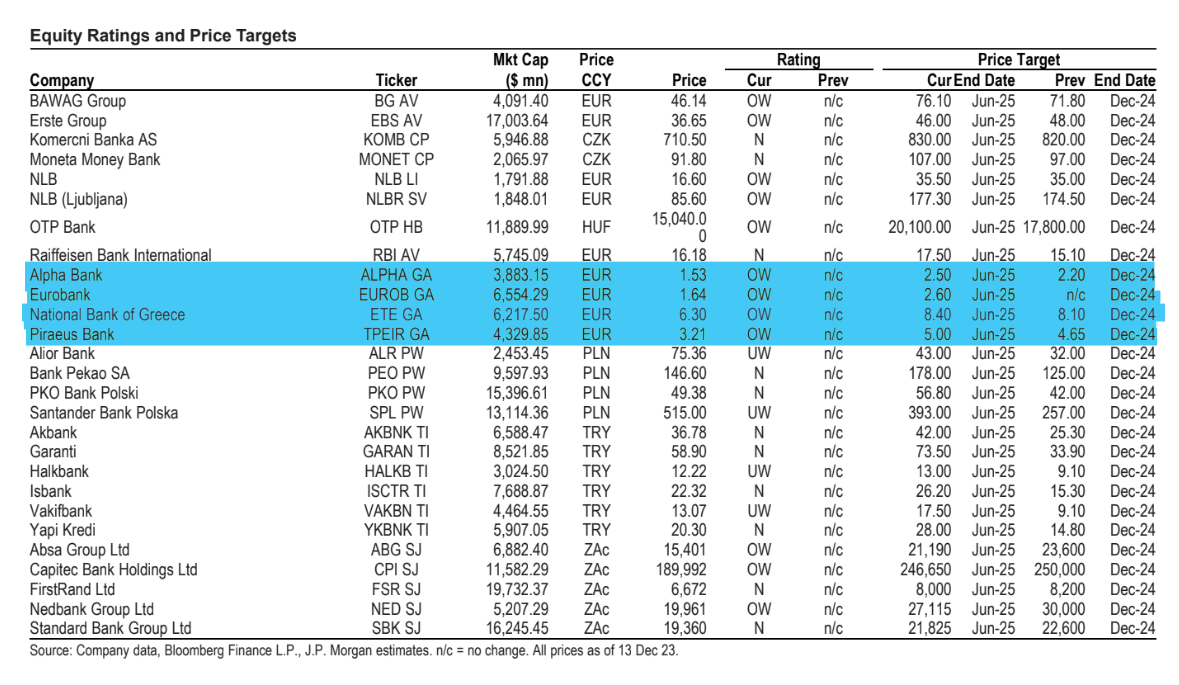

Η J.P. Morgan λίγο πριν το τέλος του έτους προχωράει σε μια ακόμα αναβάθμιση των ελληνικών τραπεζών και αυξάνει τις τιμές στόχους σε τρεις από τις τέσσερεις ελληνικές τράπεζες που καλύπτει σε νέο report στρατηγικής για τις τράπεζες που ανήκουν στην ευρύτερη περιοχή της Κεντρικής και Ανατολικής Ευρώπης, Μέσης Ανατολής και Αφρικής (CEEMEA).

Για την Alpha Bank η αξιολόγηση παραμένει υπεραπόδοση (overweight) και η νέα τιμή στόχος τα 2,5 ευρώ ανά μετοχή από 2,2 ευρώ ανά μετοχή. Για την Eurobank, η αξιολόγηση είναι επίσης υπεραπόδοσης, αλλά η τιμή στόχος διατηρείται στα 2,6 ευρώ ανά μετοχή χωρίς αλλαγές. Για την Εθνική Τράπεζα, η αξιολόγηση είναι υπεραπόδοση και η νέα τιμή στόχος είναι τα 8,4 ευρώ ανά μετοχή από 8,1 ευρώ. Τέλος, για την Τράπεζα Πειραιώς, η αξιολόγηση παραμένει υπεραπόδοση και η νέα τιμή στόχος τίθεται στα 5 ευρώ ανά μετοχή από 4,65 ευρώ ανά μετοχή, προγενέστερα. Οι στόχοι τίθενται με χρονικό ορίζοντα επίτευξης τον Ιούνιο του 2025.

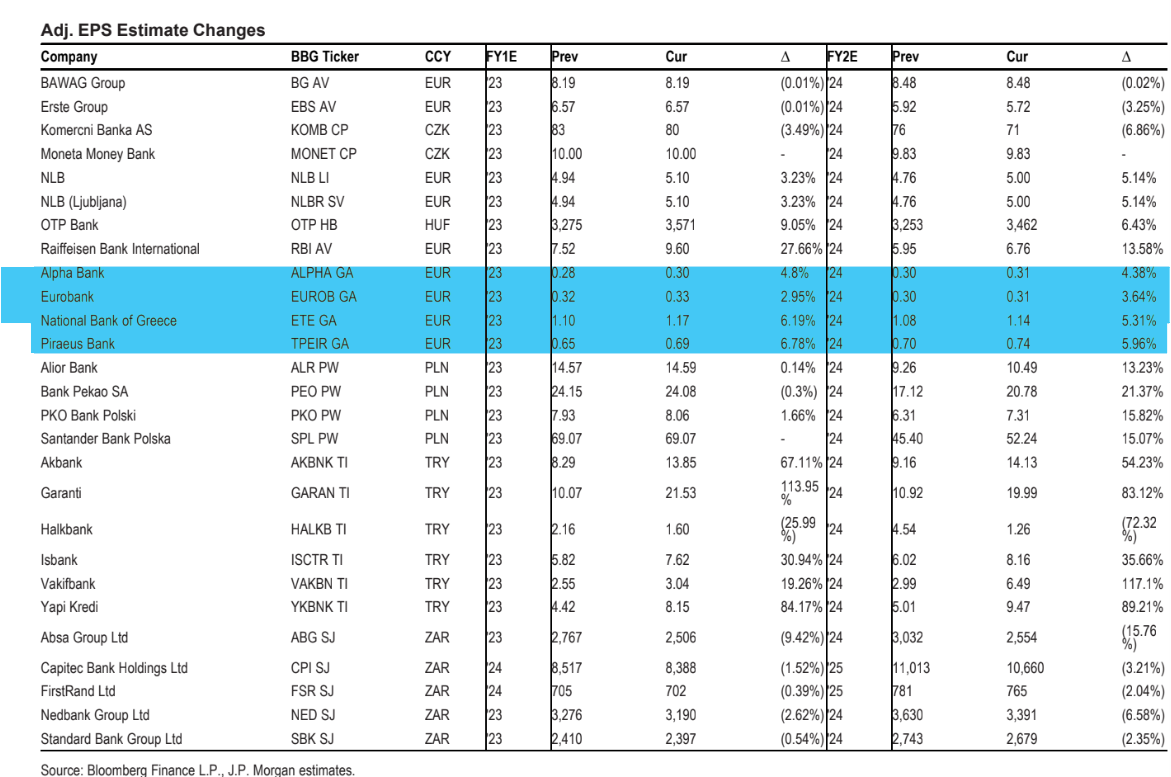

«Για την Alpha Βank, αυξάνουμε τα κέρδη ανά μετοχή για την περίοδο 2023-2025 κατά 5%/4%/8% αντίστοιχα, κυρίως λόγω των καλύτερων τάσεων των καθαρών εσόδων από τόκους, καθώς και άλλων αναθεωρήσεων μετά τα κέρδη του τρίτου τριμήνου. Ο νέος στόχος τιμής για τον Ιούνιο του 2025 είναι τα €2,50 από €2,20 προηγουμένως και βασίζεται στις νέες προβλέψεις για το 2026 που ενσωματώνουν 10% κανονικοποιημένο δείκτη απόδοσης ROTE, 12% κόστος ιδίων κεφαλαίων (COE) και ρυθμό ανάπτυξης 1,5%, με τη σύσταση να διατηρείται σε overweight. Η Alpha Bank ανακοίνωσε πρόσφατα τη φιλοδοξία της να επιτύχει πάνω από 12% ROTE το 2025. Οι προβλέψεις της Alpha για τα κέρδη μεταφράζονται σε οργανική κεφαλαιακή ενίσχυση ύψους 1,9 δισ. ευρώ κατά την περίοδο στρατηγικής και σε συνδυασμό με 0,4 δισ. ευρώ προβλεπόμενη μετατροπή DTA σε ίδια κεφάλαια, οδηγεί σε CET1 16% περίπου μέχρι το 2025», εκτιμά η J.P. Morgan.

«Για τη Εurobank, αυξάνουμε τις εκτιμήσεις μας για τα κέρδη ανά μετοχή την περίοδο 2023-2025 κατά 3%/4%/4% αντίστοιχα, κυρίως λόγω των καλύτερων τάσεων στα καθαρά έσοδα, καθώς και άλλες αναθεωρήσεις της αγοράς μετά τα αποτελέσματα του τρίτου τριμήνου φέτος. Η νέα τιμή στόχος για τον Ιούνιο του 2025 στα €2,60 (αμετάβλητη) βασίζεται στις νέες προβλέψεις για το 2026 που ενσωματώνουν 12% κανονικοποιημένο ROTE, 12% COE και ρυθμό ανάπτυξης 1,5%. Το μοντέλο μας ενσωματώνει, επί του παρόντος, ένα τελικό ποσοστό ιδιοκτησίας 55,3% της Ελληνικής Τράπεζας και η σύσταση παραμένει overweight. Η Eurobank εμφανίζει το υψηλότερο κανονικοποιημένο ROTE μεταξύ των ομοειδών (13% το 2025) με κορυφαίο ελληνικό franchise και πρόσθετη συνεισφορά από τις διεθνείς επιχειρήσεις, ιδίως από τη Βουλγαρία και την Κύπρο, καθώς και από το χαρτοφυλάκιο επενδύσεων σε ακίνητα ύψους 1,4 δισ. ευρώ και παρέχει άνετο περιθώριο για πληρωμές μερισμάτων και περαιτέρω συναλλαγές συγχωνεύσεων και εξαγορών», συμπεραίνει ο οίκος.

«Για την Εθνική Τράπεζα, αυξάνουμε τις εκτιμήσεις μας για τα κέρδη ανά μετοχή για την περίοδο 2023-2025 κατά 6%/5%/8%, αντίστοιχα, κυρίως λόγω καλύτερου καθαρού εσόδου από τόκους, τις θετικές τάσεις, το χαμηλότερο κόστος κινδύνου που αντανακλά την επιτάχυνση των εκκαθαρίσεων των NPEs και τον δείκτη NPEs που έπεσε στο 3% από το τρίτο φετινό τρίμηνο. Η νέα τιμή στόχος του Ιουνίου του 2025 στα €8,40 από €8,10 βασίζεται στις νέες προβλέψεις που ενσωματώνουν 11% κανονικοποιημένο ROTE, 12% COE και ρυθμό ανάπτυξης 1,5% και η σύσταση παραμένει overweight. Συνεχίζει να μας αρέσει η θεμελιώδης ιστορία ανατροπής της τράπεζας, με την: 1) υψηλή προσαρμογή σε υψηλότερα επιτόκια με μια μεγάλη και σταθερή καταθετική βάση, και με προθεσμιακές καταθέσεις που αποτελούν μόνο το 15% του συνόλου, το χαμηλότερο μεταξύ των ελληνικών ομολόγων, 2) τον καλύτερο στην κατηγορία της δείκτη CET1 17,9% που παρέχει άφθονο περιθώριο για πληρωμές μερισμάτων από το 2024 και μετά, 3) τον δείκτη NPE 3% και υψηλότερη NPEs κάλυψη μεταξύ των ελληνικών τραπεζών», εξηγεί η τράπεζα.

«Για την Τράπεζα Πειραιώς, αυξάνουμε τα κέρδη ανά μετοχή την περίοδο 2023-2025 κατά 7%/6%/7% αντίστοιχα, κυρίως λόγω των βελτιούμενων τάσεων στα καλύτερα καθαρά έσοδα από τόκους, το χαμηλότερο κόστος κινδύνου στα απώτερα έτη της υπό εκτίμηση περιόδου, καθώς και άλλα σημάδια μετά τα κέρδη του τρίτου τριμήνου. Ο νέος μας στόχος τιμής για τον Ιούνιο του 2025 είναι στα 5,00 ευρώ από 4,65 ευρώ και βασίζεται στις νέες προβλέψεις για το 2026 που ενσωματώνουν 10,4% κανονικοποιημένο ROTE, 12% COE και ρυθμό ανάπτυξης 1,5% και η σύσταση είναι overweight. Η τράπεζα είναι εξοπλισμένη με τα κεφάλαια που χρειάζεται, έχει μειώσει τα NPEs της κατά πάνω από 20 δισ. ευρώ από το τέλος του 2020 και έχει προβεί σε διαρθρωτικές βελτιώσεις για να βελτιώσει το δείκτη ROTE προς το φιλόδοξο 14% τό 12% για το 2025. Η τράπεζα στοχεύει στην επανεκκίνηση στις πληρωμές μερισμάτων από το 2023 και μετά. Οι μετοχές της Πειραιώς έχουν δει μια εντυπωσιακή απόδοση, με άνοδο +100% φέτος, ωστόσο με 0,5 φορές δείκτη P/TBV και 4,8 φορές δείκτη P/E το 2024 εξακολουθούν να φαίνονται ελκυστικές, μεσοπρόθεσμα.

Διαβάστε επίσης:

Σαράντης: Αγορά ιδίων μετοχών αξίας €142.053

ΓΕΚ ΤΕΡΝΑ: Αγορά ιδίων μετοχών με μέση τιμή κτήσης €12,9973/μετοχή

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Θα καθυστερήσει «ο Δράκος» να φτάσει στην Κύπρο

- «Η ξεφτίλα δεν έχει όρια»: Η Σοφία Μητσοτάκη απαντά στα fake news για την επιστροφή της από το Ντουμπάι

- Τασούλας: Ο Λευτέρης Πετρούνιας για άλλη μια φορά γέμισε όλους τους Έλληνες με υπερηφάνεια

- Νέο κεφάλαιο για τον υγρό στίβο στον Πειραιά – Εγκρίθηκε η χρηματοδότηση για την ενεργειακή αναβάθμιση του Δημοτικού Κολυμβητηρίου «Ανδρέας Γαρύφαλλος»

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.