ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η βρετανική τράπεζα HSBC και η ομάδα του John Lomax επισημαίνει την αλλαγή οικονομικού μοντέλου της χώρας, καθώς το κύριο σημείο είναι ότι τα ελληνικά μακροοικονομικά θεμελιώδη μεγέθη έχουν περάσει από μια μεγάλη αλλαγή και για αυτό προτείνει πέραν των τεσσάρων ελληνικών τραπεζών συστάσεις αγοράς για τη μετοχή του ΟΠΑΠ, με τιμή στόχο τα 20 ευρώ, την Aegean Airlines, με τιμή στόχο τα 16,30 ευρώ και τη μετοχή της Jumbo με αυξημένη τιμή στόχο τα 33 ευρώ από 29 ευρώ, προγενέστερα.

- Η HSBC είναι θετική για τη μετοχή του ΟΠΑΠ, δεδομένης της συνολικής προοπτικής ανάπτυξης της εταιρείας βραχυπρόθεσμα, υποστηριζόμενη περαιτέρω από την πρόσθετη ανάπτυξη από τα VLTs (τερματικά βιντεολόττο) και το διαδικτυακό κανάλι. Το online θα παραμείνει ο βασικός μοχλός ανάπτυξης μεσοπρόθεσμα, καθώς το κανάλι συνεχίζει να αναπτύσσεται έντονα και να αποσπά μερίδιο αγοράς από τη λιανική. Ο ΟΠΑΠ διατηρεί μια σταθερή θέση στο διαδικτυακό χώρο με τη Stoiximan και το σχέδιό της να αυξήσει τη δική της διαδικτυακή προσφορά να προσθέτει περαιτέρω στα έσοδα μεσοπρόθεσμα. Η HSBC αναμένει ότι το μερίδιο του διαδικτύου θα αυξηθεί στο 25% έως το 2025, ενώ φέτος αναμένει συνεχή ισχυρή ανάπτυξη από όλες τις κάθετες κατηγορίες. Μετά το online, τα VLTs είναι ο μεγαλύτερος μοχλός ανάπτυξης μεσοπρόθεσμα για τον ΟΠΑΠ, καταγράφοντας ισχυρή ανάπτυξη τα δύο τελευταία τρίμηνα. Ο ΟΠΑΠ εστιάζει στην υψηλότερη δέσμευση των πελατών με τη βελτιστοποίηση των VLTs και μέχρι στιγμής έχει αντικαταστήσει 7 χιλ. μηχανήματα (από τα περίπου 25 χιλ. που έχει αδειοδοτήσει στην Ελλάδα) με καλύτερα χαρακτηριστικά για τους πελάτες (σύγχρονα σχέδια, μεγάλη οθόνη, νέα παιχνίδια HD). Τα υπόλοιπα VLTs θα αντικατασταθούν επίσης σταδιακά και ως εκ τούτου, η δυναμική στα έσοδα θα συνεχιστεί για το υπόλοιπο του 2023. Η μερισματική πολιτική του ΟΠΑΠ προβλέπει διανομές που υπερβαίνουν τα καθαρά κέρδη με κατώτατο όριο το ένα ευρώ ανά μετοχή. Αναμένει πληρωμές ύψους 1,3 ευρώ ανά μετοχή μεσοπρόθεσμα και αυτό μεταφράζεται σε απόδοση +8%. Δεν υπάρχουν σημαντικά στοιχεία επενδύσεων για τον ΟΠΑΠ τώρα και η πλησιέστερη ανανέωση άδειας είναι για τη λαχειοφόρο αγορά το 2026. Ο ΟΠΑΠ έχει επίσης μειώσει το καθαρό χρέος του σημαντικά και, ως εκ τούτου, έχει τη δυνατότητα να προχωρήσει και σε υψηλότερα μερίσματα. Πιθανή ανοδική τάση της τάξης του 2% – 4% υπάρχει, όπως παρατηρήθηκε πέρυσι (καθώς και το 2020) όταν ο ΟΠΑΠ ενίσχυσε τις αποδόσεις μέσω ειδικές πληρωμές μερισμάτων.

- Για τη μετοχή της Jumbo, η HSBC αυξάνει την τιμή στόχο στα 33,00 ευρώ, καθώς βλέπει πολλαπλούς μοχλούς ανάπτυξης, συμπεριλαμβανομένης της επέκτασης των καταστημάτων, της ανάπτυξης του ηλεκτρονικού εμπορίου και τις νέες δραστηριότητες του franchise, υποστηριζόμενες από ένα σταθερό επιχειρηματικό μοντέλο. Η αύξηση των πωλήσεων της Jumbo παραμένει εύρωστη και μάλιστα σημείωσε αύξηση 20% περίπου ετησίως (y-o-y) για το επτάμηνο. Η ισχυρότερη ανάπτυξη που προκύπτει από την επέκταση του δικτύου και την ανάκαμψη στη Ρουμανία, σε συνδυασμό με θετικές προοπτικές ανάπτυξης από την Ελλάδα, ενδυναμώνουν την εταιρεία. Η Jumbo είναι σε θέση να διατηρήσει την ποιότητα των τιμών της, στοιχείο που αποτελεί τον ακρογωνιαίο λίθο του σταθερού επιχειρηματικού της μοντέλου, οδηγώντας έτσι σε μια ισχυρή πρόταση αξίας για τον πελάτη. Η εκτόνωση της πίεσης στην αλυσίδα εφοδιασμού, ο διαχειρίσιμος πληθωρισμός στην Ελλάδα και οι ισχυρές αυξήσεις μισθών θα βοηθήσουν σε ένα πιο ευνοϊκό εμπορικό περιβάλλον για την εταιρεία. H HSBC βλέπει ισχυρά περιθώρια επέκτασης στη Ρουμανία, η οποία θα παραμείνει στο επίκεντρο των δραστηριοτήτων της Jumbo για τη στρατηγική ανάπτυξης μεσοπρόθεσμα. Τα ισχυρά επίπεδα μετρητών και ισοδύναμων μετρητών υποστήριξαν τη διαχείριση της δύσκολης περιόδου της COVID-19, και τώρα η δράση της διοίκησης απεικονίζει μεγαλύτερη άνεση στην επιστροφή μετρητών στους μετόχους μέσω υψηλότερων μερισμάτων. Υπάρχει περιθώριο για περαιτέρω αύξηση των μερισμάτων, αλλά επί του παρόντος υποθέτει ότι η πληρωμή θα ανέλθει στο 75% του 2023.

- Η πρόταση αγοράς για την Aegean Airlines είναι με τιμή στόχο τα 16,30 ευρώ. Η Aegean Airline είναι η μεγαλύτερη αεροπορική εταιρεία πλήρους εξυπηρέτησης στην Ελλάδα, κατέχοντας μερίδιο αγοράς 60% στην εγχώρια αγορά και περίπου 20% στην αγορά Ελλάδας-Ευρώπης. Στην ελληνική αγορά κυριαρχεί από τη ζήτηση αναψυχής, η οποία παραμένει ισχυρή και κυριάρχησε στην ανάκαμψη μετά την COVID-19. Η Aegean υπήρξε βασικός δικαιούχος της ανάκαμψης, απολαμβάνοντας την ισχυρότερη ανάκαμψη της ζήτησής της, μεταξύ των ομοειδών ευρωπαϊκών εταιρειών της μετά την πανδημία. Ακόμη και η τάση των μελλοντικών κρατήσεων για το υπόλοιπο του καλοκαιριού παραμένει ισχυρή. Η εταιρεία έχει εδραιώσει τις δραστηριότητές της στον βασικό κόμβο της στην Αθήνα, όπου η ζήτηση είναι συγκριτικά λιγότερο εποχιακή σε σχέση με άλλες αγορές στην Ελλάδα και ο ανταγωνισμός είναι χαμηλός, δεδομένου ότι οι περισσότερες άλλες ευρωπαϊκές αεροπορικές εταιρείες εκτελούν δρομολόγια σε προορισμούς που η ζήτηση είναι ισχυρή το καλοκαίρι. Εξάλλου, η εταιρεία έχει μια σημαντική αύξηση της ζήτησής της για την παροχή υπηρεσιών και το αεροδρόμιο της Αθήνας είναι ακριβό από πλευράς τελών προσγείωσης και, ως εκ τούτου, δεν ταιριάζει στη χαμηλού κόστους στρατηγική των αεροπορικών εταιρειών που πετούν σε δευτερεύοντα αεροδρόμια. Σύμφωνα με τα στοιχεία της RDC Aviation, η Aegean κατέχει σχεδόν 44% μερίδιο αγοράς στο αεροδρόμιο της Αθήνας, από 38% κατά τη διάρκεια του 2019. Η ισχυρή ζήτηση και η μικρότερη εποχικότητα βοήθησαν την Aegean να παρουσιάσει θετικά κέρδη ακόμη και κατά τη διάρκεια του χειμώνα, κάτι που δεν συνέβαινε ιστορικά και η HSBC αναμένει ότι θα παρουσιάσει κέρδη ακόμη και τον ερχόμενο χειμώνα. Η εταιρεία διαθέτει ισχυρό ισολογισμό και ρευστότητα και παράγει υγιείς ταμειακές ροές. Στο τέλος του 2022, ανέφερε μετρητά και ισοδύναμα ύψους 591 εκατ. ευρώ και καθαρό χρέος (συμπεριλαμβανομένων των κεφαλαιοποιημένων μισθώσεων που σχετίζονται με το λογιστικό πρότυπο ΔΠΧΑ16) ύψους 419 εκατ. ευρώ. Εξαιρουμένων των κεφαλαιοποιημένων μισθώσεων, η Aegean ανέφερε καθαρά ταμειακά διαθέσιμα ύψους 393 εκατ. ευρώ. Δεν έχει σημαντική δέσμευση για επενδύσεις ή λήξη χρέους στα επόμενα 3-4 χρόνια, οπότε θα πρέπει να παράγει υγιείς ταμειακές ροές, καταλήγει η HSBC.

Διαβάστε επίσης

HSBC: «Ταύρος» για Ελλάδα – Οι επτά μετοχές για το χαρτοφυλάκιο των επενδυτών

Morgan Stanley για Ελλάδα: Επαναλαμβάνει τη θέση overweight για τις ελληνικές μετοχές

DZ Bank για Ελλάδα: Σπριντ για την επενδυτική βαθμίδα το φθινόπωρο – Διατηρεί τις θέσεις στα ομόλογα

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

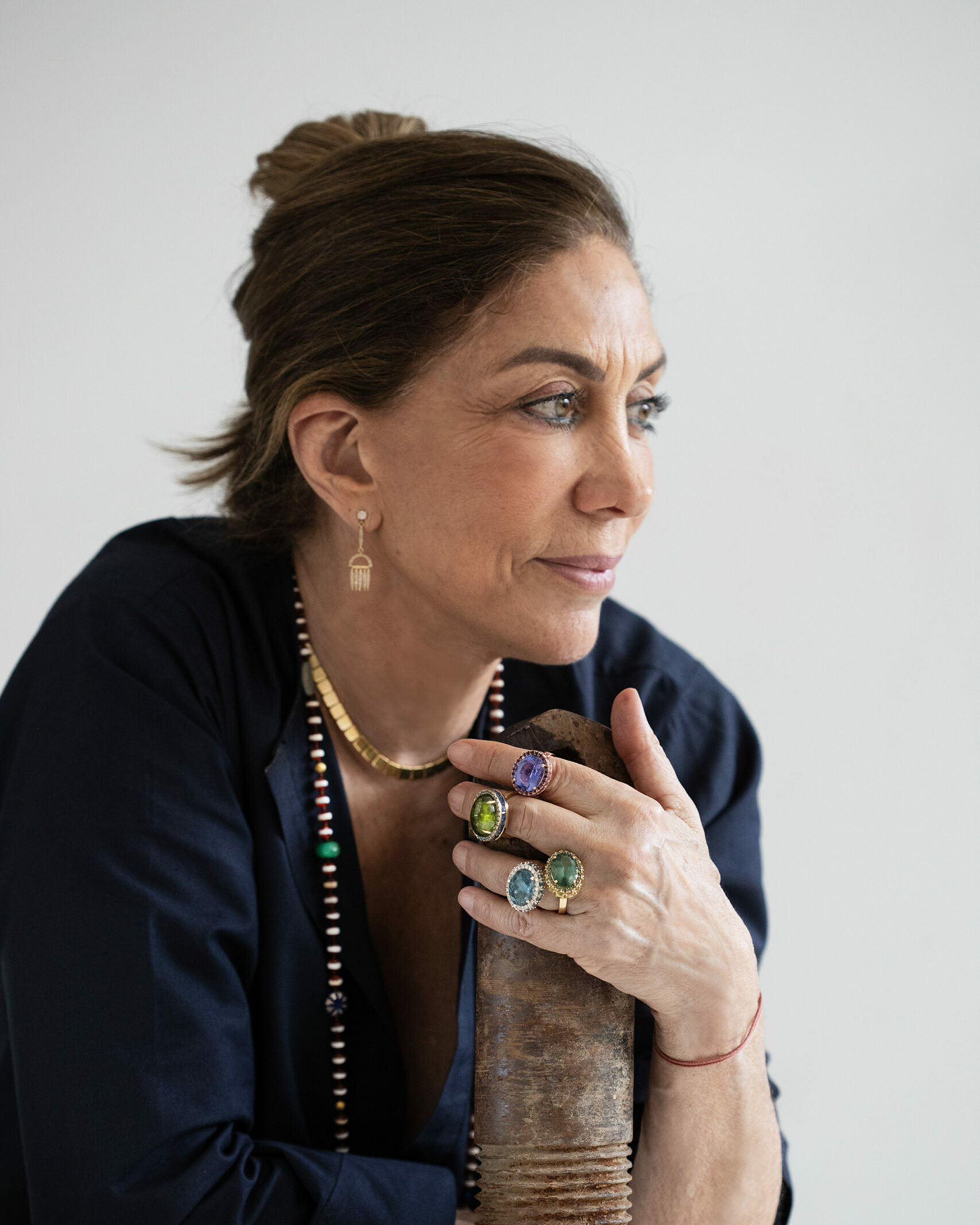

- Ιλεάνα Μακρή: «Στη Νέα Υόρκη έμαθα να τολμώ», εξηγεί

- Το Έτος του Αλόγου της Φωτιάς: Συμβολισμός, κληρονομιά και γιατί η σύγχρονη πολυτέλεια παραδοσιακά λατρεύει τον ίππο

- Πώς ο Άδωνις «έγδαρε» τους συνδικαλιστές ΚΚΕ και ΑΝΤΑΡΣΥΑ – Τι λέει ο υπουργός στο mononews

- Υ/KNOT: Γιατί τα αδέρφια Τζώρτζη προχωρούν σε ΑΜΚ 22,8 εκατ., που θα πάνε τα λεφτά

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.