ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οι αναλυτές του οίκου της Goldman Sachs επισημαίνουν μια τάση που παρατηρείται φέτος στον τομέα των τραπεζών που είναι η υποαπόδοση των τραπεζών που είναι εκτεθειμένες σε εμπορικά ακίνητα (CRE), ιδίως εκείνων που έχουν συμμετοχές στον τομέα των γραφείων στις ΗΠΑ.

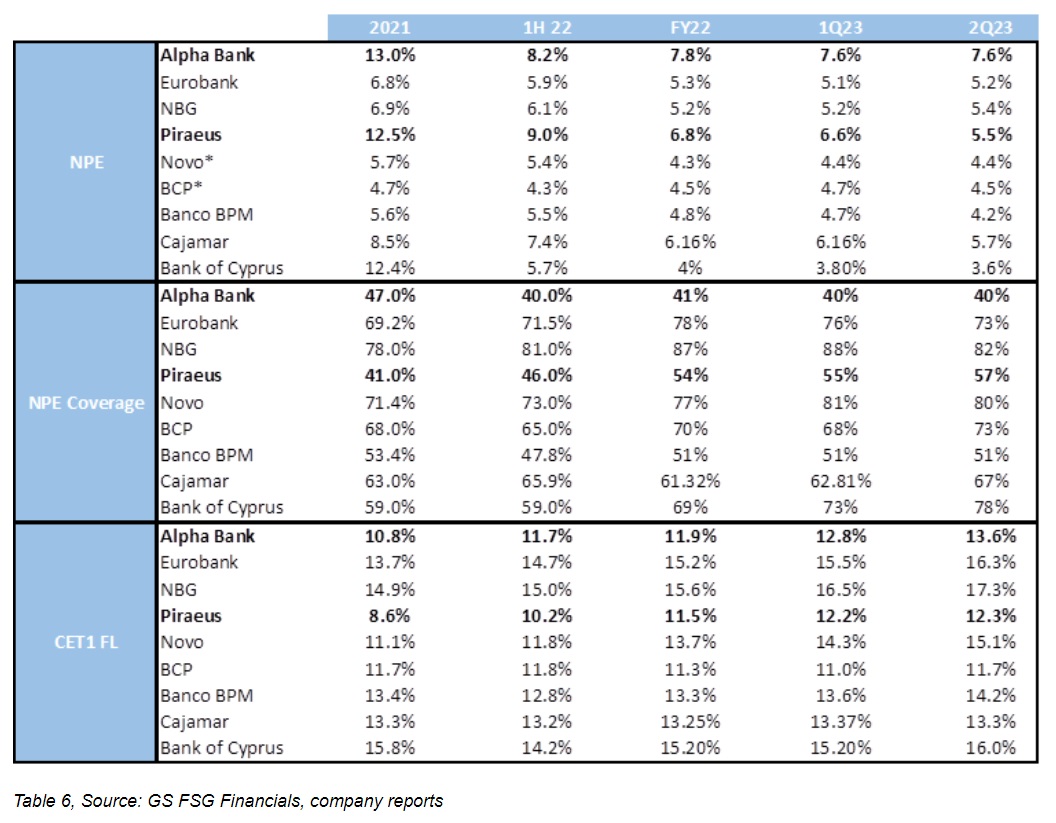

Οι ελληνικές τράπεζες έχουν έκθεση στο τομέα CRE η οποία είναι χαμηλότερη από το μέσο όρο των ευρωπαϊκών τραπεζών, ο οποίος κατά το 2021 ήταν 10,8%. Μόνο η Εθνική Τράπεζα είχε έκθεση σε CRE 11,6% ως ποσοστό του συνολικού χαρτοφυλακίου δανείων κατά το α’ φετινό τρίμηνο.

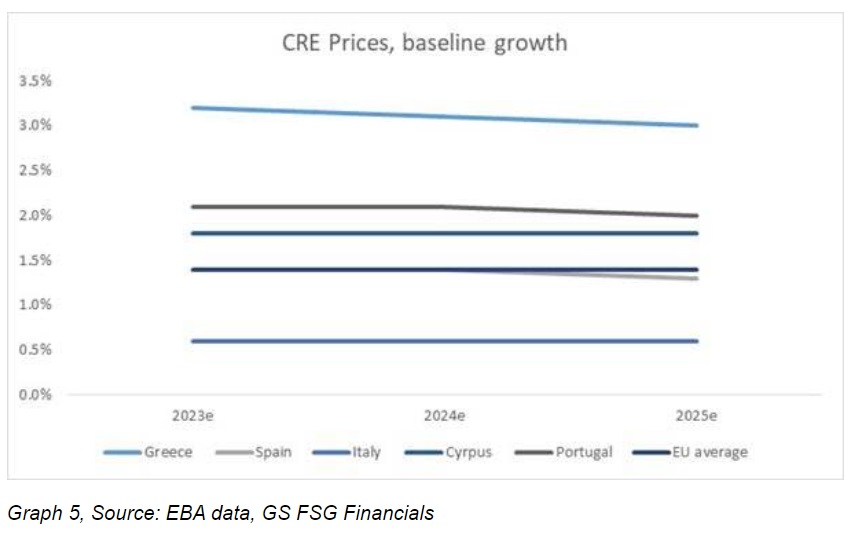

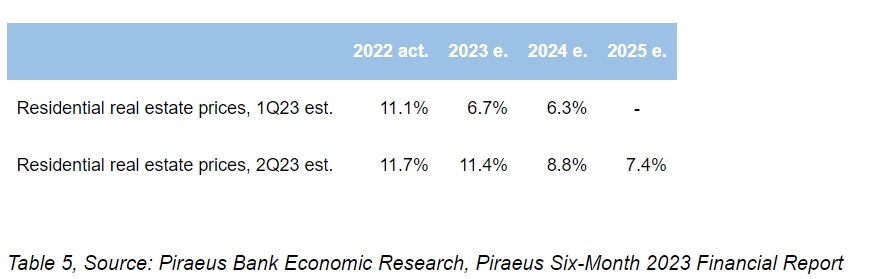

Πέραν αυτού, η Ευρωπαϊκή Αρχή Τραπεζών (ΕΑΤ – ΕΒΑ) προβλέπει υψηλό επίπεδο ανθεκτικότητας των τιμών CRE στην Ελλάδα, με την ανάπτυξη για το 2023 και τα έτη 2024/2025 να αναμένεται να είναι πάνω από τον ευρωπαϊκό μέσο όρο ανάπτυξης. «Επιπροσθέτως, σημειώνεται ότι η Πειραιώς επικαιροποίησε στο β’ τρίμηνο τις δικές της προβλέψεις για την αύξηση των τιμών των οικιστικών ακινήτων, με την αύξηση για το 2023 να θεωρείται τώρα 11,4% έναντι προηγούμενων προβλέψεων για το 2023 στο 6,7% και την αύξηση από το 2024 να θεωρείται 8,8% έναντι 6,3% προηγουμένως. Η διοίκηση δήλωσε ότι οι επικαιροποιημένες προβλέψεις βασίζονται στην υψηλή ζήτηση για ακίνητα που προέρχεται από ξένους αγοραστές. Η διοίκηση της Πειραιώς ανέφερε ότι βλέπει μεγάλη ζήτηση από τη Μέση Ανατολή, την Αίγυπτο, το Λίβανο και άλλες χώρες, με ορισμένους επενδυτές να κάνουν χρήση της Golden Visa, που σύντομα θα δει αύξηση του ελάχιστου ορίου στα 500 χιλ. ευρώ ανά ακίνητο», επισημαίνει η τράπεζα.

Δεδομένου του κινδύνου προσφοράς που βλέπει στις senior εκδόσεις, αυτό θα μπορούσε να ασκήσει πίεση στα επίπεδα των spreads. «Υπάρχουν μερικά Tier2 ομόλογα που έχουν ημερομηνίες ανάκλησης που πέφτουν πριν από το τέλος του 2025. Θα περιμέναμε ότι οι τράπεζες θα ανακαλέσουν τα ομόλογα, δεδομένου του κινδύνου φήμης από τη μη ανάκληση. Αλλά ακόμη και σε περίπτωση μη ανάκλησης, το αποσβεσμένο τμήμα του Tier2 θα εξακολουθούσε να υπολογίζεται ως κεφάλαιο MREL. Ως εκ τούτου, συμπεριλαμβάνουμε στο προς έκδοση ποσό μόνο τα senior που θα έχουν μικρότερη του ενός λήξη πριν από το τέλος του 2025. Για το τρέχον έτος, με βάση τα σχόλια των διοικήσεων, θα περιμέναμε μία ή δύο συμφωνίες από τις ελληνικές τράπεζες μέχρι το τέλος του 2023», εξηγεί η Goldman Sachs.

- Για την Τράπεζα Πειραιώς, με βάση την καθοδήγηση της διοίκησης κατά τη διάρκεια της κλήσης για τα αποτελέσματα του β’ τριμήνου, η αντίληψη της GS είναι ότι η υστέρηση έναντι του στόχου του Ιανουαρίου του 2024 αναμένεται να καλυφθεί με οργανικής δημιουργίας κεφάλαιο, καθώς η τράπεζα υπολείπεται μόνο 20 μ.β. ή 80 εκατ. ευρώ από το στόχο. Μέχρι σήμερα, η τράπεζα έχει εκδώσει ένα προνομιούχο senior ομόλογο τον Ιούλιο και η επόμενη επικείμενη ανάκληση δεν είναι πριν από τον Ιούνιο του επόμενους έτους (TPEIR 9,75% 29-24 που διαπραγματεύεται ήδη προς ανάκληση).

- Για τη Eurobank επισημαίνει ότι η διοίκηση καθοδήγησε για πιθανή έκδοση Τ2 ύψους 200-300 εκατ. ευρώ προς το τέλος του έτους ή κατά τους πρώτους μήνες του επόμενου έτους και θεωρεί απίθανη την περαιτέρω έκδοση senior για φέτος. Αυτό θα γίνει για να αντισταθμίσει τα 950 εκατ. ευρώ του EUROB 6,41% 28-23 που εκδόθηκε προς την ελληνική κυβέρνηση και είναι ανακλητό στο σύνολό του οποτεδήποτε, αρχής γενομένης από τις 17/1/2023. Το ομόλογο εκδόθηκε στο πλαίσιο της επαναγοράς προνομιούχων μετοχών της τράπεζας από την κυβέρνηση το 2018, η οποία έγινε εν μέρει με μετρητά, εν μέρει με αυτή την έκδοση Τ2, η οποία τώρα αποσβένεται, από κανονιστική άποψη συνεχώς, με ρυθμό 190 εκατ. ευρώ ετησίως.

- Για την Εθνική Τράπεζα εξηγεί ότι είναι η μόνη τράπεζα που δεν προχώρησε σε συμφωνία φέτος και η διοίκηση δήλωσε ότι θα μπορούσε να προχωρήσει σε συμφωνία κατά το δεύτερο εξάμηνο, ωστόσο, αναμένει αύξηση στα κεφάλαια της που θα οδηγήσει τον δείκτη MREL πάνω από τη μη δεσμευτική απαίτηση του Ιανουαρίου του 2024. Επί του παρόντος λείπουν 70 εκατ. ευρώ έναντι του στόχου του Ιανουαρίου του 2024 και δεν έχουν επικείμενες ανακλήσεις μέχρι τον Ιούλιο του 2024 (το ETEGA 8,25% 29-24 T2), γεγονός που τους επιτρέπει ευελιξία τόσο ως προς το χρονοδιάγραμμα όσο και ως προ το ομόλογο.

- Τέλος για την Alpha Bank εξηγεί ότι εξέδωσε δύο προνομιούχα ομόλογα senior, ένα το Φεβρουάριο και ένα τον Ιούνιο και ήρθε με μια εναρκτήρια συμφωνία AT1 στις αρχές Φεβρουαρίου που ενίσχυσε τα Tier 1 κεφάλαια της. Η τράπεζα δεν έχει επικείμενες ανακλήσεις ή λήξεις, με την πιο πρόσφατη να λήγει τον Νοέμβριο του 2024 (ALPHA 7% 25-24). Η διοίκηση δήλωσε ότι σύμφωνα με τα τρέχοντα σχέδια χρηματοδότησης, δεν αναμένεται να υπάρξουν άλλες εκδόσεις φέτος. Η τράπεζα διαθέτει επίσης πάνω από 600 εκατ. ευρώ απόθεμα MREL για τον μη δεσμευτικό στόχο του Ιανουαρίου του 2024.

Διαβάστε επίσης

Goldman Sachs: Έτοιμες για νέο ράλι οι τράπεζες – Γιατί προτιμά τις ομολογιακές εκδόσεις τους

Goldman Sachs: Αύξησε σημαντικά την τιμή στόχο για την μετοχή της UBS

Σόλομον (Goldman Sachs): Πιο πιθανή η «ομαλή προσγείωση» για ΗΠΑ

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Alpha Bank: Υψηλή η συμμετοχή θεσμικών και funds στο senior ομόλογο

- Μπέργκαμ: Οι ΗΠΑ ετοιμάζουν έως και 11 εμπορικές συμφωνίες για κρίσιμα ορυκτά μέσα στην εβδομάδα

- Οδηγούμε το επαναφορτιζόμενο Geely Starray EM-I (video)

- Πολωνία: Σύλληψη υπαλλήλου του υπουργείου Άμυνας για κατασκοπεία υπέρ της Ρωσίας

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.