ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Μετά τη συνάντηση των εκπροσώπων των τεσσάρων συστημικών τραπεζών με τον Υπουργό Οικονομικών, κ. Σταϊκούρα για ένα πιθανό «ταβάνι» στις αυξήσεις των επιτοκίων για όλα τα κυμαινόμενα στεγαστικά δάνεια, η Axia ποσοτικοποιεί την επίδραση.

Οι λεπτομέρειες δεν είναι όλες γνωστές και διευθετούνται, ωστόσο θα βοηθήσει όλα τα νοικοκυριά να αντέξουν την αυξανόμενη μηνιαία πίεση λόγω των υψηλότερων επιτοκίων.

Η πιθανή πρόταση θα επιδιώξει την επιβολή ανώτατου ορίου στα επιτόκια των στεγαστικών δανείων, με βάση το μηνιαίο και τριμηνιαίο (1M και 3M) Euribor ή το βασικό επιτόκιο της ΕΚΤ, χρησιμοποιώντας την 31η Μαρτίου 2023 ως επιτόκιο αναφοράς για μια αρχική δωδεκάμηνη περίοδο.

Τα περισσότερα στεγαστικά δάνεια είναι κυμαινόμενα, γεγονός που σημαίνει ότι τα υπόλοιπα των στεγαστικών δανείων που περιλαμβάνονται σε αυτή τη ρύθμιση θα ήταν περίπου 24 δισ. ευρώ», αναφέρει η χρηματιστηριακή.

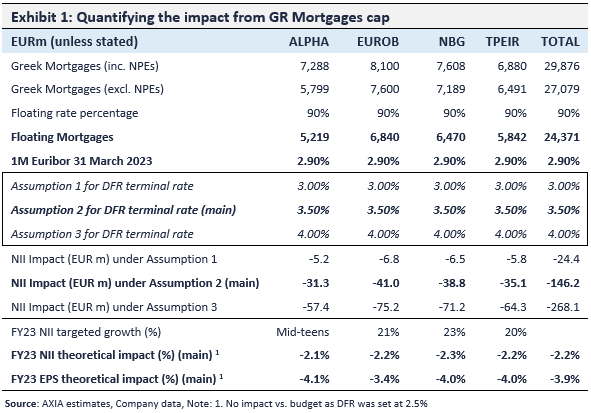

«Δύο βασικές παραδοχές θα καθορίσουν το θεωρητικό καθαρό έσοδο (NII) που θα μπορούσε να “χαθεί” για τις τέσσερις συστημικές τράπεζες: α) το μέσο επίπεδο κάλυψης, το οποίο θέτουμε σε 2,9%, χρησιμοποιώντας την 31η Μαρτίου 2023 για το 1M Euribor ως σημείο αναφοράς και β) το τελικό επιτόκιο διευκόλυνσης αποδοχής καταθέσεων της ΕΚΤ (DFR), το οποίο υποθέτουμε στο 3,5% (δηλαδή, άλλη μια αύξηση κατά 50 μ.β. σε σχέση με τα τρέχοντα επίπεδα). Με βάση αυτές τις παραδοχές, τα θεωρητικά “χαμένα” έσοδα NII για το σύστημα θα μπορούσαν να ανέλθουν σε 146 εκατ. ευρώ (που κυμαίνονται από 31-41 εκατ. ευρώ ανά τράπεζα) ή 2,2% του επιδιωκόμενου NII για το 2023 για το σύστημα», αναφέρει η χρηματιστηριακή.

Κατά την άποψη της Axia, ο αντίκτυπος της απόφασης είναι αμελητέος και πρέπει επίσης να τονιστεί ότι αυτό το έξτρα καθαρό έσοδο δεν είχε προϋπολογιστεί στους στόχους των τραπεζών για το 2023.

Οι τέσσερις τράπεζες υπέθεταν ένα DFR 2,5%, δηλαδή χαμηλότερα από το ανώτατο όριο. Οι στόχοι για τα καθαρά έσοδα των τραπεζών εξακολουθούν να ισχύουν και οι ελληνικές τράπεζες πιθανότατα θα τους ξεπεράσουν, καθώς άλλα δάνεια, συμπεριλαμβανομένων των επιχειρηματικών, δεν θα έχουν ανώτατο όριο, εκτιμά η Axia.

Παράλληλα, η πρωτοβουλία θα έχει και άλλα οφέλη, καθώς: α) καταδεικνύει την αυξανόμενη κοινωνική ευαισθητοποίηση των τραπεζών και β) αμβλύνει επίσης τυχόν ανησυχίες σχετικά με την ποιότητα του ενεργητικού των ενυπόθηκων δανείων, μειώνοντας τη μηνιαία επιβάρυνση από το επιτόκιο σε μια περίοδο μείωσης του διαθέσιμου εισοδήματος. Δεδομένου ότι πρόκειται για μια πρωτοβουλία των τραπεζών (και όχι μια κυβερνητική οδηγία), δεν θα οδηγήσει σε καμία ρυθμιστική επίπτωση, δηλαδή δεν θα επιδείνωση της ποιότητας των περιουσιακών στοιχείων, συμπεραίνει η Axia.

Διαβάστε επίσης:

Τράπεζες: «Παγώνουν» τα κυμαινόμενα επιτόκια σε 400 με 500 χιλιάδες στεγαστικά δάνεια για 12 μήνες

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.