ΣΧΕΤΙΚΑ ΑΡΘΡΑ

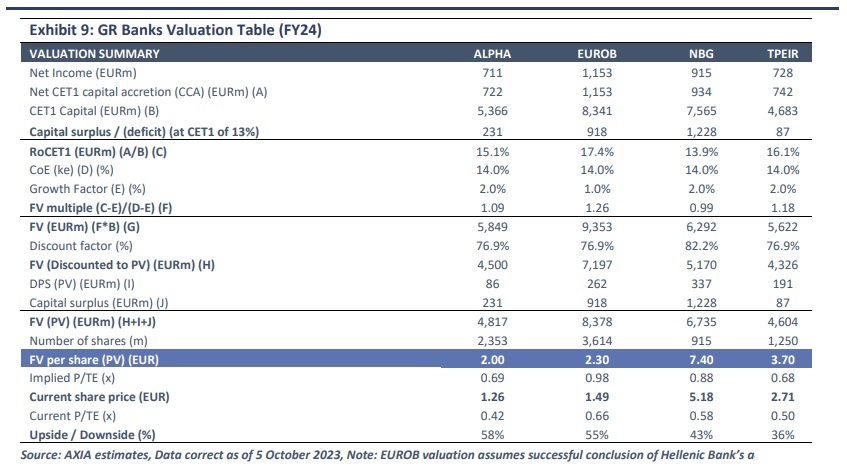

«Επαναλαμβάνουμε τις αξιολογήσεις αγοράς (Buy) για τις τέσσερις συστημικές τράπεζες, καθώς η πρόσφατη υποχώρηση καθιστά την τιμή εισόδου πιο ελκυστική. Οι νέες τιμές στόχοι για τις ελληνικές τράπεζες είναι για την Alpha Bank στα 2,0 ευρώ (αμετάβλητο), την Eurobank στα 2,3 ευρώ (από 2,4 ευρώ συμπεριλαμβανομένης της εξαγοράς της Ελληνικής Τράπεζας), την Εθνική Τράπεζα στα 7,4 ευρώ (από 7,2 ευρώ) και την Tράπεζα Πειραιώς στα 3,7 ευρώ (από 3,4 ευρώ)», επισημαίνει η AXIA.

Μετά την πρόσφατη αδυναμία των μετοχών τους, οι ανοδικές τάσεις των τιμών στόχων (που κυμαίνονται με ανοδικό περιθώριο από το ταμπλό του ΧΑ μεταξύ 40-60%) είναι πιο έντονες, καθιστώντας το σημείο εισόδου πιο ελκυστικό. Πέρα από τον βραχυπρόθεσμο καταλύτη έναντι της διάθεσης των μετοχών του ΤΧΣ, τα ισχυρά θεμελιώδη μεγέθη και η αποτελεσματική χρήση του πλεονάζοντος κεφαλαίου αποτελούν ένα εξαιρετικό συνδυασμό για τις ελληνικές τράπεζες για να δουν τις τιμές των μετοχών τους να αυξάνονται μέσω της επαναξιολόγησης. Η ΑΧΙΑ σημειώνει ότι οι τράπεζες εξακολουθούν να διαπραγματεύονται με έκπτωση περισσότερο από 25% έναντι των ευρωπαϊκών τραπεζών σε βάση δείκτης τιμής προς ενσώματη αξία (P/TE) για παρόμοιο RoTE περίπου 12% το επόμενο έτος.

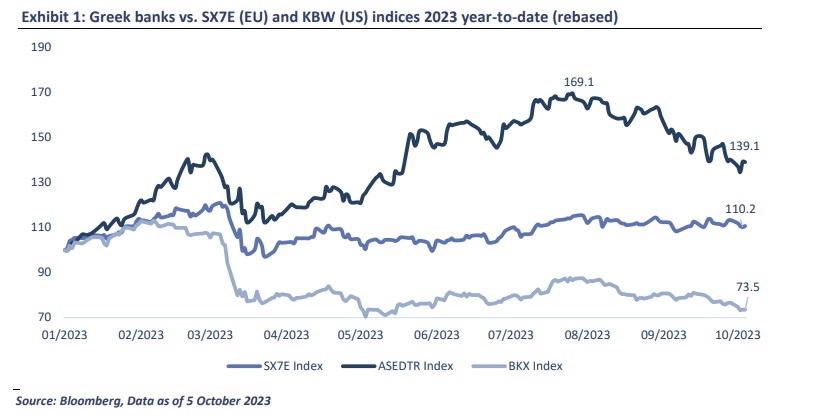

«Από τα τέλη Ιουλίου, μετά τις εξαιρετικές επιδόσεις του πρώτου εξαμήνου, οι μετοχές των ελληνικών τραπεζών έχουν υποχωρήσει σημαντικά, περίπου 20%. Η χρονική στιγμή αυτής της αδυναμίας μπορεί να φαίνεται αινιγματική, δεδομένου ότι η Ελλάδα εξασφάλισε άλλα τέσσερα χρόνια φιλικής προς τους επενδυτές και τις επενδύσεις κυβέρνηση. Την ίδια στιγμή, η DBRS αναβάθμισε τη χώρα σε επενδυτική βαθμίδα μετά από 13 χρόνια.

Η σημαντική υποχώρηση των τιμών των μετοχών μετά την εξαιρετική απόδοση του α’ εξαμήνου (-20% από τα υψηλά τους επίπεδα σε ετήσια βάση) οφείλεται:

α) στη μικτή παγκόσμια κατάσταση και το επενδυτικό κλίμα,

β) στο αρνητικό κλίμα σχετικά με τις φυσικές καταστροφές στην Ελλάδα και

γ) σε αποκόμιση κερδών δεδομένου ότι οι τράπεζες είχαν τις καλύτερες επιδόσεις», επισημαίνει η επενδυτική τράπεζα.

«Ίσως, οι επιδόσεις επηρεάστηκαν κάπως από την παγκόσμια αβεβαιότητα και τις φυσικές καταστροφές. Από τις συζητήσεις μας με τους επενδυτές φαίνεται ότι υπάρχουν πολλές λανθασμένες αντιλήψεις, όπως ότι:

α) τα καθαρά έσοδα από τόκους έχουν φτάσει στο αποκορύφωμα και θα μειωθούν γρήγορα

β) η συρρίκνωση των δανείων του πρώτου εξαμήνου θα συνεχιστεί,

γ) το κόστος κινδύνου και ο σχηματισμός μη εξυπηρετούμενων δανείων (NPE) μπορεί να αυξηθεί λόγω φυσικών καταστροφών και υψηλότερων επιτοκίων,

δ) το πλεόνασμα κεφαλαίου δεν θα επιτραπεί να διανεμηθεί ή να χρησιμοποιηθεί για την αύξηση της πρώτης γραμμής και τέλος,

ε) οι εκποιήσεις του ΤΧΣ αποτελούν πρόβλημα για τις μετοχές», επισημαίνει η επενδυτική τράπεζα.

«Αυτοί οι φόβοι φαίνεται ότι βαραίνουν σημαντικά και αρνητικά τις μετοχές τους, παρά το γεγονός ότι η ανάλυση μας επισημαίνει τα ακόλουθα:

α) τα NII θα παραμείνουν υψηλότερα για μεγαλύτερο χρονικό διάστημα σύμφωνα με τα επιτόκια της ΕΚΤ,

β) η επέκταση των χορηγήσεων θα πρέπει να επιστρέψει από το δ’ τρίμηνο και μετά, καθώς τα κεφάλαια του RRF κινητοποιούν την οικονομία,

γ) το υποκείμενο κόστος κινδύνου παραμένει υγιές, ιδίως για τα εταιρικά ανοίγματα και

δ) οι συμμετοχές του ΤΧΣ εκκαθαρίζονται, ανοίγοντας στην πραγματικότητα την πόρτα σε μια διευρυμένη βάση επενδυτών και υψηλότερη ρευστότητα.

Ταυτόχρονα, κατά την άποψή μας, η αγορά επιλέγει να αγνοήσει αρκετούς διαρθρωτικούς θετικούς παράγοντες, όπως:

i) η προαναφερθείσα πολιτική σταθερότητα και οι νέοι επενδυτές που θα έρθουν μετά την αναβάθμιση της IG,

ii) οι ισχυρές εκτιμήσεις για την αύξηση του ΑΕΠ, παρά τις έκτακτες επιδοτήσεις,

iii) η έκπληξη για τις αμοιβές και τις προμήθειες και

iv) ο δευτερογενής αντίκτυπος του RRF με την Ελλάδα να ζητά άλλα 5 δισ. ευρώ δάνεια λόγω της πρωτοφανούς ζήτησης.

Ως τελευταίο σημείο, επαναλαμβάνεται το ότι οι ελληνικές τράπεζες άρχισαν να επιδεικνύουν την ικανότητά τους να δημιουργούν αξία για τους μετόχους μέσω της χρήσης πλεονάζοντος κεφαλαίου με διάφορους τρόπους (π.χ. εξαγορές με “bolt-on”, κοινοπραξίες, επενδύσεις σε fintech, ακίνητα, δάνεια με αναπροσαρμογή)», καταλήγει η AΧΙΑ.

Διαβάστε επίσης

ING: Τα άσχημα σενάρια για τις κεντρικές τράπεζες – Οι εκτιμήσεις για την ανάπτυξη στην Ελλάδα

Capital Economics: Τι σημαίνει το sell-off των ομολόγων για τις αγορές και την παγκόσμια οικονομία

Jefferies: Τι αλλάζει στην αποτίμηση της Coca Cola Hellenic λόγω Ρωσίας – Νέα τιμή στόχος

______________________

Αυτοδιοικητικές εκλογές 2023

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΝΑΤΟ: Ξεκίνησε τον στρατηγικό σχεδιασμό για την αποστολή «Αρκτικός Φρουρός»

- Protergia Dynamic One: Το νέο δυναμικό τιμολόγιο για επαγγελματίες πελάτες χαμηλής τάσης

- Intracom: Συμμετοχή στην επικείμενη ΑΜΚ της Regency με 2,4 εκατ. ευρώ

- Ράλι σε χρυσό και ασήμι, καθώς η ιστορική βουτιά προσελκύει ξανά τους αγοραστές της πτώσης

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.