ΣΧΕΤΙΚΑ ΑΡΘΡΑ

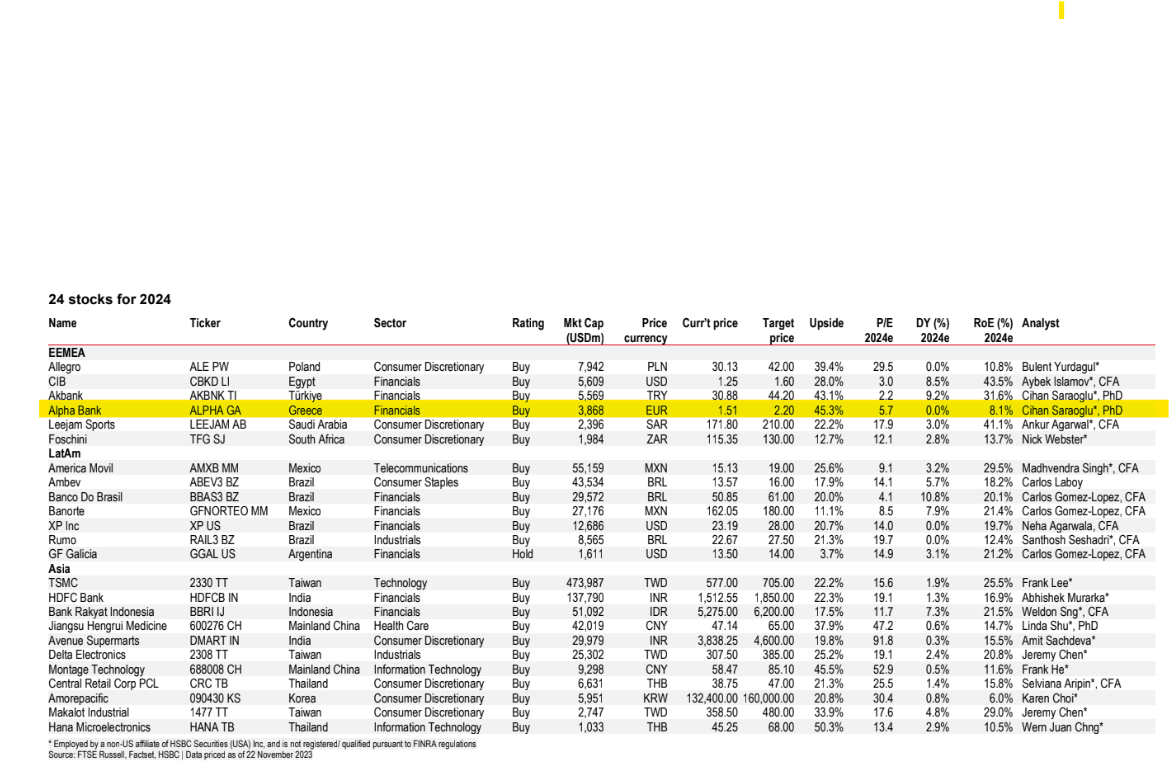

H βρετανική τράπεζα HSBC επιλέγει 24 μετοχές από όλες τις αναδυόμενες χώρες, οι οποίες αποτελούν τις καλύτερες ιδέες των αναλυτών της με βάση τη bottom-up ανάλυση τους και οι οποίες συνάδουν επίσης με τη συνολική στρατηγική από πάνω προς τα κάτω (top-down).

Η ελληνική μετοχή της Alpha Bank συμμετέχει σε αυτή τη λίστα με σύσταση αγοράς (buy) και τιμή στόχο στα €2,20 ανά μετοχή.

«Ο ελληνικός τραπεζικός δείκτης σχεδόν τριπλασιάστηκε τα τελευταία 3 χρόνια, καθώς η ποιότητα του ενεργητικού του κλάδου βελτιώθηκε σημαντικά και τα υψηλότερα επιτόκια δημιούργησαν σημαντικές ανοδικές τάσεις για τα κέρδη.

Οι μετοχές της Alpha Bank ανατιμήθηκαν επίσης, αλλά σε μικρότερο βαθμό από τους ανταγωνιστές της για σχετικά μικρότερες ανοδικές τάσεις στα καθαρά έσοδα από τόκους έναντι των ομοειδών τραπεζών.

Η μετοχή υποαπέδωσε τον δείκτη κατά περίπου 50% στο 3ετές διάστημα και η αποτίμηση για το 2024 σε όρους P/TBV είναι της τάξεως των 0,50 φορών και είναι σε 16% έκπτωση σε σχέση με την πλησιέστερη ανταγωνίστρια τράπεζα.

Επιπλέον, διαπραγματεύεται στο χαμηλότερο άκρο της δικής μας αποτίμησης στις αναδυόμενες αγορές (EEMEA/Latam).

Θεωρούμε ότι μια τόσο συμπιεσμένη αποτίμηση είναι αδικαιολόγητη και πιστεύουμε ότι η Alpha Bank προσφέρει έκθεση στην ελληνική ιστορία με ευνοϊκή σχέση κινδύνου/απόδοσης ακόμη και μετά την αναβάθμιση της χώρας», επισημαίνει ο Cihan Saraoglu της HSBC.

Η Alpha Bank διαθέτει υγιή ισολογισμό με δείκτη μη εξυπηρετούμενων δανείων (NPE) στο 7% και δείκτη εποπτικών κεφαλαίων CET1 περίπου στο 15% το τρίτο φετινό τρίμηνο (proforma για την πώληση των δραστηριοτήτων της στη Ρουμανία).

Σε ένα περιβάλλον σταθερών έως πτωτικών επιτοκίων που αναμένει η HSBC για τα επόμενα δύο χρόνια, η απόδοση των καθαρών εσόδων από τόκους θα μπορούσε να είναι καλύτερη από τις αντίστοιχες των ανταγωνιστών της, καθώς η κορυφαία γραμμή των εσόδων της της βασίζεται λιγότερο στα έσοδα από τόκους επί των ρευστών περιουσιακών στοιχείων.

«Αναμένουμε ότι θα διαθέτει βιώσιμο δείκτη αποδοτικότητας RοTE της τάξης του 10% (προσαρμοσμένο για τα πλεονάζοντα κεφάλαια), στον οποίο οι κίνδυνοι είναι θετικά στραμμένοι.

Σε αυτό, δεν έχουμε συνυπολογίσει οποιαδήποτε βελτίωση στις αμοιβές εξυπηρέτησης των NPE ούτε για μια πιθανή μείωση του κόστους κατά 60 εκατ. ευρώ με τη λήξη των εισφορών SRF.

Η τράπεζα βλέπει επίσης αύξηση κατά 50 μ.β. στον δείκτη RοTE από την πώληση των δραστηριοτήτων της στη Ρουμανία. Η παράδοση σε αυτά τα μέτωπα θα δημιουργήσει ανοδικό κίνδυνο στις προβλέψεις μας.

Ο στόχος της Alpha Bank για τον δείκτη RοTE για το 2025 είναι υψηλότερος από 12%.

Τέλος, η UniCredit Bank, αγόρασε πρόσφατα μερίδιο 9,6% στην Alpha Bank.

Ένας καταλύτης για τις μετοχές θα ήταν αν η UniCredit αυξήσει την έκθεσή της με την πάροδο του χρόνου.

Η συμπιεσμένη αποτίμηση της Alpha, το σταθερό κεφάλαιο και η κάπως υποτονική πιστωτική ανάπτυξη στην εγχώρια αγορά είναι μια καλή συνταγή για επαναγορές μετοχών, πιστεύουμε», καταλήγει ο Cihan Saraoglu.

Διαβάστε επίσης:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τραμπ σε Νετανιάχου: Στήριξη σε ισραηλινά πλήγματα κατά του βαλλιστικού προγράμματος του Ιράν εάν αποτύχουν οι συνομιλίες

- Καισαριανή: Βανδάλισαν το μνημείο των 200 εκτελεσθέντων μετά την αποκάλυψη των ιστορικών φωτογραφιών

- ΠΑΣΟΚ: Ανακοινώθηκε η σύνθεση της Επιτροπής Ψηφοδελτίων

- Εκλογές στο Εργατικό Κέντρο Αθήνας (ΕΚΑ): Η ΠΑΣΚΕ χάνει μία έδρα

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.