ΣΧΕΤΙΚΑ ΑΡΘΡΑ

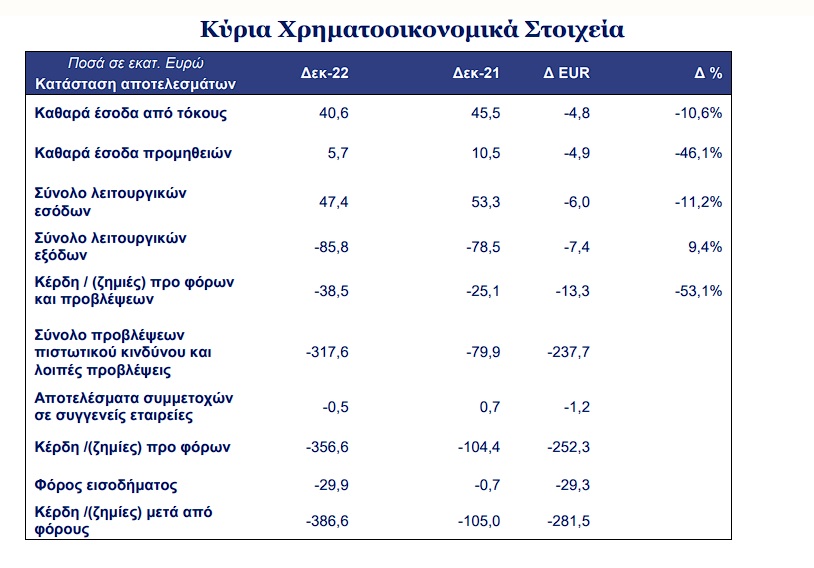

Σε 386,6 εκατ. ευρώ διαμορφώθηκαν οι καθαρές ζημιές της Attica Bank το 2022, όπως ανακοίνωσε η τράπεζα, λόγω και των υψηλών προβλέψεων που σχημάτισε για τα χαρτοφυλάκια δανείων Astir 1 και Metexelixis.

Ειδικότερα η Attica Bank κατά τη διάρκεια του 2022 συμμετείχε ενεργά σε όλα τα χρηματοδοτικά προγράμματα στήριξης με την εγγύηση κρατικών φορέων προς όφελος των πελατών της και παράλληλα αύξησε τις χρηματοδοτήσεις της για τη στήριξη επιχειρήσεων και ιδιωτών.

Οι χορηγήσεις προ προβλέψεων ανήλθαν σε €1,68 δισ. Η πιστωτική επέκταση (νέες χρηματοδοτήσεις και αναχρηματοδοτήσεις) για τη χρήση ανήλθαν σε περίπου €374 εκατ., εκ των οποίων €346,6 εκατ. αφορούν την επιχειρηματική τραπεζική και €27,3 εκατ. τη λιανική τραπεζική, η οποία αναμένεται να αυξηθεί περαιτέρω τα επόμενα τρίμηνα ως αποτέλεσμα του νέου επιχειρηματικού σχεδίου της Τράπεζας για χρηματοδότηση επενδύσεων κυρίως στους τομείς της ενέργειας, των υποδομών και του τουρισμού. Τα εξυπηρετούμενα δάνεια σημείωσαν ισχυρή αύξηση κατά 10% σε ετήσια βάση, ενώ τα ΜΕΑ υποχώρησαν κατά 5%.

Το λογιστικό υπόλοιπο των καταθέσεων ανήλθε σε €2,97 δισ. κατά την 31.12.2022, παρουσιάζοντας περαιτέρω αύξηση κατά περίπου 2% σε ετήσια βάση. Η αύξηση των καταθέσεων αντανακλά εισροές, κυρίως από επιχειρήσεις ύψους €229 εκατ. επιμετρούμενες σε ετήσια βάση.

Ταυτόχρονα, το μέσο κόστος των καταθέσεων μειώθηκε περαιτέρω κατά 13 μ.β. σε σχέση με το 2021, ενώ σημαντική μείωση παρατηρήθηκε και στο μέσο κόστος των προθεσμιακών καταθέσεων κατά 15 μ.β. Η σημαντική βελτίωση της ρευστότητας έχει καταστήσει τον Όμιλο περισσότερο επικεντρωμένο στη διαχείριση του κόστους και καθ’ όλη τη διάρκεια του 2022, στην προσπάθειά του να επιτύχει ισορροπία μεταξύ προσέλκυσης καταθέσεων και μείωσης των επιτοκιακών εξόδων.

Ως αποτέλεσμα, κατά την 31.12.2022, ο δείκτης δανείων (μετά από προβλέψεις) προς τις καταθέσεις του Ομίλου ανήλθε σε 43%, ενώ ο δείκτης κάλυψης ρευστότητας (LCR) ανήλθε σε 160%, ποσοστό αρκετά υψηλότερο του εποπτικού ορίου.

Η Τράπεζα για το 2022 παρουσίασε λειτουργικό αποτέλεσμα προ προβλέψεων ζημία ύψους €38,5 εκατ. κυρίως λόγω του περιορισμού του επιτοκιακού εσόδου και της μείωσης των αποτελέσματων από χρηματοοικονομικές πράξεις και πράξεις επενδυτικού χαρτοφυλακίου. Η ζημιά προ προβλέψεων περιορίστηκε στα €23,4 εκατ., μη συμπεριλαμβανομένων των μη επαναλαμβανόμενων εξόδων σε σχέση με ζημίες ύψους €25,1 εκατ. το 2021.

Τα καθαρά έσοδα από τόκους διαμορφώθηκαν σε 40,6 εκατ. ευρώ, εμφανίζοντας μείωση 10,6% έναντι του 2021. Η μείωση αυτή οφείλεται κυρίως στη μείωση του επιτοκιακού εσόδου κατά 9% από δάνεια και απαιτήσεις κατά πελατών, συνέπεια της ολοκλήρωσης της τιτλοποίησης Omega κατά το δεύτερο εξάμηνο του 2021, γεγονός που οδήγησε σε χαμηλότερη δανειακή εκτοκιστική βάση για το 2022 συγκριτικά με το 2021, καθώς και στην αναπροσαρμογή του επιτοκίου του ομολόγου υψηλής διαβάθμισης της τιτλοποίησης που διακρατεί η Τράπεζα.

Η μείωση αντισταθμίστηκε από το χαμηλότερο κόστος χρηματοδότησης των εργασιών του Ομίλου κατά 26,2% ως αποτέλεσμα της συνεχιζόμενης ανατιμολόγησης των προϊόντων καταθέσεων, καθώς και της αποκλιμάκωσης του κόστους χρηματοδότησης από τους μηχανισμούς άντλησης ρευστότητας. Από την άλλη πλευρά, τα καθαρά έσοδα από τόκους του δ΄ τριμήνου, σημείωσαν υψηλό έτους, επιτυγχάνοντας αύξηση κατά 5% σε σχέση με το γ΄ τρίμηνο και κατά 56% σε σχέση με το δ΄ τρίμηνο του 2021. Κύριοι μοχλοί αυτής της ανάπτυξης αποτέλεσαν τα υψηλότερα επιτόκια δανείων και οι νέες εκταμιεύσεις, παρά την αύξηση στο κόστος καταθέσεων.

Τα καθαρά επαναλαμβανόμενα έσοδα από προμήθειες σημείωσαν αύξηση κατά 12,7% έναντι της χρήσης του 2021, ως αποτέλεσμα της αύξησης των προμηθειών χορηγήσεων εγγυητικών επιστολών, καθώς και της συνεχιζόμενης θετικής συνεισφοράς της αύξησης των συναλλαγών μέσω των πιστωτικών και χρεωστικών καρτών της Τράπεζας.

Τα επαναλαμβανόμενα λειτουργικά έξοδα παρουσίασαν μείωση κατά 9,8% σε ετήσια βάση, επιταχύνοντας το ρυθμό μείωσης τους σε σχέση με το 9μηνο (-8%). Εξαιρουμένων των αποσβέσεων, η μείωση των λειτουργικών εξόδων σε ετήσια βάση εξαιρώντας τα μη επαναλαμβανόμενα έξοδα, ήταν ακόμη μεγαλύτερη στο 14%. Η μείωση αυτή ήρθε ως αποτέλεσμα της προσπάθειας της διοίκησης για μείωση των γενικών λειτουργικών εξόδων παρά τον υψηλό πληθωρισμό και τις αυξημένες επενδύσεις στον τομέα της πληροφορικής.

Οι αμοιβές και τα έξοδα προσωπικού παρουσίασαν μείωση κατά 10,3% σε ετήσια βάση, καθώς αποτυπώνεται η εξοικονόμηση από τις ενέργειες αναδιάρθρωσης του ανθρώπινου δυναμικού. Πιο συγκεκριμένα, μέσω του προγράμματος εθελούσιας εξόδου στο οποίο συμμετείχαν 105 εργαζόμενοι, η Τράπεζα αναμένεται να εξοικονομήσει ποσό ύψους € 4,6 εκατ. σε ετήσια βάση.

Στο πλαίσιο υλοποίησης του Επιχειρησιακού Πλάνου (Business Plan) και αναπτύσσοντας και εφαρμόζοντας την εγκριθείσα Στρατηγική Διαχείρισης των Μη Εξυπηρετούμενων Ανοιγμάτων (NPE Strategy), στα μέσα Απριλίου, η Τράπεζα έλαβε δεσμευτικές και μη προσφορές από υποψήφιους επενδυτές για την απόκτηση των χαρτοφυλακίων Astir 1 και Metexelixis και προέβη στον απαιτούμενο σχηματισμό προβλέψεων πιστωτικού κινδύνου, με κριτήριο τη βέλτιστη επιλογή για την Τράπεζα. Οι προβλέψεις αυτές, οι οποίες ανήλθαν σε περίπου €0,3 δισ, επιβάρυναν τα αποτελέσματα του 2022, και περιλαμβάνονται στο κονδύλι «Ζημία απομείωσης χρηματοοικονομικών στοιχείων» της κατάσταση αποτελεσμάτων.

Τι αναφέρει η διοίκηση της Attica Bank:

Η δημοσίευση της Ετήσιας Οικονομικής Έκθεσης για το 2022 σηματοδοτεί την έναρξη της πλήρους και οριστικής εξυγίανσης του Ισολογισμού της Attica Bank, εστιάζοντας στον περιορισμό των Μη Εξυπηρετούμενων Ανοιγμάτων (ΜΕΑ) και την εξάλειψη του DTC λόγω της τρίτης ενεργοποίησης του άρθρου 27Α του Ν. 4172/2013.

Ταυτόχρονα όμως, σηματοδοτεί τη μετάβαση και την επικέντρωση των προσπαθειών μας στην εξυγίανση και ανάπτυξη της Τράπεζας, ώστε να καταστεί ένας δυναμικός, ανταγωνιστικός και κερδοφόρος χρηματοπιστωτικός οργανισμός.

Στις 20.04.2023 υπεγράφη μεταξύ του Ταμείου Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ), της εταιρείας Thrivest Holding Ltd, της Παγκρήτιας Τράπεζας Ανώνυμη Εταιρεία και της Attica Bank, επενδυτική συμφωνία επί των εμπορικών όρων για συμμετοχή των ΤΧΣ, Thrivest και Παγκρήτιας στην αύξηση μετοχικού κεφαλαίου και την επένδυσή τους στην Τράπεζα. Η υπογραφή της συμφωνίας αποτελεί ορόσημο στην προσπάθεια αναδιάρθρωσης της Attica Bank, της οριστικής αντιμετώπισης των Μη Εξυπηρετούμενων Ανοιγμάτων (ΜΕΑ) και επιστροφής της στην οργανική κερδοφορία. Περαιτέρω σημειώνεται ότι επιδιώκεται η συγχώνευση των δύο Τραπεζών με βάση τους όρους της ανωτέρω συμφωνίας.

Στις 26.04.2023, ολοκληρώθηκε με επιτυχία η αύξηση μετοχικού κεφαλαίου, ύψους €473,3 εκατ., με κύριο στόχο την ενίσχυση των εποπτικών κεφαλαίων και τη βελτίωση των κεφαλαιακών δεικτών της Τράπεζας. Η Διοίκηση, έχει ήδη θέσει σε εφαρμογή το εγκεκριμένο από το Διοικητικό της Συμβούλιο Επιχειρησιακό Σχέδιο για τα επόμενα τρία έτη, με στόχο, μεταξύ άλλων, την επίτευξη λειτουργικής κερδοφορίας στο τέλος του 2024.

Για τη χρήση που έληξε, οι νέες χρηματοδοτήσεις και αναχρηματοδοτήσεις ανήλθαν σε €374 εκατ., παρουσιάζοντας αύξηση ύψους 3% σε σχέση με το 2021. Ειδικότερα, σημειώθηκε σχετική βελτίωση σε σχεδόν όλες τις λειτουργικές γραμμές των επαναλαμβανόμενων οργανικών αποτελεσμάτων. Τα καθαρά έσοδα από προμήθειες παρουσίασαν σημαντική αύξηση κατά 12,7% σε ετήσια βάση με τη μεγαλύτερη βελτίωση να επιτυγχάνεται μέσω της αύξησης των\ εσόδων από τη χρήση καρτών και λοιπών πληρωμών και από την αύξηση χορήγησης εγγυητικών επιστολών, οι οποίες αυξήθηκαν κατά 15%. Παράλληλα το κόστος χρηματοδότησης των εργασιών της Τράπεζας συνέχισε την πτωτική του πορεία και κατά το τελευταίο τρίμηνο του 2022, με τη συνολική ετήσια μείωση να ανέρχεται σε 26,2%.

Επιπρόσθετα, η Τράπεζα συνέχισε να βελτιώνει τη ρευστότητά της, ως αποτέλεσμα της αύξησης των υπολοίπων των καταθέσεων των πελατών κατά περίπου 2%, σε ετήσια βάση. Επισημαίνεται επίσης ότι κατά το δ΄ τρίμηνο επετεύχθη αύξηση των καθαρών εσόδων από τόκους κατά 5% σε σχέση με το γ΄ τρίμηνο, το οποίο αποτελεί υψηλό έτους.

Οι εργαζόμενοι και η Διοίκηση εστιάσαμε στην ανάπτυξη των εργασιών της Τράπεζας και τη στήριξη των πελατών μας, αξιοποιώντας την ισχυρή ανάκαμψη της οικονομίας μετά την πανδημία.

Προτεραιότητα της Attica Bank για το 2023 παραμένει η πιστωτική της επέκταση, καθώς και η αύξηση των εσόδων της, μέσα από τη διεύρυνση της γκάμας των προϊόντων και υπηρεσιών της και της αποδοτικότερης λειτουργίας της. Μετά την επιτυχή ολοκλήρωση της ΑΜΚ, η Τράπεζα θα μπορέσει να υλοποιήσει τους βασικούς στόχους της: α) να καλύψει άμεσα τις ανάγκες των εποπτικών κεφαλαίων και να διαχειριστεί αποτελεσματικά τα ΜΕΑ, β) να υλοποιήσει το επιχειρηματικό σχέδιο που θα συμβάλλει στην αναδιάρθρωση και ανάπτυξη της και κυρίως γ) να πετύχει βιώσιμη κερδοφορία εντός της επόμενης 3ετίας, που αποτελεί και τη μεγαλύτερη πρόκληση.

Για το 2023, οι ισχυρές βάσεις της ελληνικής οικονομίας αναμένεται να διατηρήσουν θετικό το πρόσημο της ανάπτυξης της χώρας. H αύξηση του ΑΕΠ στην Ελλάδα παράλληλα με τη συγκράτηση του πληθωρισμού σε επίπεδα κάτω από τον μέσο όρο της Ευρωζώνης θέτουν τις βάσεις για ευνοϊκές οικονομικές συνθήκες για τον τραπεζικό κλάδο. Η χώρα αναμένεται να σημειώσει σημαντική ανάπτυξη τα επόμενα έτη, επωφελούμενη και από ευρωπαϊκούς πόρους. Ωστόσο, οι γεωπολιτικές και μακροοικονομικές προκλήσεις παραμένουν, με τις επιπτώσεις τους στο εγχώριο τραπεζικό σύστημα να φαίνονται τουλάχιστον προς το παρόν περιορισμένες. Σε αυτό το πλαίσιο, η δυναμική του επιχειρηματικού μοντέλου της Τράπεζας ανοίγει το δρόμο για ένα κερδοφόρο οργανισμό που θα συνεχίσει να στηρίζει την οικονομία και την κοινωνία και να βελτιώνει συνεχώς την απόδοσή του, καλύπτοντας το χρηματοδοτικό κενό στον τομέα των μικρομεσαίων επιχειρήσεων. Η Attica Bank συνεχίζει να δίνει το δυναμικό παρόν με νέα χρηματοδοτικά εργαλεία και ψηφιακές υπηρεσίες, συμπληρωματικά στο υφιστάμενο χαρτοφυλάκιο των προϊόντων της.

Σε αυτό το περιβάλλον, η Attica Bank καλείται να διαδραματίσει τα επόμενα χρόνια τον ρόλο που της αρμόζει στην ελληνική οικονομία, έτσι ώστε να καταστεί ο 5ος πόλος του εγχώριου τραπεζικού συστήματος, που θα εστιάζει δυναμικά και ανταγωνιστικά στην ενίσχυση της πραγματικής οικονομίας μέσω της χρηματοδότησης και στήριξης υγιών μικρών και μικρομεσαίων επιχειρήσεων, ελεύθερων επαγγελματιών και ιδιωτών.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Κάθριν Ο’ Χάρα: Η σπάνια πάθηση από την οποία έπασχε η ηθοποιός που έφυγε από τη ζωή σε ηλικία 71 ετών

- ΒΙΟΛΑΝΤΑ ΑΕ: Η εταιρεία συνεργάζεται πλήρως με τις αρμόδιες αρχές για την εξακρίβωση των αιτιών του ατυχήματος

- Εκτεταμένες διακοπές ρεύματος σε Ουκρανία και Μολδαβία

- Υπ. Εσωτερικών: Σε δημόσια διαβούλευση το νομοσχέδιο για την ψήφο των απόδημων Ελλήνων

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.