ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Το δίλημμα «ακολουθήστε το παράδειγμα της Fed ή παρακολουθήστε τα ομόλογα και τα νομίσματά σας να καταρρέουν» έχει τεθεί από την Ομοσπονδιακή Τράπεζα των ΗΠΑ, σύμφωνα με το Reuters.

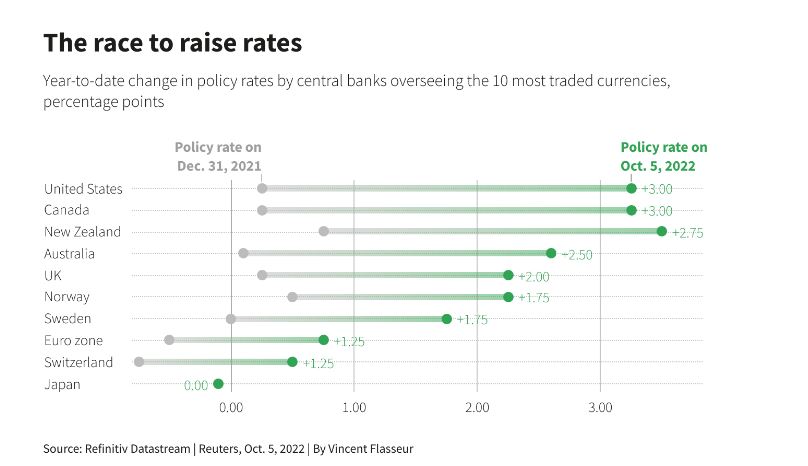

Σε ανάλυσή του, το βρετανικό μέσο υποστηρίζει ότι πιο επιθετικός κύκλος αυξήσεων των επιτοκίων εδώ και τέσσερις δεκαετίες, με άνοδο κατά 3% στο διάστημα Ιανουαρίου-Σεπτεμβρίου 2022, στο οποίο έχει επιδοθεί η Fed, έχει εγκλωβίσει τις υπόλοιπες κεντρικές τράπεζες σε ένα ράλι, για να προλάβουν τους ρυθμούς της.

«Οι κεντρικές τράπεζες φλερτάρουν με τον κίνδυνο, λόγω της επιλογής τους να προχωρήσουν σε περιοριστική νομισματική πολιτική», αναφέρει στο Reuters η Jennifer McKeown της Capital Economics. «Ο κίνδυνος είναι ότι οι αυξήσεις επιτοκίων μπορούν να προκαλέσουν μια βαθιά ύφεση, πέραν του αναμενόμενου».

Οι επιπτώσεις από την άνοδο των επιτοκίων

Η τακτική που έχει ακολουθήσει η Fed, δεν έχει τα ίδια αποτελέσματα σε άλλες οικονομίες.

Η Ευρωζώνη, όπως αναφέρει το Reuters, μπήκε καθυστερημένα στην περίοδο της αύξησης των επιτοκίων, επιμένοντας να συνεχίσει μια επιθετική αύξηση παρά την επικείμενη ύφεση και τις προειδοποιήσεις των αναλυτών ότι το ποσοστό κινδύνου στην Ευρωζώνη είναι πολύ υψηλότερο από αυτό των ΗΠΑ.

Στη Νότια Κορέα επιμένουν ότι θα ακολουθήσουν την πορεία της Fed μέχρι τέλους, ενώ στην Ιαπωνία και την Βρετανία τα υψηλά επιτόκια δεν μπορούν να ανακόψουν την πτωτική πορεία στο γιεν και τη στερλίνα αλλά ούτε και στα ομόλογά τους.

Με τη ρευστότητα να έχει περιοριστεί σε όλες τις οικονομίες από τις ΗΠΑ και την Ευρωζώνη έως την Κίνα και την Ιαπωνία, η Fed έχει προκαλέσει τεράστιες αναταράξεις στις αγορές, με τους επενδυτές να ελπίζουν σε μία μεταστροφή της πολιτικής της.

Οι φτωχές οικονομίες ήταν αναμενόμενο να επηρεαστούν από την απόφαση της Fed να «κόψει» την ροή του χρήματος, όμως το τέλος του φθηνού χρήματος έχει επηρεάσει και τις οικονομίες που έδειχναν να έχουν αντοχή στην επέλαση του πληθωρισμού και στη επιθετική στάση της Fed.

Ήδη η Παγκόσμια Τράπεζα έχει προειδοποιήσει για τον κίνδυνο μιας παγκόσμιας ύφεσης, με τη ζημιά να είναι ήδη ορατή στις χρηματοπιστωτικές αγορές.

Το ισχυρό δολάριο

Οι μετοχές και τα ομόλογα έχουν επιδοθεί σε εξαντλητικά sell-off, με τους επενδυτές να έχουν εναποθέσει τις ελπίδες τους σε μία μεταστροφή της Fed.

«Μόνο η Fed μπορεί να εκτυπώσει τα δολάρια που είναι απαραίτητα για να διορθωθεί γρήγορα το πρόβλημα», δήλωσε ο Mike Wilson, επικεφαλής επενδύσεων της Morgan Stanley, σε ένα podcast.

O οικονομολόγος Maurice Obstfeld πρότεινε αντί να ανταγωνίζονται οι κεντρικές τράπεζες μεταξύ τους, να συνεργαστούν ώστε να είναι πιο ήπιος ο περιορισμός της νομισματικής πολιτικής.

Με τη Fed να είναι ικανοποιημένη με το ράλι του δολαρίου, στοχεύοντας να μειώσει τις τιμές εισαγωγών, οι πιθανότητες για το παραπάνω σενάριο είναι μικρές.

«Πιστεύω ότι είναι απίθανο να γίνει αυτό, στην τρέχουσα συγκυρία σε μεγάλο βαθμό, επειδή δεν είναι προς το συμφέρον των ΗΠΑ να συμμετάσχουν σε μια τέτοια κίνηση», δήλωσε ο Kamakshya Trivedi, επικεφαλής του παγκόσμιου συναλλάγματος, των επιτοκίων και της στρατηγικής αναδυόμενων αγορών της Goldman Sachs.

Διαβάστε επίσης:

ΕΚΤ: Για μεγάλο διάστημα θα είναι εκτός στόχου ο πληθωρισμός

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- BofA: Η Γερμανία στηρίζει την ανάπτυξη – Οι ευρωπαϊκές μετοχές κινδυνεύουν με πιθανή διόρθωση

- Προέδρος ΣτΕ: Η ελευθερία της έκφρασης του δικαστή υφίσταται, αλλά ασκείται υπό το πρίσμα της θεσμικής ευθύνης

- Με δημόσια δαπάνη η κηδεία της πρώην Προέδρου της Βουλής, Άννας Ψαρούδα – Μπενάκη

- Αττική Οδός: Νέα παράταση των κυκλοφοριακών ρυθμίσεων έως 22 Φεβρουαρίου

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.