ΣΧΕΤΙΚΑ ΑΡΘΡΑ

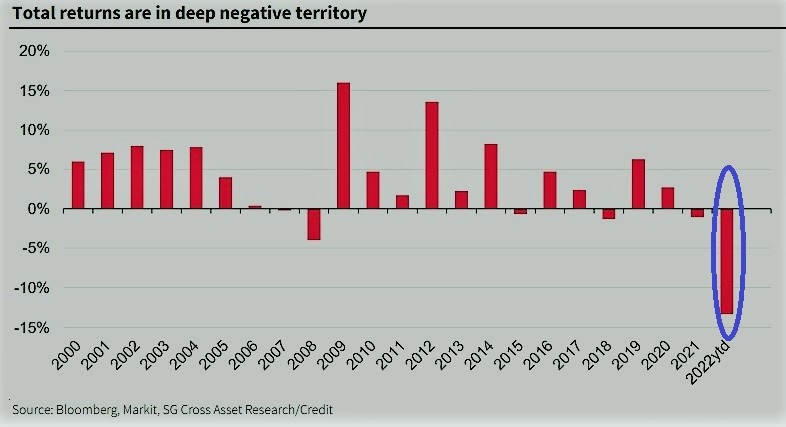

Οι ευρωπαϊκές πιστωτικές αγορές πρόκειται να σημειώσουν τη χειρότερη επίδοση στις δύο δεκαετίες της ύπαρξής τους, καθώς οι τιμές έχουν ήδη υποχωρήσει σε διψήφια ποσοστά, εκτιμούν οι αναλυτές της Société Générale.

Η εκτίμησή τους είναι ότι οι τιμές όχι μόνο δεν θα βελτιωθούν στο δεύτερο εξάμηνο του έτους, αλλά στην πραγματικότητα θα επιδεινωθούν περαιτέρω.

«Ακόμη και αν τα κρατικά ομόλογα σταματούσαν να κινούνται και απλώς σταθεροποιούνταν στα τρέχοντα επίπεδα, θα περιμέναμε τα spreads να διευρυνθούν περαιτέρω κατά τουλάχιστον 15 μ.β., γεγονός που θα σήμαινε ελαφρώς χαμηλότερες συνολικές αποδόσεις από τα τρέχοντα επίπεδα», υποστηρίζουν οι αναλυτές. Και αυτό θα καταστήσει το τρέχον έτος το χειρότερο στη σύντομη ιστορία των πιστωτικών αγορών με διαφορά, ακόμη χειρότερο από τα αποτελέσματα του 2008.

Τα αποτελέσματα μέχρι στιγμής φέτος φαίνονται τραγικά, και το μόνο θετικό σημείο είναι ότι τα εταιρικά ομόλογα γράφουν λιγότερες ζημιές από τις μετοχές, καθώς τα περισσότερα αρνητικά αποτελέσματα προέρχονται από την απόδοση των κρατικών ομολόγων (δείκτες αναφοράς). Από την άλλη ωστόσο, και παρά τις μεγάλες απώλειες που έχουν σημειωθεί μέχρι στιγμής, τα αποτελέσματα είναι καλύτερα (προς το παρόν) από όλες τις άλλες μεγάλες κατηγορίες περιουσιακών στοιχείων.

«Αλλά δεν περιμένουμε ότι οι αποδόσεις θα βελτιωθούν καθόλου πριν από το τέλος του έτους», εκτιμούν οι αναλυτές.

«Στην πραγματικότητα, πιστεύουμε ότι θα συνεχίσουν να επιδεινώνονται, αν και όχι πάρα πολύ. Ενδεικτικό είναι ότι ο δείκτης iBoxx Corporates (σ.σ. δείκτης αναφοράς για τα ευρωπαϊκά εταιρικά ομόλογα) απέχει μόλις περίπου 15 μ.β. από τις προβλέψεις μας για το τέλος του έτους», εξηγούν οι αναλυτές της SG.

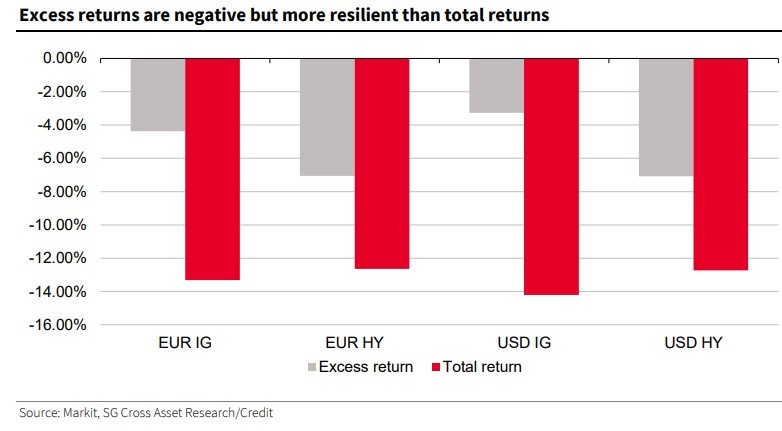

Τι προβλέπει για το επόμενο διάστημα η γαλλική τράπεζα

Η Société Générale εκτιμά ότι οι αποδόσεις των ομολόγων (εταιρικών και κρατικών) είναι έντονα αρνητικές, και το μεγαλύτερο μέρος της αρνητικής απόδοσης προέρχεται από το τρομερό ξεπούλημα στην αγορά κρατικών ομολόγων. Ωστόσο, οι αναλυτές της SG πιστεύουν ότι οι αγορές των εταιρικών ομολόγων θα σταθεροποιηθούν.

Μετά την κατάρρευση της αγοράς την περασμένη εβδομάδα, η εκτίμηση της γαλλικής τράπεζας ήταν ότι αυτή την εβδομάδα θα υπάρχει βελτίωση, με τα πιστωτικά spreads να ανακτούν μέρος του χαμένου εδάφους, καθώς αυτή τη φορά δεν υπάρχουν συνεδριάσεις της Fed ή της ΕΚΤ, δεν υπάρχουν ανακοινώσεις για τον πληθωρισμό και ούτε και πολλές ανακοινώσεις λοιπών οικονομικών στοιχείων.

Η απόδοση του 10ετούς γερμανικού ομολόγου (Bund) κινήθηκε σε στενό εύρος, ενώ τα ιταλικά ομόλογα (BTP) συνέχισαν να υπεραποδίδουν, με τη διαφορά μεταξύ των δύο πλέον κάτω από τις 190 μ.β.

Ωστόσο, οι αναλυτές εκτιμούν ότι θα υπάρξει σταθεροποίηση και ότι όταν τα spreads φτάσουν στο ανώτατο όριο τον Ιούνιο του επόμενου έτους, όπως προβλέπουν, από εκείνο το σημείο και μετά, οι αποδόσεις θα βελτιωθούν και πάλι.

«Αναμένουμε να δούμε υψηλότερο carry από οποιοδήποτε άλλο έτος τα τελευταία έξι χρόνια (όταν η ΕΚΤ άρχισε να αγοράζει ομόλογα), και διαφαίνεται μια επιστροφή σε ετήσιες αποδόσεις γύρω στο 4% με 5%», προβλέπουν οι αναλυτές της γαλλικής τράπεζας.

Διαβάστε επίσης:

Αφήνουν τις μετοχές και επιστρέφουν στα ομόλογα οι επενδυτές;

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.