ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ήρθε το τέλος του κόσμου σε μία bear market; Η ιστορία των αγορών λέει όχι, καθώς πλήθος αντίστοιχων παραδειγμάτων στο παρελθόν αποδεικνύει ότι είναι κι αυτό ένα μέρος της λειτουργίας τους.

Σε δημοσίευμα του Fortune, επενδυτικοί σύμβουλοι και διαχειριστές assets δίνουν τις δικές τους συμβουλές για την επιβίωση των επενδυτών χωρίς μεγάλες απώλειες από τη φετινή bear market.

«Αποφύγετε το συναίσθημα»

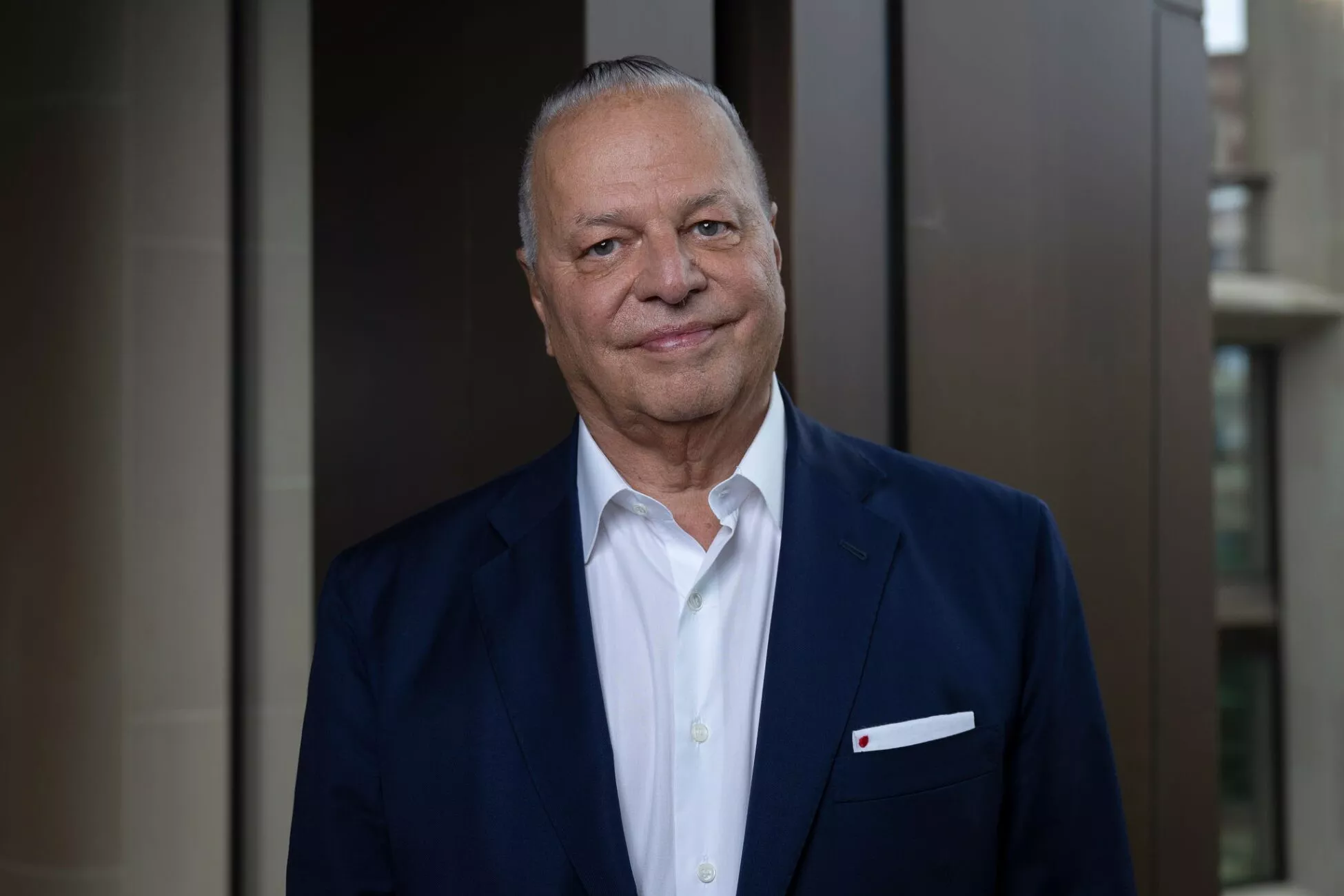

«Αν υποθέσουμε ότι ένας πελάτης έχει ένα καλά μελετημένο επενδυτικό σχέδιο, το οποίο είναι συνεπές με τους στόχους του αλλά και την ανοχή κινδύνου του, πρέπει να παραμείνει στην κούρσα», αναφέρει ο Gerald Goldberg, Διευθύνων Σύμβουλος και συνιδρυτής της GYL Financial Synergies.

Όπως σημειώνουν οι αναλυτές, ο «θόρυβος» γύρω από την πορεία των αγορών δεν πρέπει να επηρεάζει τους επενδυτές, οι οποίοι καλό θα ήταν να συνηθίσουν σε τίτλους δημοσιευμάτων που μιλάνε για καταστροφή.

Άλλωστε, μέσα στην τελευταία δεκαετία, όπως αναφέρει το άρθρο, εξαιρουμένων των ετών 2018 και 2020, η εύρεση επιτυχημένων επενδύσεων δεν αποτελούσε μια πρόκληση γι’ αυτούς, καθώς οι μέσες επιστροφές κερδών από τον S&P 500 κινούνταν στο 14,7%.

Κι αυτό, όπως υποστηρίζει, οδήγησε πολλούς επενδυτές, αντί να επικεντρώνονται σε μακροπρόθεσμους επενδυτικούς στόχους, συγκεντρώνοντας χρήματα από κέρδη, στο να αλλάζουν συνεχώς στρατηγικές κατά τη διάρκεια μίας bear market, νομίζοντας ότι έτσι θα προστατεύσουν το χαρτοφυλάκιό τους ή θα αυξήσουν τα κέρδη τους.

Κάτι όμως που σύμφωνα με τους αναλυτές, δεν μπορεί να λειτουργήσει, όταν μια bear market έχει ήδη ξεκινήσει. Όπως υποστηρίζουν, τότε είναι πολύ αργά για έναν επενδυτή να κάνει στροφή και να αλλάξει την πορεία των επενδύσεών του, χωρίς να έχει σοβαρές απώλειες.

«Η ιστορία δείχνει ότι όσοι έχουν υπομονή και πειθαρχία μπορούν να μετριάσουν τον κίνδυνο μόνιμης απώλειας κεφαλαίου (δηλαδή να προστατεύσουν τα χρήματά τους), με το να αυξήσουν τη διάρκεια της περιόδου παραμονής τους στην επένδυσή τους», αναφέρουν.

Το κλειδί, φυσικά, είναι να διασφαλιστεί ότι τα χρήματα που χρειάζεται κάποιος για να ζήσει (δηλαδή αυτά που αφορούν τα τρέχοντα έξοδα του) δεν επενδύονται, έτσι ώστε το κεφάλαιο που αφορά τις επενδύσεις να μπορεί να διατηρηθεί ακέραιο στις θέσεις που έχει επιλέξει ο επενδυτής για αρκετό καιρό», ανέφερε ο John Buckingham, διαχειριστής χαρτοφυλακίου στην επενδυτική εταιρεία Kovitz, δήλωσε στο Fortune.

«Αποφύγετε το συναίσθημα, επενδύστε στη λογική», είναι η συμβουλή που δίνουν όλοι οι αναλυτές.

«Ένας κόμπος στο στομάχι δεν είναι καλό σημάδι πώλησης», σημειώνει ο Emerson Ham III, ανώτερος συνεργάτης στην εταιρεία διαχείρισης περιουσιακών στοιχείων Sound View Wealth Advisors.

Δεν υπάρχει το σωστό «timing»

«Το να προσπαθείς να υπολογίσεις πότε πρέπει να επενδύσεις σε μία μετοχή και πότε πρέπει να αποχωρήσεις από αυτήν, είναι μια άσκοπη ενέργεια», είπε ο Goldberg της GYL Financial Synergies.

«Το σωστό timing δεν είναι εύκολο να επιτευχθεί. Κάποιοι, ναι, μπορούν να ξεφύγουν εύκολα πριν πέσουν οι τιμές, αλλά δεν είναι πάντα εύκολο να επιστρέψουν, καθώς οι μετοχές έχουν απότομες διακυμάνσεις», δήλωσε ο John Buckingham του Kovitz.

Ο Buckingham σημείωσε ότι ο μέσος επενδυτής δεν επωφελείται (bearish) κατά τη διάρκεια των ράλι του χρηματιστηρίου και γι’ αυτό το λόγο κρίνει απίθανο το γεγονός να βρει την κατάλληλη στιγμή να επιστρέψει και επενδύσει, κερδίζοντας χρήματα.

Και για όσους πιστεύουν ότι μπορούν να «ξεπεράσουν» το σύστημα των αγορών και να κινούνται από τη μία μετοχή στην άλλη, οι αναλυτές σημειώνουν ότι «αυτά τα έχουμε δει και στο παρελθόν χωρίς επιτυχία».

«Επενδύστε σε τρία σημαντικά στοιχεία»

Αναζητήστε αξία, ταμειακή ροή και ποιότητα λένε οι αναλυτές, εκτιμώντας ότι οι μετοχές των εταιρειών με αυτά τα χαρακτηριστικά θα έχουν καλύτερη απόδοση.

Ο Buckingham προτρέπει για επενδύσεις ειδικά σε μετοχές αξίας (value stocks) αλλά και σε αυτές που προσφέρουν μερίσματα, ενώ αποτρέπει τις επενδύσεις σε μη κερδοφόρες επιχειρήσεις.

«Συμβουλή-κλειδί» για τα μερίσματα θεωρείται η εξέταση από τον επενδυτή της αναλογίας πληρωμής μερισμάτων μιας επιχείρησης ή του συνολικού ποσού των μερισμάτων που καταβάλλονται στους μετόχους σε σύγκριση με το καθαρό εισόδημα αυτής της εταιρείας.

Όπως σημειώνουν οι αναλυτές, ένας υψηλός δείκτης πληρωμών σε μερίσματα μπορεί να υποδεικνύει ότι μια εταιρεία δεν θα είναι σε θέση να ανταποκριθεί, εάν τα κέρδη της μειωθούν.

Ο Ham III της Sound View Wealth Advisors συνέστησε επίσης στους επενδυτές να εξετάσουν εταιρείες «υψηλής ποιότητας», δηλαδή αυτές με σταθερές ταμειακές ροές, αξιόπιστο κέρδος και χωρίς οικονομικές επιβαρύνσεις από υψηλά χρέη.

«Μια θαυμάσια συμβουλή που μου έδωσαν στην αρχή της καριέρας μου ήταν να βγαίνω πάντα από μία bear market με υψηλότερης ποιότητας χαρτοφυλάκιο, απ’ ότι μπήκα», αναφέρει και συνεχίζει:

«Μπορεί να είναι μια υπέροχη στιγμή για να αγοράσετε μερικές μετοχές από αυτές τις μεγάλες εταιρείες που πάντα επιθυμούσατε να κατέχετε».

Παρά τις τεράστιες απώλειες στις μετοχές τεχνολογίας, οι τρεις αναλυτές επιμένουν και προτρέπουν τους επενδυτές να μην τις εγκαταλείψουν.

Διαβάστε επίσης:

Goldman Sachs: Το νέο εργαλείο της ΕΚΤ μετατοπίζει υψηλότερα τον κίνδυνο αύξησης των επιτοκίων

BofA: H bear market θα στείλει το S&P500 στις 3.000 μονάδες μέχρι τον Οκτώβριο φέτος

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Eurobank: Στα 1,412 δισ τα προσαρμοσμένα καθαρά κέρδη το 2025 – Στα 11,8 σεντς ανά μετοχή το συνολικό μέρισμα

- ΗΠΑ: Μικρή αύξηση των αιτήσεων για επίδομα ανεργίας – Ανήλθαν σε 212.000

- HELLENiQ ENERGY: Στα 1,1 δισ. ευρώ τα συγκρίσιμα EBITDA του 2025 – Πρόταση για τελικό μέρισμα 0,40 ευρώ/μετοχή

- Ζαχάροβα: Τρελό το σχέδιο της ΕΕ να απαγορεύσει μόνιμα τις εισαγωγές ρωσικού πετρελαίου

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.