ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Buy, Hold or Sell: Άμεση ανάλυση για Aegean, EXAE, Ideal, ΠΛΑΘ, Apple, JPMorgan, Exxon, Diana Shipping, χρυσό και WTI

Talk of the town η λίστα mononews100, τι είπαν ΚΜ και Όλγα, ποιοι αγοράζουν Βιοχάλκο, Cener, Aegean, το ράλι σε Eurobank – Alpha, το δίλημμα του Μυλωνά, οι περίεργες προμήθειες του Δ. Αθηναίων, τα ψώνια Λαιμού, Μαρτίνου, Ιγγλέση, Τσάκου, τα μηνύματα της Κίμπερλι σε υπουργό, και η άγνοια της κόκκινης Άννας

Στις 11 Δεκεμβρίου ξεκινά η Δημόσια Προσφορά για το ομόλογο των 100 εκατ. ευρώ που εκδίδει η Ideal. Στις 8 Δεκεμβρίου θα γίνει γνωστό το εύρος επιτοκίου.

Η εταιρεία δημοσιοποίησε το ενημερωτικό για την έκδοση το οποίο εξηγεί πως σκοπεύει να διαθέσει τα έσοδα της έκδοσης.

Όπως αναφέρει τα συνολικά κεφάλαια που θα αντληθούν σε περίπτωση πλήρους κάλυψης είναι €95,8 εκατ. αφαιρουμένων των δαπανών έκδοσης ύψους περίπου €4,2 εκατ. (συμπεριλαμβανομένου Φ.Π.Α.). Στόχος είναι να διατεθούν ως εξής:

Ι. Ποσό €74,8 εκατ. θα διατεθεί εντός 3 μηνών από την Ημερομηνία Έκδοσης για την αποπληρωμή υφιστάμενου, τραπεζικού δανεισμού της Εκδότριας. Ειδικότερα η Εταιρεία θα διαθέσει:

- Ποσό €29,92 εκατ. πλέον των αναλογούντων τόκων και λοιπών εξόδων σχετιζόμενων με την πρόωρη εξόφληση στην ανώνυμη τραπεζική εταιρεία με την επωνυμία «ΤΡΑΠΕΖΑ EUROBANK» για την πληρωμή οφειλής στο πλαίσιο του από 30.8.2023 Κοινού Ομολογιακού Δανείου.

- Ποσό €29,92 εκατ. πλέον των αναλογούντων τόκων και λοιπών εξόδων σχετιζόμενων με την πρόωρη εξόφληση στην ανώνυμη τραπεζική εταιρεία με την επωνυμία «ΤΡΑΠΕΖΑ ΠΕΙΡΑΙΩΣ» για την πληρωμή οφειλής στο πλαίσιο του από 30.8.2023 Κοινού Ομολογιακού Δανείου.

- Ποσό €14,96 εκατ. πλέον των αναλογούντων τόκων και λοιπών εξόδων σχετιζόμενων με την πρόωρη εξόφληση στην ανώνυμη τραπεζική εταιρεία με την επωνυμία «ALPHA ΤΡΑΠΕΖΑ» για την πληρωμή οφειλής στο πλαίσιο του από 30.8.2023 Κοινού Ομολογιακού Δανείου.

ΙΙ. Το εναπομείναν ποσό, ήτοι €21 εκατ. από το σύνολο των ανωτέρω καθαρών αντληθησομένων κεφαλαίων, μετά τη διάθεση του ανωτέρω υπό (i) ποσού θα διατεθεί για την χρηματοδότηση μελλοντικών εξαγορών εταιρειών από την Εκδότρια ή οποιαδήποτε Θυγατρική της, εντός 24 μηνών από την Ημερομηνία Έκδοσης.

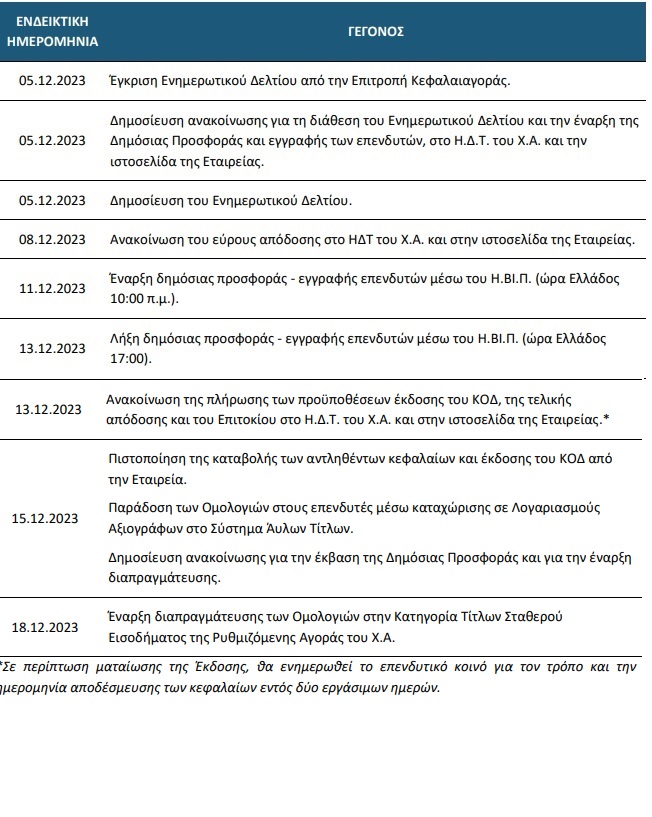

Το χρονοδιάγραμμα

Η εταιρεία «IDEAL HOLDINGS A.E.» (εφεξής «Εκδότρια» ή «Εταιρεία») ανακοινώνει ότι από την 05.12.2023 θέτει στη διάθεση του επενδυτικού κοινού το εγκριθέν στην από 05.12.2023 συνεδρίαση του Διοικητικού Συμβουλίου της Επιτροπής Κεφαλαιαγοράς Ενημερωτικό Δελτίο, το οποίο συντάχθηκε σύμφωνα με τον Κανονισμό (EE) 2017/1129, τους κατ’ εξουσιοδότηση Κανονισμούς (EE) 2019/979 και (ΕΕ) 2019/980 και τα άρθρα 57-68 του Ν. 4706/2020, όπως ισχύουν, αναφορικά με την έκδοση κοινού ομολογιακού δανείου (εφεξής «ΚΟΔ») από την Εταιρεία, συνολικού ποσού κατά κεφάλαιο έως €100.000.000, διάρκειας πέντε (5) ετών, διαιρούμενου σε έως 100.000 άυλες, κοινές, ανώνυμες, ομολογίες ονομαστικής αξίας εκάστης €1.000 (εφεξής οι «Ομολογίες»), σύμφωνα με την από 28.11.2023 απόφαση του Διοικητικού της Συμβουλίου (εφεξής «Έκδοση»).

Οι Ομολογίες που πρόκειται να εκδοθούν θα διατεθούν προς κάλυψη από το επενδυτικό κοινό μέσω δημόσιας προσφοράς εντός της ελληνικής επικράτειας (εφεξής «Δημόσια Προσφορά»), με χρήση της υπηρεσίας Ηλεκτρονικού Βιβλίου Προσφορών (εφεξής «Η.ΒΙ.Π.») του Χρηματιστηρίου Αθηνών (εφεξής «Χ.Α.»), θα καταχωρηθούν στο Σ.Α.Τ. και θα εισαχθούν προς διαπραγμάτευση στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χ.Α..

Το Χ.Α., κατά τη συνεδρίαση της 04.12.2023, ενέκρινε την εισαγωγή των Ομολογιών στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χ.Α., υπό την αίρεση έγκρισης του Ενημερωτικού Δελτίου από την Επιτροπή Κεφαλαιαγοράς και επιτυχούς ολοκλήρωσης της Δημόσιας Προσφοράς των Ομολογιών της Εκδότριας. Κατωτέρω, παρατίθεται το αναμενόμενο χρονοδιάγραμμα της ολοκλήρωσης της Δημόσιας Προσφοράς της έκδοσης του ΚΟΔ και της εισαγωγής προς διαπραγμάτευση των Ομολογιών στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χ.Α., το οποίο έχει ως εξής:

Σημειώνεται, ότι το ως άνω χρονοδιάγραμμα εξαρτάται από πολλούς αστάθμητους παράγοντες και ενδέχεται να μεταβληθεί. Σε κάθε περίπτωση, θα υπάρξει ενημέρωση του επενδυτικού κοινού με σχετική ανακοίνωση της Εκδότριας.

Διαβάστε επίσης

ΤΕΙΡΕΣΙΑΣ: Νέα υπηρεσία ανάλυσης ισολογισμών στην πλατφόρμα ΤΣΕΚ για τις επιχειρήσεις

ΔΕΗ: Στο 5,17% το ποσοστό της Goldman Sachs στα δικαιώματα ψήφου

Επ. Κεφαλαιαγοράς: Πράσινο φως στο Ενημερωτικό της Ideal

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ρ. Σβίγκου: Ο κ. Στουρνάρας οφείλει να σέβεται τον θεσμικό του ρόλο και να μην εμπλέκεται σε πολιτικά παιχνίδια

- Θεσσαλονίκη: Συνελήφθη οδηγός μηχανής που έτρεχε με 152 χλμ στον Περιφερειακό

- Ηράκλειο: Εξιχνιάσθηκαν ακόμη τρεις περιπτώσεις τηλεφωνικής απάτης σε βάρος ηλικιωμένων

- Κυριάκος Μητσοτάκης στην έκθεση HORECA 2026: Οι επιχειρηματίες αντιλαμβάνονται ότι υπάρχει πολιτική σταθερότητα για να εξακολουθούν να επενδύουν

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.