ΣΧΕΤΙΚΑ ΑΡΘΡΑ

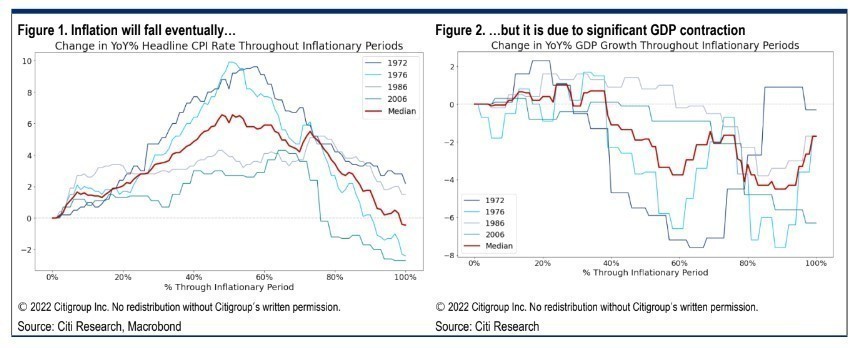

Η Citi εκτιμά πλέον ότι χρειάζεται σκληρή προσγείωση στην οικονομία για τιθασευτεί ο πληθωρισμός, παρότι δεν είναι επιθυμητό ως αποτέλεσμα πολιτικής.

«Γίνεται όλο και πιο εμφανές ότι μια σκληρή προσγείωση είναι πιθανό να απαιτηθεί για να μειωθεί ο πληθωρισμός», εξηγεί η ομάδα Global Macro Strategy του Jamie Fahy της Citigroup. Η τράπεζα προτείνει ένα trade στον δείκτη S&P 500 μέσω options σε αρκετά χαμηλότερες από τα τρέχοντα επίπεδα έως και 15%, κοντά στις 3.300 μονάδες.

«Δεν είναι μόνο ότι τα σταθερά αυξημένα επίπεδα του πληθωρισμού. Οι οικονομολόγοι της Citi πιστεύουν τώρα ότι μια ήπια προσγείωση για τις ΗΠΑ φαίνεται όλο και πιο επισφαλής. Πιστεύουμε ότι ο μόνος λόγος για τον οποίο ο πληθωρισμός θα παρουσιάσει πτωτικές τάσεις είναι επειδή τείνει να υπάρξει μια δυσάρεστη ύφεση που συνοδεύει (προκαλεί;) την κορύφωση του πληθωρισμού», εξηγούν οι αναλυτές της Citi.

«Δυστυχώς, δεν υπάρχει εύκολη διέξοδος από αυτό. Η Fed δεν έχει μεγάλο ιστορικό στο να σχεδιάζει ήπιες προσγειώσεις, ιδιαίτερα όταν το πρόβλημα προέρχεται από την πλευρά της προσφοράς. Έτσι, θα χρειαστούν υψηλότερα πραγματικά επιτόκια προκειμένου να μειωθεί ο πληθωρισμός. Αυτό σημαίνει χαμηλότερες τιμές στις μετοχές και ισχυρότερο δολάριο κατά τους επόμενους 3-6 μήνες», συμπεραίνει η αμερικανική τράπεζα.

Οι μετοχές εξακολουθούν να εμφανίζουν πολύ υψηλές αποτιμήσεις

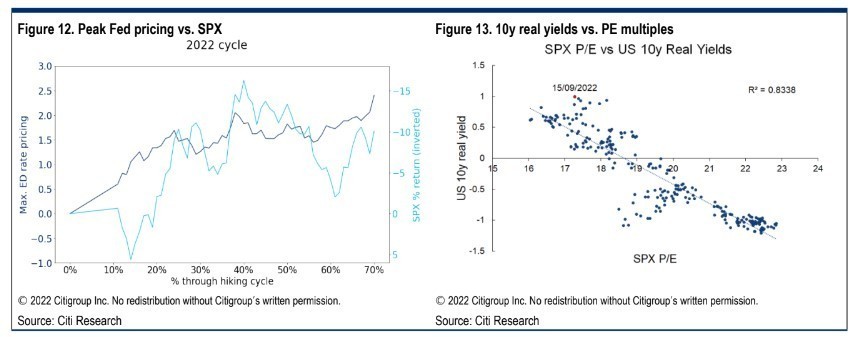

Είναι αξιοσημείωτο ότι οι δείκτες για το ασφάλιστρο κινδύνου των μετοχών υποδηλώνουν ότι οι μετοχές εξακολουθούν να είναι πολύ ‘πλούσιες’ σε αποτιμήσεις, για την ακρίβεια, κοντά στα υψηλά όλων των εποχών. Για να μειωθούν οι αποτιμήσεις, είτε οι πολλαπλασιαστές πρέπει να συρρικνωθούν περαιτέρω ή τα ομόλογα πρέπει να σημειώσουν ράλι και το πρώτο φαίνεται πιθανότερο από το δεύτερο αυτή τη στιγμή.

Το πρόβλημα για τις μετοχές είναι ότι η αυστηρότητα (hawkishness) της Fed και η πιθανή συνεχιζόμενη αναπροσαρμογή του επιτοκίου πολιτικής της Fed θα περιορίσει τα κέρδη στις αγορές μετοχών. Στη συνέχεια, τα κέρδη ανά μετοχή θα μειωθούν, καθώς η οικονομία εισέρχεται σε ύφεση, αναγκάζοντας ενδεχομένως την αγορά να κινηθεί χαμηλότερα από τα πρόσφατα χαμηλά (σ.σ. πρόσφατο χαμηλό του S&P 500 στις 3.637 μονάδες). Αυτό μπορεί να συμβεί το πρώτο τρίμηνο του 2023, όπως προκύπτει από τον δείκτη εύρους αναθεωρήσεων των κερδών της Citi.

«Προς το παρόν, εισερχόμαστε σε θέση πώλησης του S&P 500, καθώς η υψηλότερη τιμολόγηση της Fed και οι υψηλότερες πραγματικές αποδόσεις θα πρέπει να οδηγήσουν σε ασθενέστερες αγορές μετοχών. Δεδομένης της ισχυρής σχέσης στους πολλαπλασιαστές κερδών και στις πραγματικές αποδόσεις των δεκαετών ομολόγων, αν το πραγματικό δεκαετές αυξηθεί σε 1,2% (επί του παρόντος στο 1%), ο S&P 500 θα μπορούσε να διαπραγματευτεί προς τις 3.500 μονάδες (διατηρώντας τις προσδοκίες για τα κέρδη ανά μετοχή αμετάβλητα). Ωστόσο, για να διαπραγματευτεί ο S&P 500 στις 3.300 μονάδες, θα χρειαζόμασταν οι αποδόσεις στα 10ετή αμερικανικά ομόλογα TIPS (σ.σ. ομόλογα για την προστασία από τον πληθωρισμό) να διαπραγματεύονται πάνω από το 1,5%.

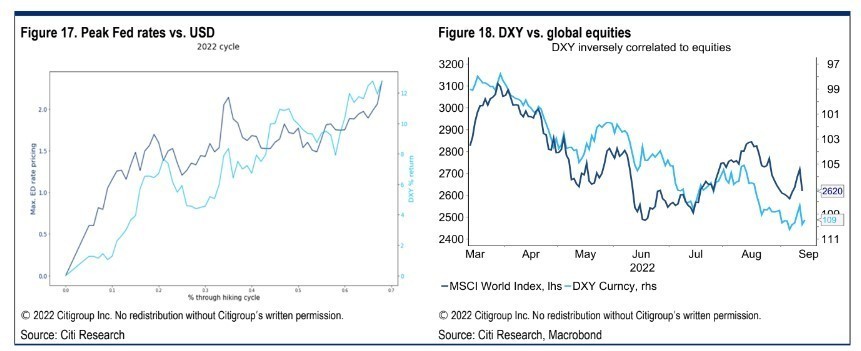

Η άνοδος του αμερικανικού δολαρίου συνεχίζεται

Το ράλι του δολαρίου συνεχίζεται και οι επιπτώσεις της περαιτέρω πιθανής κορύφωσης της τιμολόγησης της Fed είναι ότι το δολάριο πιθανότατα θα πραγματοποιήσει ράλι.

«Ομολογουμένως, σε προηγούμενους κύκλους της Fed, καθώς η μέγιστη τιμολόγηση της Fed αυξανόταν, αυτό δεν ήταν απαραίτητα ο βασικός μοχλός για το δολάριο. Όμως, σε όλη τη διάρκεια αυτού του κύκλου αυξήσεων των επιτοκίων, καθώς έχουν τιμολογηθεί περισσότερες αυξήσεις από τη Fed, το δολάριο σημειώνει ράλι. Πιστεύουμε ότι αυτό οφείλεται στο γεγονός ότι σε έναν κόσμο όπου οι κεντρικές τράπεζες είναι επιθετικές και αυξάνουν τα επιτόκια (κακό για τα ομόλογα) προκειμένου να περιορίσουν τις χρηματοπιστωτικές συνθήκες (κακό για τις μετοχές), τότε το μόνο μέρος για να ‘κρυφτεί κανείς’ είναι τα μετρητά σε δολάριο και αυτό το καθιστά ως νόμισμα υψηλής μεταφοράς, υψηλής ποιότητας, το οποίο λειτουργεί ως αντιστάθμιση του κινδύνου των περιουσιακών στοιχείων που συρρικνώνονται», εξηγεί η Citi.

Όσο η Fed είναι «γερακίσια» στην πολιτική της ή οι παγκόσμιες προσδοκίες για την ανάπτυξη δεν έχουν πιάνουν πάτο, τότε η αρνητική συσχέτιση μεταξύ του δολαρίου και των περιουσιακών στοιχείων κινδύνου θα παραμείνει.

«Εμείς συνεχίζουμε να προτιμούμε το σορτσάρισμα της βρετανικής λίρας, την οποία έχουμε ήδη σορτάρει έναντι του ευρώ», επισημαίνει η τράπεζα. Οι κίνδυνοι σε αυτό το trade περιλαμβάνουν μια πρώιμη απογοήτευση της Fed και στροφή στην πολιτική της, ένα πειστικό ράλι στα περιουσιακά στοιχεία κινδύνου ή μια λύση στα διάφορα οικονομικά εμπόδια του Ηνωμένου Βασιλείου.

Διαβάστε επίσης:

Η Apple «έριξε» τη Tesla από την 1η θέση- Έγινε η αγαπημένη μετοχή των short-sellers

Χρηματιστήριο: Προβάδισμα των πωλητών σε τράπεζες, ΔΕΗ, εν αναμονή του rebalancing από FTSE

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Alpha Bank: Υψηλή η συμμετοχή θεσμικών και funds στο senior ομόλογο

- Μπέργκαμ: Οι ΗΠΑ ετοιμάζουν έως και 11 εμπορικές συμφωνίες για κρίσιμα ορυκτά μέσα στην εβδομάδα

- Οδηγούμε το επαναφορτιζόμενο Geely Starray EM-I (video)

- Πολωνία: Σύλληψη υπαλλήλου του υπουργείου Άμυνας για κατασκοπεία υπέρ της Ρωσίας

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.