ΣΧΕΤΙΚΑ ΑΡΘΡΑ

«H μεγαλύτερη απειλή από τα υψηλότερα επιτόκια είναι οι μεγάλες μειώσεις στις τιμές των περιουσιακών στοιχείων, οι οποίες απειλούν τη φερεγγυότητα των χρηματοπιστωτικών ιδρυμάτων», εξηγεί η Capital Economics.

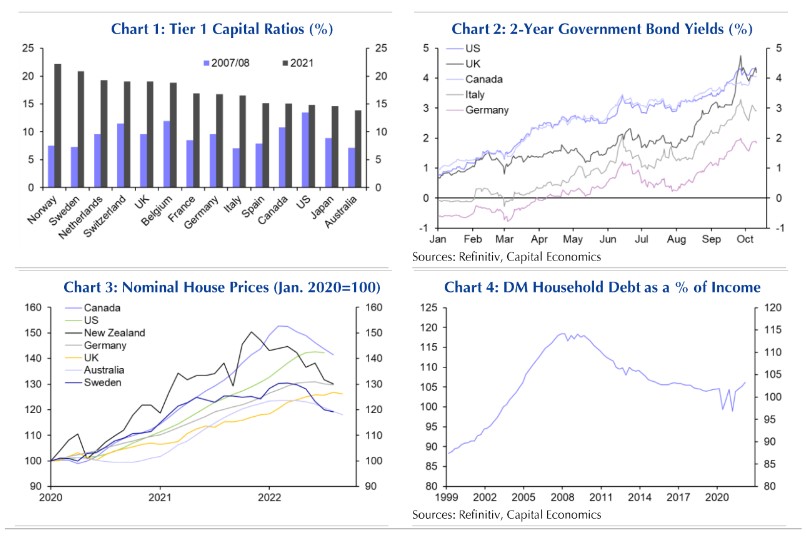

Οι περισσότερες τράπεζες φαίνονται σε καλύτερη θέση να αντέξουν τις πτώσεις των τιμών των περιουσιακών στοιχείων από ότι το 2007.

Οι κρίσεις ρευστότητας συμβαίνουν όταν τα χρηματοπιστωτικά ιδρύματα αντιμετωπίζουν πιέσεις στην πλευρά του παθητικού των ισολογισμών τους (μετακύλιση δανείων κ.λπ.) και – σε σχετικούς όρους, τουλάχιστον – είναι εύκολο να τις διαχειριστούν οι κεντρικές τράπεζες. Αν και οι ιδιαιτερότητες κάθε κρίσης ρευστότητας διαφέρουν, η επίλυση περιλαμβάνει σχεδόν πάντα την κεντρική τράπεζα που ενεργεί ως δανειστής έσχατης ανάγκης.

Διαθέτουν διάφορα εργαλεία για να το κάνουν αυτό, συμπεριλαμβανομένων των δημοπρασιών repos, του δανεισμού μέσω προεξόφλησης και των άμεσων αγορών περιουσιακών στοιχείων. Και ενώ οι κρίσεις ρευστότητας μπορούν να προκαλέσουν αναταραχή στις χρηματοπιστωτικές αγορές, το πλήγμα στην πραγματική οικονομία είναι συχνά περιορισμένο εάν οι φορείς χάραξης πολιτικής αντιδράσουν γρήγορα.

Αντίθετα, οι κρίσεις φερεγγυότητας αποτελούν πολύ σοβαρότερη απειλή για την πραγματική οικονομία. Αυτές συμβαίνουν όταν η αξία των περιουσιακών στοιχείων ενός ιδρύματος υπολείπεται της αξίας των υποχρεώσεών του. Κατά συνέπεια, δημιουργούν χρηματοοικονομικές ζημιές τις οποίες στη συνέχεια πρέπει να επωμιστεί κάποιο μέρος του συστήματος.

Εάν αυτό συμβεί σε μεγάλη κλίμακα, μπορεί να βλάψει ολόκληρο το σύστημα χρηματοπιστωτικής διαμεσολάβησης και δημιουργίας πιστώσεων, το οποίο με τη σειρά του μπορεί να προκαλέσει απότομη συρρίκνωση της πραγματικής οικονομίας. Οι μεγάλες και συστημικές κρίσεις φερεγγυότητας απαιτούν συνήθως από την κυβέρνηση να χρησιμοποιήσει τον ισολογισμό της για να απορροφήσει τις ζημιές και να ανακεφαλαιοποιήσει τμήματα του χρηματοπιστωτικού συστήματος.

Η κρίση στο Ηνωμένο Βασίλειο είναι πρωτίστως μια κρίση ρευστότητας – μάλιστα, οι υψηλότερες αποδόσεις των ομολόγων θα πρέπει να βελτιώσουν τη φερεγγυότητα των βρετανικών συνταξιοδοτικών ταμείων. Αντιθέτως, ο πραγματικός κίνδυνος ελλοχεύει στις κρίσεις φερεγγυότητας (ή στον κίνδυνο να επιτραπεί στις κρίσεις ρευστότητας να μετατραπούν σε κρίσεις φερεγγυότητας).

Μια νέα πηγή κινδύνου είναι ο σκιώδης τραπεζικός τομέας, ο οποίος εξ ορισμού είναι δύσκολα παρακολουθήσιμος. Μια δεύτερη πηγή κινδύνου έγκειται στις τρέχουσες ασυνήθιστες συνθήκες. Πριν από την έναρξη του πρόσφατου κύκλου σύσφιξης, τα επιτόκια πολιτικής ήταν 0,00-0,25% στις ΗΠΑ, 0,1% στο Ηνωμένο Βασίλειο και -0,5% στην Ευρωζώνη.

Αυτή η περίοδος των εξαιρετικά χαμηλών επιτοκίων μπορεί να δικαιολογήθηκε αρχικά από την ανάγκη παροχής επείγουσας στήριξης στις οικονομίες που βρίσκονταν στο αποκορύφωμα της πανδημίας, αλλά μία από τις συνέπειες ήταν να αυξηθούν οι τιμές των περιουσιακών στοιχείων σε όλους τους τομείς. Τώρα που τα επιτόκια αυξάνονται απότομα από πολύ χαμηλά επίπεδα, υπάρχει ο αντίστοιχος κίνδυνος μεγάλης και ταυτόχρονης πτώσης των τιμών των περιουσιακών στοιχείων.

Η αλληλεπίδραση μεταξύ δημοσιονομικής πολιτικής και χρηματοπιστωτικής σταθερότητας δεν έχει τύχει μεγάλης προσοχής, αλλά είναι κρίσιμη σε ένα περιβάλλον υψηλού πληθωρισμού και αυξανόμενων επιτοκίων όπου οι κυβερνήσεις έχουν πολύ λιγότερα περιθώρια δημοσιονομικών ελιγμών.

Μια τρίτη πηγή κινδύνου έγκειται σε όσα συμβαίνουν στις αγορές συναλλάγματος. Ειδικότερα, η ισχύς του δολαρίου μπορεί να έχει προκαλέσει προβλήματα στις εταιρείες που έχουν δανειστεί σε δολάρια και δεν έχουν αντίστοιχη ροή εσόδων σε δολάρια ή αντιστάθμιση κινδύνου. Αυτό με τη σειρά του θα μπορούσε να δημιουργήσει ζημιές για τα χρηματοπιστωτικά ιδρύματα που έχουν δανείσει αυτές τις επιχειρήσεις.

Αξίζει να τονιστεί ένα τελευταίο σημείο, το οποίο είναι ότι η ιστορία δείχνει ότι οι μακροοικονομικές ζημιές που δημιουργούνται από τις χρηματοπιστωτικές κρίσεις μπορεί να είναι ριζικά διαφορετικές. Η Μεγάλη Ύφεση και η παγκόσμια χρηματοπιστωτική κρίση του 2008-09 προκάλεσαν βαθιές υφέσεις από τις οποίες οι οικονομίες χρειάστηκαν δεκαετίες για να ανακάμψουν.

Αντίθετα, η κρίση των ταμιευτηρίων στις ΗΠΑ στα μέσα της δεκαετίας του 1980 είχε σχετικά μέτριες επιπτώσεις στην αμερικανική οικονομία, ενώ οι μακροοικονομικές επιπτώσεις της δευτερογενούς τραπεζικής κρίσης του Ηνωμένου Βασιλείου το 1973 επισκιάστηκαν από την πετρελαϊκή κρίση του ίδιου έτους.

Ο βασικός καθοριστικός παράγοντας είναι ο βαθμός στον οποίο τα προβλήματα «μολύνουν» το ευρύτερο χρηματοπιστωτικό σύστημα και επηρεάζουν τη δημιουργία πιστώσεων, η οποία με τη σειρά της εξαρτάται από τη συνολική υγεία των ισολογισμών των τραπεζών, των νοικοκυριών και των μη χρηματοπιστωτικών ιδρυμάτων. Καθώς τα σύννεφα καταιγίδας συγκεντρώνονται πάνω από την παγκόσμια οικονομία και το χρηματοπιστωτικό σύστημα, αξίζει να έχουμε κατά νου ότι η μόχλευση του χρηματοπιστωτικού τομέα και του τομέα των νοικοκυριών είναι σήμερα πολύ χαμηλότερη από ότι ήταν το 2007 στις μεγάλες προηγμένες οικονομίες.

Διαβάστε επίσης:

JP Morgan: Οι πολιτικοί κίνδυνοι παραμένουν υψηλοί, το πετρέλαιο ανακάμπτει

Deutsche Bank: Γιατί η ενεργειακή κρίση της Ευρώπης μόλις ξεκινάει

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.