ΣΧΕΤΙΚΑ ΑΡΘΡΑ

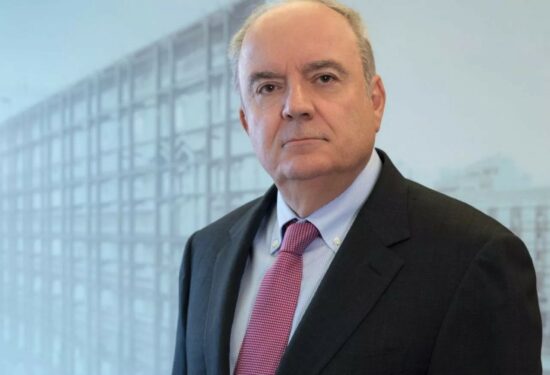

Τη στρατηγική της ναυτιλιακής Capital Product Partners (συμφερόντων του Βαγγέλη Μαρινάκη) ως προς τις ναυλώσεις των πλοίων της αποκάλυψε ο διευθύνων σύμβουλος της εταιρείας, Τζέρι Καλογηράτος, στη διάρκεια του conference call με τους αναλυτές μετά την ανακοίνωση των οικονομικών αποτελεσμάτων για το α’ τρίμηνο 2018.

Όπως σημείωσε ο κ. Καλογηράτος, αυτήν τη στιγμή οι ευκαιρίες για χρονοναυλώσεις πλοίων suezmax είναι περιορισμένες, και οι όποιες συμφωνίες χρονοναύλωσης είναι με αρνητικούς όρους. Έτσι, η εταιρεία προτιμά να διατηρεί κάποια από τα πλοία της στην αγορά spot.

“Δεδομένης της υπάρχουσας κάλυψης του εναπομείναντος στόλου του και της διαφοροποιημένης φύσης του, δεν πιστεύουμε ότι πρέπει να βιαστούμε να συμφωνήσουμε για μακροχρόνιες περιόδους, και ειδικά με επιλογές σε τέτοια χαμηλά επίπεδα, καθώς πιθανόν να χάσουμε σημαντικά πλεονεκτήματα, δεδομένων των θετικών μακροπρόθεσμων θεμελιωδών στοιχείων στις αγορές των τάνκερ”, ανέφερε.

Σύμφωνα με τον κ. Καλογηράτο, η ζήτηση για τάνκερ αργού παραμένει αρκετά ισχυρή, ενώ οι διαλύσεις έχουν αυξηθεί.

Σημειώνεται ότι αυτήν την περίοδο η εταιρεία έχει στην αγορά spot δύο suezmaxes, το Amore Mio II (χωρητικότητας 159.000 dwt, κατασκευής 2001) και το Aias (χωρητικότητας 150.000 dwt, κατασκευής 2008). Εξάλλου, σύντομα λήγει η χρονοναύλωση του Amoureux (χωρητικότητας 150.000 dwt, κατασκευής 2008) και τον Σεπτέμβριο αυτή του Miltiadis M II (χωρητικότητας 162.400 dwt, κατασκευής 2006).

“Επομένως, πιθανόν να συνεχίσουμε να τοποθετούμε ορισμένα από τα πλοία suezmax μας στην αγορά spot ή σε περιοδικές ναυλώσεις, μέχρι να δούμε μία διατηρήσιμη ανάκαμψη”, εξήγησε ο κ. Καλογηράτος, προσθέτοντας: “Αν και αυτό ίσως προσθέσει περισσότερη αστάθεια στη δημιουργία εσόδων βραχυπρόθεσμα, πιστεύουμε ότι είναι ένα τίμημα που αξίζει να πληρώσουμε, δεδομένης της κατάστασης και των προοπτικών της αγοράς. Φυσικά, αμέσως μόλις εμφανιστούν ευκαιρίες απασχόλησης, θα τις αξιολογήσουμε ως προς το συμφέρον μας”.

Όσον αφορά γενικά την αγορά των containerships, ο κ. Καλογηράτος επεσήμανε ότι οι προοπτικές της εμφανίζονται καλύτερες απ’ ό,τι τα προηγούμενα χρόνια. “Είναι η τρίτη διαδοχική χρονιά με υψηλότερη ζήτηση απ’ ό,τι προσφορά. Έχετε δει τον στόλο που δεν απασχολείται να πέφτει δραστικά περίπου στο 2%. Και αν δείτε τις προβλέψεις των αναλυτών, θα αναμένατε ότι τουλάχιστον τα επόμενα χρόνια θα παραμείνουμε θετικοί, αν η αύξηση της ζήτησης συνεχιστεί στους σημερινούς ρυθμούς”, σημείωσε.

Υπενθυμίζεται ότι τα έσοδα της CPP κατά το πρώτο τρίμηνο 2018 ανήλθαν σε 65,5 εκατ. δολάρια, παρουσιάζοντας αύξηση 8,6% σε σχέση με τα 60,3 εκατ. δολ. που εμφάνισε το αντίστοιχο τρίμηνο του 2017. Η αύξηση των συνολικών εσόδων αποδίδεται από την εταιρία στην απόκτηση του πλοίου Aristaios τον Ιανουάριο 2018 και στον μεγαλύτερο αριθμό ταξιδιών που πραγματοποίησαν τα πλοία της σε σχέση με το πρώτο τρίμηνο 2017.

Οι θετικοί αυτοί παράγοντες αντισταθμίστηκαν εν μέρει από τις χαμηλότερες μέσες τιμές ναύλων που αποκόμισαν ορισμένα από τα πλοία της CPP, συμπεριλαμβανομένου του Αristotelis, κατά το πρώτο τρίμηνο του 2018, σε σύγκριση με την αντίστοιχη περίοδο του 2017. Όπως έχει ήδη ανακοινώσει η εταιρία, προχώρησε στην πώληση του πλοίου Aristotelis το Δεκέμβριο 2017 και για μεγάλο διάστημα επιβαρύνθηκε μέχρι να το παραδώσει στο νέο ιδιοκτήτη. Η πώληση ολοκληρώθηκε τον Απρίλιο 2018.

Ωστόσο, τα κέρδη της εταιρίας διαμορφώθηκαν στα 5,3 εκατ. δολ. το διάστημα Ιανουαρίου-Μαρτίου 2018 έναντι 12,3 εκατ. δολ. το ίδιο τρίμηνο του 2017.

ΔΙΑΒΑΣΤΕ ΑΚΟΜΗ: Γ. Προκοπίου: Γιατί η Moody’s υποβαθμίζει το outlook της Dynagas

ΔΕΙΤΕ ΕΠΙΣΗΣ: Β. Μαρινάκης: Νέες συμφωνίες με ναύλα έκπληξη για την CPP

ΜΗ ΧΑΣΕΤΕ: Ισμήνη Παναγιωτίδη: Νέα super αγορά από την Pavimar

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Βαλεντίνα Μπαρτολίνι: «Η φλόγα σε καλεί να σκεφτείς»

- Γιατί έφτασε κοντά στο… κραχ η μπασκετική Μονακό! Φεύγει ο ζάπλουτος Φεντορίτσεφ, παρεμβαίνει το Πριγκιπάτο

- Νευρικότητα στις αγορές πετρελαίου, καθώς ο Τραμπ «χτίζει» πολεμικό κλίμα εναντίον του Ιράν

- Από τον Νίξον στον Κάρτερ – και στον Τραμπ: Έρχεται η τρίτη κρίση του δολαρίου

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.