ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η «CPLP SHIPPING HOLDINGS PLC», μέλος του Ομίλου Capital Product Partners L.P., ανακοινώνει και επίσημα ότι μετά την έγκριση του σχετικού Ενημερωτικού Δελτίου από την Επιτροπή Κεφαλαιαγοράς στις 14 Ιουλίου 2022, προχωρά σε έκδοση Κοινού Ομολογιακού Δανείου, ύψους έως 100 εκατ. ευρώ και επταετούς διάρκειας, μέσω Δημόσιας Προσφοράς προς το επενδυτικό κοινό στην Ελλάδα.

Η έναρξη της Δημόσιας Προσφοράς έχει οριστεί την 20η Ιουλίου με καταληκτική ημερομηνία την 22η Ιουλίου 2022.

Η έκδοση του ΚΟΔ πραγματοποιείται με την εγγύηση της CAPITAL PRODUCT PARTNERS L.P.. Ο στόλος υψηλών προδιαγραφών της CPLP αριθμεί σε 19 πλοία και με την υλοποίηση του αναπτυξιακού προγράμματος ύψους $597,5 εκατ. δολαρίων μεταξύ Οκτωβρίου 2022 και Μαΐου 2023, ο στόλος αναμένεται να διαμορφωθεί στα 23 πλοία αποτελούμενος από 7 πλοία τελευταίας γενιάς μεταφοράς υγροποιημένου φυσικού αερίου (‘LNG’), 15 πλοία μεταφοράς εμπορευματοκιβωτίων (containers) και 1 πλοίο ξηρού φορτίου.

Το επενδυτικό πρόγραμμα του Ομίλου της Εγγυήτριας έχει στόχο την συνεχή ανανέωση και ενίσχυση του στόλου του, καθώς και την καθιέρωσή του στη διεθνή αγορά θαλάσσιας μεταφοράς LNG, μία αγορά υψηλής ανάπτυξης με θετικά μακροπρόθεσμα θεμελιώδη μεγέθη, καθώς το υγροποιημένο φυσικό αέριο αναμένεται να διαδραματίσει καίριο ρόλο στην ενεργειακή μετάβαση του πλανήτη σε καθαρές μηδενικές εκπομπές (net zero) και στην ενεργειακή ανεξαρτησία της Ευρώπης. Τα πλοία τελευταίας γενιάς LNG του Ομίλου της Capital Product Partners LP διανέμουν υγροποιημένο φυσικό αέριο μεταξύ 26 χωρών σε όλο τον κόσμο.

Η Εγγυήτρια μετρά 15 χρόνια επιτυχημένης παρουσίας στο χρηματιστήριο NASDAQ της Νέας Υόρκης. Ο Όμιλος της Εγγυήτριας διαθέτει έως και $2,1 δισ., δολάρια σε συμβολαιοποιημένα έσοδα και εναπομείναντα χρόνο χρονοναυλώσεων μέχρι και 10,1 έτη.

Στόχος της έκδοσης του ΚΟΔ, από τη Εκδότρια, είναι να εκδοθούν έως εκατό χιλ. (100.000) ανώνυμες, άυλες και κοινές ομολογίες με ελάχιστο ποσό εγγραφής τα €1.000. Οι ομολογίες με ονομαστική αξία €1.000 εκάστη, θα έχουν συνολική διάρκεια επτά ετών, με δυνατότητα πρόωρης εξόφλησης μέρους ή συνόλου του ΚΟΔ, μετά την παρέλευση του 2ου έτους και στη λήξη κάθε περιόδου εκτοκισμού.

Η Έκδοση του Κοινού Ομολογιακού Δανείου θα παρέχει στον Όμιλο της Capital Product Partners L.P. τη δυνατότητα να συνεχίσει να επενδύει στη στρατηγική μετάβασή της στην πράσινη ναυτιλία, ενισχύοντας τον στόλο της και αυξάνοντας δυναμικά το αποτύπωμά της στην διεθνή ναυτιλιακή αγορά.

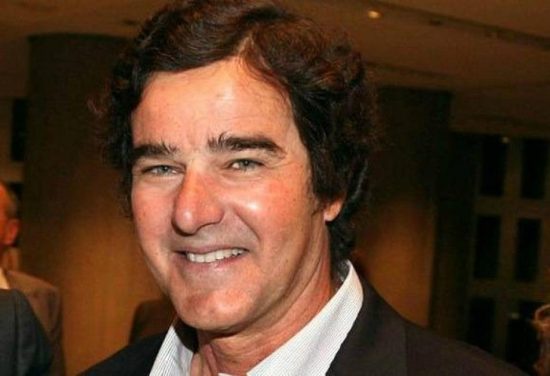

Σχολιάζοντας την ανακοίνωση, ο CEO της Capital Product Partners L.P, Jerry Καλογηράτος, ανέφερε: «Η CPLP βρίσκεται σε μία δυναμική ρότα επενδύσεων σε στόλο τελευταίας γενιάς και χαμηλού περιβαλλοντικού αποτυπώματος τόσο για τη μεταφορά LNG, όσο και σε πλοία containers. Προχωράμε σε εκ νέου έκδοση ομολογιών στην Ελληνική Κεφαλαιαγορά και ενισχύουμε το αναπτυξιακό επενδυτικό μας πρόγραμμα για να μειώσουμε το περιβαλλοντικό αποτύπωμα του στόλου μας, παράλληλα συμβάλλοντας στην ενεργειακή ασφάλεια της Ελλάδας και της Ευρώπης».

Αναλυτικές πληροφορίες παρατίθενται στο από 14.07.2022 Ενημερωτικό Δελτίο. Συντονιστές Κύριοι Ανάδοχοι είναι η Τράπεζα Πειραιώς, η Alpha Bank και η Euroxx Χρηματιστηριακή Α.Ε.Π.Ε.Υ.

Ανάδοχος είναι η Optima bank και Σύμβουλοι Έκδοσης η Τράπεζα Πειραιώς και η Euroxx Χρηματιστηριακή Α.Ε.Π.Ε.Υ.

Το Ενημερωτικό Δελτίο

Το Ενημερωτικό Δελτίο, όπως εγκρίθηκε από το Διοικητικό Συμβούλιο της Επιτροπής Κεφαλαιαγοράς στις 14.07.2022, θα είναι διαθέσιμο στο επενδυτικό κοινό, σύμφωνα με το άρθρο 21, παρ. 2 του Κανονισμού (ΕΕ) 2017/1129, σε ηλεκτρονική μορφή στις ακόλουθες ιστοσελίδες:

-της «Ελληνικά Χρηματιστήρια Α.Ε. – Χρηματιστήριο Αθηνών»

– της Επιτροπής Κεφαλαιαγοράς

– της Εκδότριας

– της ΤΡΑΠΕΖΑΣ ΠΕΙΡΑΙΩΣ

– της ALPHA ΤΡΑΠΕΖΑ Α.Ε.

– της EUROXX ΧΡΗΜΑΤΙΣΤΗΡΙΑΚΗ Α.Ε.Π.Ε.Υ.

– της ΤΡΑΠΕΖΑΣ OPTIMA BANK Α.Ε.

Επίσης, κατά τη διάρκεια της Δημόσιας Προσφοράς, το Ενημερωτικό Δελτίο θα είναι διαθέσιμο δωρεάν στο επενδυτικό κοινό και σε έντυπη μορφή, εφόσον ζητηθεί, στα δίκτυο των Συντονιστών Κυρίων Αναδόχων «ΤΡΑΠΕΖΑ ΠΕΙΡΑΙΩΣ» (καταστατική έδρα – Αμερικής 4, Τ.Κ. 10564, τηλ. 2103288000), «ALPHA ΤΡΑΠΕΖΑ A.E.» (καταστατική έδρα, Σταδίου 40, Αθήνα, Τ.Κ. 102 52, τηλ. 210 3260000) και «EUROXX Χρηματιστηριακή Α.Ε.Π.Ε.Υ.» (καταστατική έδρα – Παλαιολόγου 7, Χαλάνδρι, Τ.Κ. 152 32, τηλ. 210 6879400), και του Αναδόχου «ΤΡΑΠΕΖΑ OPT

Διαβάστε επίσης

Ο CEO της Shell προειδοποιεί: Σκληρός ο χειμώνας για την Ευρώπη

Χρηματιστήριο: «Ομόλογο» ο ΟΠΑΠ, φρέναρε τον δείκτη παρά το sell off σε Ευρώπη και Wall

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.