ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Στην προσπάθειά του να εξηγήσει το πιο περίεργο γεγονός μέσα στο χάος που χαρακτηρίζει τις αγορές το 2020, πώς δηλαδή οι αποτιμήσεις των τεχνολογικών εταιρειών διογκώθηκαν σε επίπεδα τόσο ακραία όσο και στην εποχή της «φούσκας» την ώρα που μαίνεται μια πανδημία, ο κόσμος αναφέρει δύο πράγματα: τη γενναιοδωρία της Federal Reserve και τις ελπίδες πως ο κορονοϊός θα περιοριστεί γρήγορα.

Αλλά υπάρχει και μια άλλη, ελαφρώς πιο τρομακτική θεωρία για το πώς η αξία των εταιρειών του δείκτη Nasdaq 100 έφτασε να αυξηθεί κατά 2,9 τρισ. δολάρια φέτος. Αυτή είναι ότι οι επιπτώσεις της κρίσης του κορονοϊού, ή τουλάχιστον οι κοινωνικές αποστάσεις που έχει επιβάλει στον κόσμο, θα αποδειχθούν μόνιμες.

Αυτό υποστηρίζουν ορισμένοι αναλυτές της αγοράς: ότι ακόμη και αν ηττηθεί ο ιός, οι συμπεριφορές που έχει προκαλέσει θα ζήσουν. Και η ιδέα αυτή επανέρχεται μετά από εβδομάδες σαν κι αυτή που πέρασε, κατά τη διάρκεια της οποίας ο τεχνολογικός δείκτης σημείωσε άνοδο άνω του 2% και ο λόγος «τιμή προς κέρδη» (P/E) του δείκτη πέρασε το 36 για πρώτη φορά από το 2004.

«Ακόμα και όταν εξομαλυνθεί η κατάσταση μετά το εμβόλιο, θα επιστρέψουμε άραγε στον παλιό τρόπο με τον οποίο λειτουργούσαμε ή μήπως απλά προχωρήσαμε γρήγορα μπροστά;», διερωτάται ο Rich Weiss, διευθυντής επενδύσεων στην American Century Investments. «Οι πρωτοβουλίες ψηφιακού μετασχηματισμού μάς εκτόξευσαν στο μέλλον και αυτός θα είναι ο τρόπος του μέλλοντος. Επομένως, οι αποτιμήσεις αυτών των εταιρειών μπορεί να είναι πολύ δικαιολογημένες», λέει.

Ένας τρόπος να υπολογιστεί ποσοτικά το τι περιμένουν οι επενδυτές από κολοσσούς της τεχνολογίας, όπως η Apple και η Amazon.com, είναι να δεις πόσος χρόνος θα χρειαστεί για να φτάσουν τα κέρδη τους να είναι αντίστοιχα των σημερινών αποτιμήσεών τους. Για παράδειγμα, το τρέχον P/E του 36 για τον Nasdaq 100 συγκρίνεται με έναν 10ετή μέσο όρο της τάξης του 22. Αν υποτεθεί ότι οι τεχνολογικές μετοχές παραμείνουν στάσιμες, θα χρειάζονταν τρία χρόνια ετήσιας αύξησης κερδών περίπου 20% για να επανέλθουν στον μέσο όρο τα πολλαπλάσια. Σύμφωνα με αυτήν τη λογική, η αγορά, συνειδητά ή μη, κάνει κάτι περισσότερο από το να ετοιμάζεται απλά για μια βίαιη αλλά σύντομη οικονομική αναταραχή. Αντίθετα, η αξία της επαναπροσδιορίζεται καθώς ετοιμάζεται για μια πολύ διαφορετική πραγματικότητα – έναν κόσμο στον οποίο η επιθυμία περιορισμού της αλληλεπίδρασης μεταξύ των ανθρώπων συμπιέζει ανελέητα την παλιά οικονομία ενώ επιταχύνει την ανάδυση μιας ψηφιακής -και κυρίως αυτοματοποιημένης- νέας οικονομίας.

«Έχει αλλάξει ο τρόπος που ζούμε», δηλώνει ο Kim Forrest, διευθύνων σύμβουλος της Bokeh Capital Partners. Και προσθέτει: «Μαθαίνουμε πώς να λειτουργούμε σε αυτόν τον κόσμο όπου απαγορεύεται να αγγίζεις το οτιδήποτε και η τεχνολογία είναι ο πυρήνας που το επιτρέπει».

Τα σημάδια μιας πιο μόνιμης αλλαγής είναι παντού. Οι χρεοκοπίες αυξάνονται, αλλάζοντας το καταναλωτικό τοπίο. Έρευνα της CreditCards.com διαπίστωσε ότι πάνω από το 40% των ανθρώπων που προ πανδημίας ξόδευαν χρήματα σε εισιτήρια κινηματογράφου εκδηλώσεων πριν από την πανδημία, τώρα προγραμματίζουν να ξοδεύουν λιγότερα. Οι μισοί Αμερικανοί δεν θέλουν να πάνε σε μπαρ και πάνω από το 30% δεν δείχνει κανέναν ενθουσιασμό για αθλητικές διοργανώσεις ή ταινίες, σύμφωνα με πρόσφατη έρευνα των Bloomberg και Morning Consult.

Από την άλλη πλευρά, η Amazon είχε κέρδη ρεκόρ στο δεύτερο τρίμηνο. Τα προϊόντα της Apple συνεχίζουν να πουλάνε -iPhone, iPad και υπολογιστές Mac- σε άτομα που προσπαθούν να παραμείνουν συνδεδεμένα, με αποτέλεσμα η εταιρεία να σημειώνει ρεκόρ εσόδων στο τρίμηνο που έκλεισε τον Ιούνιο. Η Netflix πρόσθεσε 10,1 εκατομμύρια νέους συνδρομητές το τελευταίο τρίμηνο. Η Wayfair, η μετοχή της οποίας έχει ενισχυθεί κατά 1.000% από τα μέσα Μαρτίου, είδε τις πωλήσεις να αυξάνονται κατά 84% στα 4,3 δισεκατομμύρια δολάρια.

Οι συνήθειες που δημιουργούνται τώρα μπορεί να οδηγήσουν σε μόνιμες αλλαγές, υποστηρίζει ο Anat Admati, καθηγητής Χρηματοοικονομικών και Οικονομικών στο Στάνφορντ. «Αυτοί που οδηγούνται στην τηλεργασία αποκτούν νέες ρουτίνες. Το ερώτημα είναι, εάν έχουν την επιλογή καθώς το περιβάλλον γίνεται ασφαλέστερο, θα επιστρέψουν στα παλιά; Πιθανότατα, κάποιες από τις νέες συνήθειες θα μείνουν, μεταξύ άλλων επειδή ενδέχεται να λειτουργούν καλύτερα σε ορισμένες περιπτώσεις», εξηγεί. Και προσθέτει: «Τα οφέλη της ψηφιακής τεχνολογίας που επιτρέπουν την τηλεργασία φαίνονται όλο και πιο καθαρά και το ίδιο ισχύει και για τη διάρκεια που μπορεί να έχει η τεχνολογία αυτή».

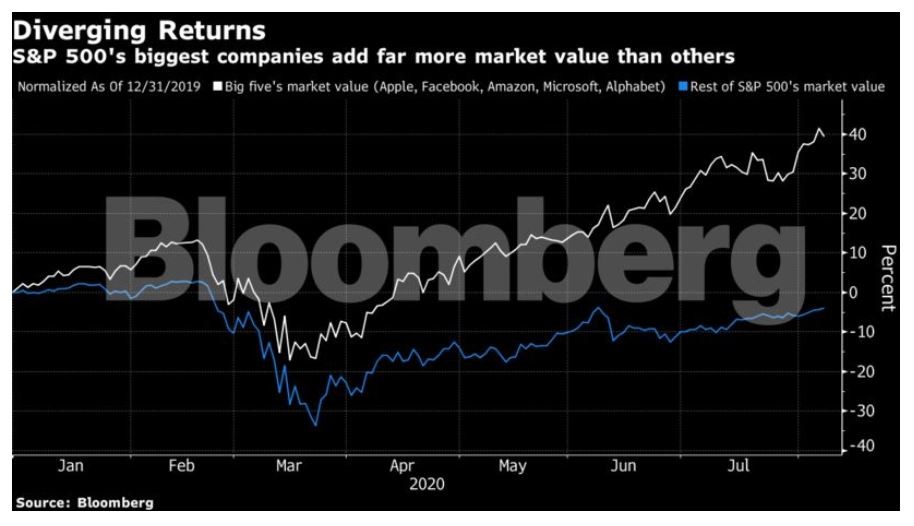

Τα τεχνολογικά μεγαθήρια αντιπροσωπεύουν τώρα το 28% του δείκτη S&P 500 και συνεισφέρουν σε αυτόν περισσότερο από ό,τι οι δύο επόμενοι κλάδοι (υγειονομική περίθαλψη και ελαστικές καταναλωτικές δαπάνες) μαζί. Οι πέντε μεγαλύτερες μετοχές έχουν κερδίσει όσο έχουν χάσει όλες οι άλλες φέτος, σύμφωνα με στοιχεία του Bloomberg. Η Apple πλησιάζει σε κεφαλαιοποίηση τα 2 τρισ. δολάρια.

Μια αύξηση κερδών της τάξης του 20% ετησίως έως το 2023 είναι πολύ μεγαλύτερη από ό,τι αναμένουν οι αναλυτές της Wall Street, οι οποίοι προβλέπουν μια αύξηση της τάξης του 6% ετησίως για τα κέρδη του Nasdaq 100 κατά τα επόμενα τρία με πέντε χρόνια. Πολλά μπορεί να εξαρτηθούν και από την αύξηση της ζήτησης για καταναλωτικά προϊόντα.

Στην τελευταία έρευνα που πραγματοποίησε η Morgan Stanley με τη συμμετοχή διευθυντών πληροφορικής και δημοσιεύτηκε τον περασμένο μήνα, οι προγραμματισμένες τεχνολογικές δαπάνες προβλέπεται να παρουσιάσουν πτώση ρεκόρ 4,4% φέτος. Αυτό σημαίνει, σύμφωνα με τον Mike Wilson, τον επικεφαλής στρατηγικής για την αμερικανική κεφαλαιαγορά, πως ένα μεγάλο μέρος της ανόδου που απόλαυσε ο κλάδος κατά τη διάρκεια του lockdown της πανδημίας οφειλόταν πιθανότατα στο γεγονός ότι εξαργύρωσε νωρίτερα ένα μέρος της ζήτησης που θα ερχόταν μελλοντικά και όχι τόσο σε μια βιώσιμη επιτάχυνση – κάτι που μπορεί να οδηγήσει σε ορισμένες περιπτώσεις στην επί τα χείρω αναθεώρηση των προοπτικών κερδοφορίας το δεύτερο εξάμηνο.

Ο Matt Stucky, διαχειριστής χαρτοφυλακίων στη Northwestern Mutual Wealth Management, θεωρεί ωστόσο ότι οι αλλαγές ήρθαν για να μείνουν. «Αν η τηλεργασία μείνει, πιθανότατα δεν υπάρχει κανένας λόγος να αλλάξουν τα πράγματα», λέει χαρακτηριστικά.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Η βασίλισσα Μάξιμα στον Στρατό της Ολλανδίας – Δείτε βίντεο από την εκπαίδευσή της

- CSG: Επεκτείνει το Διοικητικό Συμβούλιο και διορίζει Επικεφαλής Επενδυτικών Σχέσεων

- Φειδίας Παναγιώτου: Μετά την ευρωβουλή βάζει πλώρη για τις βουλευτικές εκλογές (βίντεο)

- Boeing-Airbus: Για παραγγελία-μαμούθ ετοιμάζεται ο μεγαλύτερος αερομεταφορέας της Σαουδικής Αραβίας

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.