ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Αν ο Chase Coleman δεν υπήρχε, το Χόλιγουντ σίγουρα θα τον είχε εφεύρει.

Γεννημένος στην αριστοκρατία της Νέας Υόρκης και έχοντας εκπαιδευτεί στα καλύτερα σχολεία, ο Charles Payson “Chase” Coleman III ήταν 25 ετών όταν ο θρύλος των hedge fund, Julian Robertson του έδωσε 25 εκατομμύρια δολάρια για να ξεκινήσει το δικό του fund.

Στα 29 του χρόνια, παντρεύτηκε τη Stephanie Anne Ercklenz, που είχε εμφανιστεί στο ντοκιμαντέρ “Born Rich”. Προικισμένος αθλητής, ήταν γνωστός για τα κύματα που “κυνηγούσε” με το σερφ του το πρωί κοντά στο αξίας 19 εκατ. δολαρίων σπίτι του στα Hamptons, πριν απογειωθεί με το ελικόπτερο για να πάει στο γραφείο του στο Μανχάταν. Έχει κάνει σερφ με τον παγκόσμιο πρωταθλητή Kelly Slater, επένδυσε με τον Snoop Dogg σε μια εταιρεία κάνναβης και είναι πολύ καλός παίκτης του γκολφ.

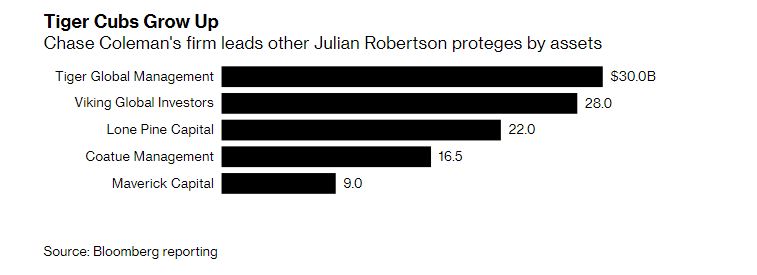

Σήμερα, στα 44, ο Coleman διαχειρίζεται το τεράστιο ποσό των 30 δισ. δολαρίων, μέσω της Tiger Global Management. Οι επενδύσεις σε εισηγμένες και ιδιωτικές εταιρείες τεχνολογίας τον βοήθησαν να συγκεντρώσει περιουσία ύψους 4,6 δισεκατομμυρίων δολαρίων, καθιστώντας τον το νεότερο χρηματοδότη μεταξύ των 500 πλουσιότερων ανθρώπων παγκοσμίως, σύμφωνα με τον Δείκτη Bloomberg Billionaires.

Είναι δύσκολο να κάνουμε κριτική σε ένα hedge fund που έχει σημειώσει άνοδο 25,5% τους πρώτους πέντε μήνες του τρέχοντος έτους, ή ένα ιδιωτικό αμοιβαίο κεφάλαιο που κέρδισε 5 δισ. δολάρια με μία μόνο επένδυση. Ωστόσο, δεν είναι όλα τέλεια.

“Δεν είναι εύκολο να διαχειριστείς ένα τόσο μεγάλο ποσό και κάθε μέρα είναι μία νέα πρόκληση”, τόνισε ο Coleman την περασμένη εβδομάδα σε ένα συνέδριο της Morgan Stanley. “Πρέπει να μελετήσεις προσεκτικά πως θα το πράξεις”, πρόσθεσε, “και αυτός είναι ο λόγος που έχω μοιράσει τις επενδύσεις σε δημόσιες και ιδιωτικές εταιρείες.”

Την ώρα που τα περιουσιακά στοιχεία καταγράφουν σημαντική άνοδο, οι βασικοί συνεργάτες αποχωρούν, τις περισσότερες φορές για να διαχειριστούν τα δικά τους κεφάλαια. Ο Feroz Dewan, ο οποίος παρακολουθούσε τις εισηγμένες εταιρείες, αποχώρησε το 2015, όπως και ο Caleb Watts, ο Andrew Bellas και ο Alexander Captain. Ο Lee Fixel, που έχει αναλάβει την επέκταση των δραστηριοτήτων της εταιρείας στην Ινδία και ήταν υπεύθυνος για μερικές από τις πιο προσοδοφόρες επενδύσεις της, αποχωρεί αυτό το μήνα μετά από 13 χρόνια.

Και βέβαια υπάρχουν και οι “φούσκες”.

“Τεράστια κεφάλαια έχουν εισέλθει στον χώρο της τεχνολογίας και αυτό θα μπορούσε να μειώσει τις αποδόσεις”, δήλωσε ο Mark Buntz, οικονομικός διευθυντής του William K. Warren Foundation, που έχει επενδύσει πάνω από δέκα χρόνια στις ιδιωτικές τοποθετήσεις της Tiger Global. “Αλλά περιμένω ότι η Tiger Global θα επιδείξει την ίδια πειθαρχία που επέδειξε στο παρελθόν και δεν πρόκειται απλά να βγει και να κυνηγήσει συμφωνίες”.

Όπως και ο Buntz, η πλειοψηφία των ιδρυμάτων που έχουν αναθέσει χρήματα στον Coleman είναι πεπεισμένα ότι μπορεί να ανταποκριθεί στις προκλήσεις. Δεν είναι τυχαίο άλλωστε ότι διαχειρίζεται σχεδόν 50% περισσότερα κεφάλαια από όσα διαχειρίστηκε ποτέ ο μέντορας του, Robertson.

Το hedge fund έχει εμφανίσει 20% ετήσιες αποδόσεις, μέσα σε μόλις δύο χρόνια. Μια επένδυση 1.000 δολαρίων που πραγματοποιήθηκε όταν ξεκίνησε το fund το Μάρτιο του 2001 ανήλθε σε πάνω από 26.000 δολάρια μέχρι τις 30 Απριλίου. Στο μεταξύ, η ετήσια απόδοση που έχει πετύχει για τα ιδιωτικά επενδυτικά κεφάλαια είναι 25%, ξεπερνώντας του περισσότερους ανταγωνιστές του.

Ο Coleman σπάνια μιλάει σε δημόσιες εκδηλώσεις και σπάνια φωτογραφίζεται. Το 2016, ο ίδιος και η σύζυγός του, Stephanie, αγόρασαν ένα διαμέρισμα στο Central Park αξίας 52 εκατομμυρίων δολαρίων. Πέρυσι, το ζευγάρι πραγματοποίησε ένα after party μεταμφιεσμένων μετά από την εκδήλωση Save Venice, όπου οι καλεσμένοι συμπεριλαμβανομένης της Paris Hilton, είχαν την ελευθερία να καταστρέψουν το προς ανακαίνιση διαμέρισμα τους, ανέφερε η εφημερίδα New York Post.

Η δημοσιοποίηση του συγκεκριμένου συμβάντος κάθε άλλο παρά χαροποίησε τον Coleman, ο οποίος μεγάλωσε στη βόρεια ακτή του Long Island, γιος ενός δικηγόρου και μίας διακοσμήτριας εσωτερικών χώρων. Απόγονος του Peter Stuyvesant, παρακολούθησε την ακαδημία Deerfield, την πανεπιστημιακή σχολή της ελίτ στη Μασαχουσέτη.

Ο Coleman εργάστηκε ως αναλυτής τεχνολογίας στην Tiger για λιγότερο από τέσσερα χρόνια πριν πάρει την επιταγή από τον Robertson. Το 2001, έγινε επίσημα Tiger Cub. Πρόκειται για έναν όρο που χρησιμοποιούν για τους “επίλεκτους” του Robertson που ξεκίνησαν τις δικές τους επιχειρήσεις, μια ομάδα που περιλαμβάνει επίσης τους Lee Ainslie και Andreas Halvorsen.

Κατά τη διάρκεια της χρηματοπιστωτικής κρίσης του 2008, το αμοιβαίο κεφάλαιο του Coleman έχασε ποσοστό 26%, και ακολούθησε την επόμενη χρονιά οριακό κέρδος 1%. Ο νεαρός επενδυτής ανασυντάχθηκε, υποσχόμενος να επιστρέψει στις τεχνολογικές του ρίζες του και να αποφύγει τις βιομηχανίες, τις οποίες μπορούν να επηρεάσουν οι πολιτικές εξελίξεις ή τα μακροοικονομικά γεγονότα.

Οι επενδυτές ισχυρίζονται ότι η επιτυχία του προέρχεται από τις εστιασμένες κινήσεις του, την αναζήτηση των κερδών και τη στρατηγική του stop loss που έμαθε από τον Robertson.

Από τις μεγαλύτερες επιτυχίες του στην Κίνα θεωρείται η επενδύση στις Ctrip.com International Ltd. και JD.com Inc.. Ξεκίνησε με μία επένδυση 200 εκατ. δολαρίων που έφτασε να αποφέρει καθαρά κέρδη 5 δισ. δολαρίων.

Η εταιρεία έχει επίσης ευημερήσει στην Ινδία. Το 2009, η Fixel προχώρησε σε μια επένδυση στην Flipkart, μια επιχείρηση ηλεκτρονικού εμπορίου που βοήθησε να αλλάξει η βιομηχανία του online λιανικού εμπορίου της χώρας. Πέρυσι η Walmart Inc. αγόρασε πλειοψηφικό μερίδιο, φέρνοντας για την ομάδα του Coleman κέρδη περίπου 3 δισεκατομμυρίων δολαρίων. Συνολικά, η κοινοπραξία της Tiger Global έχει πραγματοποιήσει περισσότερες από 250 επενδύσεις σε 30 χώρες

Καθώς τα περιουσιακά στοιχεία της έχουν αυξηθεί, η Tiger Global έχει εστιάσει σε συγκεκριμένες εταιρείες. Επτά μετοχές, συμπεριλαμβανομένων των JD.com, Microsoft Corp., Facebook Inc. και Amazon.com Inc., αποτελούσαν πάνω από το 50% των μακροπρόθεσμων τοποθετήσεων της σε μετοχές στις 31 Μαρτίου 2019, σύμφωνα με την κεφαλαιαγορά. Μάλιστα, τότε η επιχείρηση είχε στο χαρτοφυλάκιο της μετοχές αξίας άνω του 1 δισ. δολαρίων σε κάθε εισηγμένη.

Όσον αφορά το μέντορα του; “Έχω παρακολουθήσει την σταθερή του εξέλιξη τα τελευταία χρόνια, πρώτα στην Tiger και στη συνέχεια στη δική του προσπάθεια, με μεγάλη υπερηφάνεια”, δήλωσε ο Robertson. “Δεν με εκπλήσσει καθόλου ότι έχει γίνει ένα από τα πιο λαμπρά ονόματα στην αγορά των hedge funds.”

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΗΠΑ: Οι συμφωνίες απέλασης μεταναστών σε τρίτες χώρες κοστίζουν πολλά εκατομμύρια στους φορολογούμενους, λένε οι Δημοκρατικοί

- Ολοκληρώθηκε το αγροτικό συλλαλητήριο της ΠΕΜ στο Σύνταγμα

- Τραμπ: Η Ρωσία θέλει να καταλήξει σε συμφωνία, ο Ζελένσκι πρέπει να βιαστεί

- Βρετανία: Στη φυλακή τζιχαντιστές που ετοίμαζαν μακελειό στην εβραϊκή κοινότητα στο Μάντσεστερ

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.