ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οκτώ χρόνια μετά από τον «κίτρινο πυρετό» που είχε προκαλέσει η κορύφωση του ενδιαφέροντος για χρυσές λίρες, η ζήτηση κάνει πλέον στροφές στον πάτο του βαρελιού.

Σε αντίθεση με το ιδιαίτερα «θερμό» παρελθόν, οι Έλληνες έχουν τώρα γυρίσει την πλάτη στον «βασιλιά» των μετάλλων. Με συνέπεια οι λίρες να μην συγκινούν πια, ούτε ως «ασφαλές καταφύγιο», αλλά ούτε και ως εναλλακτική, επενδυτική λύση.

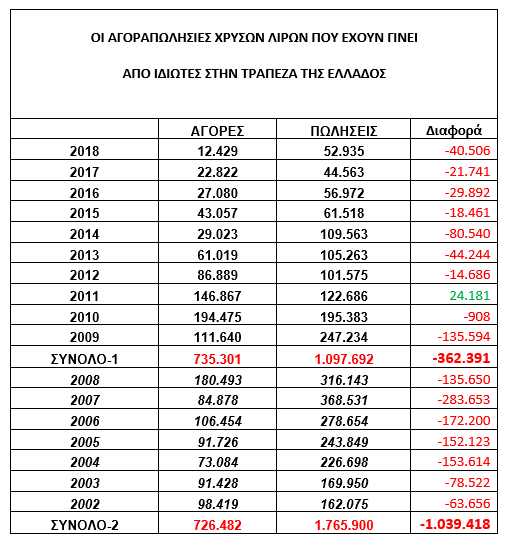

Όπως προκύπτει από τα στοιχεία της Τραπέζης της Ελλάδος, το 2010 ήταν η χρονιά του μεγάλου ρεκόρ. Καθώς οι ιδιώτες Έλληνες αγόρασαν 194.475 χρυσές λίρες από τα «γκισέ» της κεντρικής τράπεζας της χώρας. Το συνολικό βάρος των οποίων ήταν περίπου 1.500 κιλά, με το κόστος κτήσης τους να κινείται στα επίπεδα των 50 εκατ. ευρώ. Οι αγορές αυτές, από πλευράς όγκου, είναι οι μεγαλύτερες που έγιναν από την αρχή του 2002, όταν και το κοινό ευρωπαϊκό νόμισμα, αντικατέστησε την κυκλοφορία της δραχμής.

Το 2010 ήταν η χρονιά που η Ελλάδα μπήκε (επί κυβερνήσεως Γιώργου Παπανδρέου) στο «ζυγό» των μνημονίων, ενώ ο συνδυασμός των σκληρών οικονομικών μέτρων και της ύφεσης είχαν αρχίσει να προκαλούν τον «μέγα θυμό» κατά του πολιτικού κόσμου, σε ευρύτερα στρώματα της κοινωνίας. Άλλωστε τότε ήταν που ακούστηκε για πρώτη φορά από διαδηλωτές που «πολιόρκησαν» το εθνικό κοινοβούλιο, το σύνθημα «να καεί, να καεί το μπου…. η Βουλή». Εκείνη την περίοδο βέβαια, η τιμή του χρυσού βρισκόταν σε ανοδικό «ράλι» γεγονός, που μαζί με όλα τα άλλα συνετέλεσε στην εκρηκτική άνοδο του αγοραστικού ενδιαφέροντος.

Ισχυρή ζήτηση για χρυσές λίρες υπήρξε και για τα αμέσως επόμενα δύο-τρία χρόνια, στη διάρκεια των οποίων κλιμακώθηκαν οι φόβοι για έξοδο της χώρας από το ευρώ. Παρά ταύτα, οι αγορές που έγιναν ήταν αισθητά λιγότερες από εκείνες του 2010.

Οι λιγότερες αγορές από τότε που ήρθε το ευρώ

Η ριζική διαφοροποίηση στις επιλογές των Ελλήνων αποτυπώθηκε πολύ πιο έντονα στη διάρκεια της περσινής χρονιάς. ‘Όταν και οι λίρες που αγόρασαν από την Τράπεζα της Ελλάδος, ήταν 12.429 «κομμάτια» όλα κι όλα. Με το εκτιμώμενο κόστος τους να υπολογίζεται στα περίπου 3,7 εκατ. ευρώ. Η αναιμική αυτή ζήτηση, αποτελεί αρνητικό ρεκόρ 17ετίας. Από τότε δηλαδή που το ευρώ έγινε το επίσημο νόμισμα της χώρας…

Σε σύγκριση με την προ οκταετίας κορύφωση του αγοραστικού ενδιαφέροντος, καταγράφεται τώρα κάμψη της τάξεως του 93,6%… Τα στοιχεία βεβαίως, αφορούν μόνο τα πεπραγμένα στην Τράπεζα της Ελλάδος. Δεν περιλαμβάνουν δηλαδή τη δραστηριότητα που αναπτύσσει στην συγκεκριμένη αγορά η τράπεζα Πειραιώς. Ούτε και αυτήν των λογής-λογής εμπόρων του χρυσού. Έτσι κι αλλιώς όμως, η κυρίαρχη τάση είναι αυτή που καταγράφει η Τ.τ.Ε , όπως αναφέρουν πηγές που γνωρίζουν καλά την ελληνική αγορά του χρυσού.

Το μεγάλο «ξεφούσκωμα» της ζήτησης, έχει φυσικά τους δικούς του λόγους. Ο πρώτος, αφορά τη σοβαρή απομείωση που έχει επέλθει στα ρίσκα. Της χώρας, της παραμονής στο ευρώ, αλλά και της ευστάθειας των τραπεζών. Είναι άλλωστε κοινό μυστικό ότι ο χρυσός λειτουργεί σαν ισχυρός μαγνήτης, σε περιόδους αναταραχής και αβεβαιότητας. Αντιθέτως, όταν οι καταστάσεις είναι πιο ομαλές, η λάμψη του «βασιλιά» των μετάλλων, ξεθωριάζει.

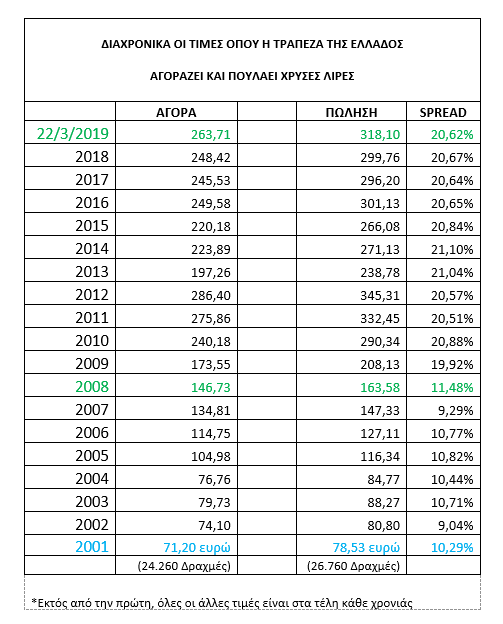

Το μεγάλο «αγκάθι» της τιμολόγησης

Η τιμολόγηση των χρυσών λιρών, είναι επίσης ένας ακόμη λόγος της αγοραστικής απραξίας. Το τοκογλυφικού χαρακτήρα Spread (διαφορά τιμών ανάμεσα σε πώληση και αγορά) το οποίο έχει επιβάλλει η Τράπεζα της Ελλάδος, λειτουργεί καταφανώς αρνητικά για όσους βλέπουν τις λίρες ως επένδυση. Ειδικά στη σημερινή συγκυρία, όπου με βάση το τελευταίο δελτίο τιμών της περασμένης Παρασκευής, η Τ.τ.Ε πουλάει τη χρυσή λίρα στα 318,10 ευρώ, την οποία όμως την αγοράζει έναντι 263,71 ευρώ. Είναι ενδεικτικό ότι την ημέρα εκείνη θα μπορούσε κάποιος να προμηθευτεί μια χρυσή λίρα μέσω της ιστοσελίδας του Βρετανικού Νομισματικού Μουσείου, σε τιμή κατά 18 ευρώ πιο κάτω από εκείνη στην οποία την πουλούσε η Τράπεζα της Ελλάδος…

Αν λοιπόν πάρει τώρα λίρες από την Τ.τ.Ε, τότε για να αρχίσει να έχει κέρδος θα πρέπει να την αγοράζει η κεντρική τράπεζα όχι στα τρέχοντα επίπεδα των 263,71 ευρώ τη μία, αλλά στα 318,10. Για να συμβεί αυτό, ο χρυσός θα πρέπει να κάνει ένα ανοδικό άλμα της τάξεως του 20,6% και η τιμή του να σημειώσει νέο ιστορικό ρεκόρ με όρους ευρώ… Να πάει δηλαδή πάνω από τα 1.378 ευρώ ανά ουγκιά, όπου είχε βρεθεί στις 28 Σεπτεμβρίου του 2012. Μέρα κατά την οποία η Τ.τ.Ε αγόραζε τη λίρα από το κοινό, στα 312,6 ευρώ και την πουλούσε στα 377,62 ευρώ.

Η αλληλουχία όλων αυτών των δεδομένων κάθε άλλο παρά μπορεί να τροφοδοτήσει τη ζήτηση. Τουλάχιστον από εκείνους που δεν βλέπουν μια τόσο γρήγορη ανατίμηση του πολύτιμου μετάλλου, με όρους κοινού ευρωπαϊκού νομίσματος. Ειδικά μάλιστα, όταν υπάρχουν αρκετές άλλες επενδύσεις, ικανές να δώσουν μεγαλύτερες αποδόσεις από εκείνες της λίρας, σε μεσοπρόθεσμο χρονικό ορίζοντα.

Πέραν τούτων, ένας ακόμη λόγος που έχει οδηγήσει στο ναδίρ τη ζήτηση για λίρες είναι και ο δραστικός περιορισμός των αποταμιευτικών πόρων, για τη συντριπτική πλειονότητα των Ελλήνων. Μετά από 10 χρόνια κρίσης, εκείνοι που ενδιαφέρονται και μπορούν να αγοράσουν λίρες είναι πολλοί λιγότεροι από εκείνους που πουλάνε. Προκειμένου, κατά κανόνα, να κλείσουν τις κάθε είδους οικονομικές «τρύπες» στους προσωπικούς και οικογενειακούς τους «ισολογισμούς».

«Καθαροί» πωλητές με 1,4 εκατ. «κομμάτια»

Από το 2009 που ξεκίνησε η κρίση, μέχρι και το 2018 οι Έλληνες πούλησαν 1.097.692 χρυσές λίρες στην Τράπεζα της Ελλάδος. Δηλαδή 362.391 περισσότερα» κομμάτια» από εκείνα που αγόρασαν στο ίδιο διάστημα (735.301). Οι Έλληνες ήταν επίσης «καθαροί» πωλητές» και στα προηγούμενα χρόνια του ευρώ, αφού από το 2002 έως και το 2008 πούλησαν 1.039.418 περισσότερες λίρες, σε σχέση με αυτές που αγόρασαν. Όπως προκύπτει, επι εποχής του ευρώ, το απόθεμα των Ελλήνων σε χρυσές λίρες έχουν μειωθεί κατά 1,4 εκατ. εκατ. «κομμάτια». Αν μαζί με την Τράπεζα της Ελλάδος, προστεθούν και οι εκποιήσεις που έχουν γίνει στα ενεχυροδανειστήρια, τότε ο «καθαρός» αριθμός των πωλήσεων μπορεί να είναι υπερδιπλάσιος…

Στην περίπτωση που κάποιος είχε αγοράσει χρυσές λίρες στα τέλη του 2008 και τις πουλούσε τώρα στην Τ.τ.Ε θα είχε κέρδη 61,2%. Κάτι αρκετά αποδοτικό εν μέσω της πολύχρονης ύφεσης που γνώρισε η χώρα. Αν είχε κάνει την ίδια κίνηση ένα χρόνο αργότερα (τέλη του 2009) τότε η απόδοση πέφτει στο 26,7% καθώς ένα τμήμα των δυνητικών κερδών ψαλλιδίζεται από την αύξηση του Spread.

Σε όλα τα χρόνια του ευρώ, η τιμή της χρυσής λίρας όπου αγοράζει η Τράπεζα της Ελλάδος έχει αυξηθεί κατά 270,4%, ενώ η τιμή στην οποία γίνονται οι πωλήσεις από την κεντρική τράπεζα έχουν ενισχυθεί κατά 305%, καθώς διπλασιάστηκε το επιβαλλόμενο spread…

Αργά χθες το απόγευμα, ο χρυσός έκανε πράξεις στην προθεσμιακή αγορά στα 1.318,7 δολάρια ανά ουγκιά (ή 1.164,87 ευρώ).

Με βάση το αμερικανικό νόμισμα, το ιστορικό ρεκόρ για το πολύτιμο μέταλλο έγινε στις 6 Σεπτεμβρίου του 2011, όταν και έφτασε στα 1.923,9 δολάρια ανά ουγκιά. Από τα οποία βρίσκεται τώρα 31,5% χαμηλότερα. Με όρους ευρώ, ο χρυσός βρίσκεται 15,5% πιο κάτω από τη δική του κορυφή. Για τις διαφορές στις επιδόσεις, το καθοριστικό στοιχείο είναι οι μεταβολές στις συναλλακτικές ισοτιμίες των δύο νομισμάτων.

Στο διάστημα του τελευταίου 6μηνου η δολαριακή αποτίμηση του χρυσού έχει ενισχυθεί σε ποσοστό 9,6%, ενώ η τιμή του σε ευρώ είναι 13,9% πιο πάνω.

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.