ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Κορυφαία ονόματα της διεθνούς επενδυτικής κοινότητας έχουν τοποθετηθεί στο ελληνικό χρηματιστήριο και μία νέα γενιά επενδυτών περισσότερο «ποιοτικών» και μακροπρόσθεσμων, δημιουργείται για τα ελληνικά assets, μετά την ανάκτηση της επενδυτικής βαθμίδας.

Η «δίψα» των διεθνών επενδυτών για τα ελληνικά assets αυξάνεται κατακόρυφα μετά και την ανάκτηση της επενδυτικής βαθμίδας. Γεγονός που αποτυπώνεται στις μεγάλες προσφορές για ελληνικά assets, που προσέγγισαν τα 120 δισ. ευρώ, μέσα στο 2024.

Σύμφωνα με στοιχεία της Τράπεζας της Ελλάδος η επενδυτική βαθμίδα έχει οδηγήσει σε αύξηση των επενδυτικών θέσεων σε ελληνικές μετοχές κατά 11 δισ. και κατά 5,5 δισ. σε ελληνικά ομόλογα την τελευταία διετία.

Θα πρέπει να σημειώσουμε και τις εισροές ύψους 5 δισ. ευρώ (2,9 δισ. σε μετοχές και 2,1 δισ. σε ομόλογα), σύμφωνα με την ΤτΕ πριν την αναβάθμιση της ελληνικής οικονομίας, από το δ΄3μηνο του 2022 έως και το γ’ 3μηνο του 2023.

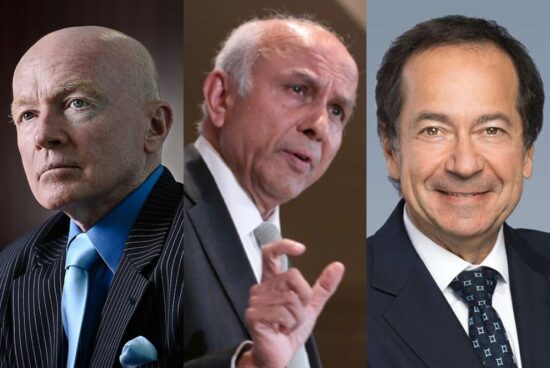

Η αύξηση του μεριδίου της UniCredit στην Alpha Bank στο 20% ενδέχεται να ανοίξει τον δρόμο για συμμετοχή και άλλων ξένων στρατηγικών επενδυτών με επίκεντρο τις τράπεζες και όχι μόνο. Υπενθυμίζεται ότι ο Fairfax Financial Group του Πρεμ Γουάτσα διατηρεί ποσοστό 32,89% στη Eurobank, ενώ ο John Paulson κατέχει 14% στην Πειραιώς. Την ίδια ώρα ένα deal μεταξύ της ΕΧΑΕ και της Euronext αναμένεται να αυξήσει τους διεθνείς «παίκτες» στην ελληνική χρηματιστηριακή αγορά.

Οι τολμηροί

Ακόμη και μέσα στην κρίση, υπήρξαν οι τολμηροί που είδαν ευκαιρίες στην ελληνική χρηματιστηριακή αγορά. Πρώτος και καλύτερος ο μεγαλοεπενδυτής John Paulson, ο οποίος το 2013 άρχισε να επενδύει σε ελληνικές τράπεζες, προεξοφλώντας ότι αργά ή γρήγορα η Ελλάδα θα γύριζε σελίδα, και το 2010 είχε «ποντάρει» στην χρεοκοπία της Ελλάδος, αλλά έχασε. Την ίδια περίοδο στην Ελλάδα βρισκόταν και ο Μαρκ Μόμπιους της Τέμπλετον, ο διαχειριστής του μεγαλύτερου μακροπρόθεσμου ενεργητικού αμοιβαίων κεφαλαίων για τις αναδυόμενες αγορές, ύψους 815 δισ. δολ. για αγορές ελληνικών μετοχών, δηλώνοντας ότι ήταν η καλύτερη στιγμή για επενδύσεις στην Ελλάδα. Ο αποκαλούμενος και «γκουρού» των αναδυομένων αγορών ήταν εδώ και το 1987 και η τότε Σοφοκλέους πέτυχε τη δεύτερη καλύτερη απόδοση παγκοσμίως.

Προσφάτως το Bloomberg, σε μία αναφορά του για το πώς η «Ελλάδα μετέτρεψε τη κρίση χρέους σε μία ιστορία επιτυχίας», μας θύμισε την πίστη του καναδού μεγαλοεπενδυτή Πρεμ Γουάτσα (αποκαλούμενος ως και «Γουόρεν Μπάφετ του Καναδά» )στην Ελλάδα, ο οποίος εν μέσω της κρίση του 2015 , τότε που η χώρα μας ήταν « αποδιοπομπαίο τράγο», όχι μόνο δεν ρευστοποίησε, αλλά αύξησε τις θέσεις του στα ελληνικά assets. Δέκα χρόνια αργότερα, ο Γουάτσα έχει υπερδιπλασιάσει τα χρήματά του.

Οι επενδύσεις της Fairfax σε ελληνικές εταιρείες αντικατοπτρίζουν αυτή την αποκατάσταση. Το μεγαλύτερο στοίχημά της ήταν η Eurobank, , ενώ η εταιρεία έχει επίσης αποκτήσει συμμετοχές στη Metlen Energy & Metals SA, την ασφαλιστική εταιρεία Eurolife και την εταιρεία ακινήτων Grivalia Properties. Συνολικά, οι επενδύσεις ύψους περίπου 2,2 δισ. ευρώ αποτιμώνται σήμερα σε 5 δισ.ευρώ.

Από τότε, την περίοδο της κρίσης έχουν έλθει τα «πάνω-κάτω» . Η Ελλάδα έχει ανακτήσει την επενδυτική βαθμίδα και την εμπιστοσύνη των αγορών, τα δημοσιονομικά είναι σε καλό δρόμο, οι ρυθμοί ανάπτυξης είναι πολλαπλάσιοι αυτών της Ε.Ε και οι τράπεζες έχει αλλάξει…βιβλίο.

Κορυφαία ονόματα της διεθνούς επενδυτικής κοινότητας έσπευσαν να τοποθετηθούν στα placements της Εθνικής, της Πειραιώς, στο IPO του Διεθνούς Αερολιμένα Αθηνών, καθώς και σε placements μεγάλων εισηγμένων, όπως της Metlen, της Jumbo και της ΓΕΚ ΤΕΡΝΑ.

Στα placements της Εθνικής και της Πειραιώς μετείχαν μεγάλοι επενδυτικοί οίκοι όπως οι Fidelity, Capital Group, Blackrock, Lazard, Norges, Allianz, Wellington, GIC (το sovereign fund της Σιγκαπούρης), το ολλανδικό Romerco και το αμερικανικό IRWS. Helikon Investments, GIC και Fiera Capital.

Το κρατικό επενδυτικό ταμείο της Νορβηγίας που έχει δύναμη πυρός περίπου 1,7 τρισ. δολάρια, στο τέλος του 2024, σύμφωνα με επίσημα στοιχεία, ήταν επενδεδυμένο σε 40 εισηγμένες στο Χρηματιστήριο Αθηνών και έχει επενδύσει περί τα 710 εκατ. ευρώ.

Σύμφωνα με τα τελευταία στοιχεία της ΕΧΑΕ οι μεγαλύτερες εισηγμένες εταιρείες, στις μεγάλοι ξένοι επενδυτές κατέχουν πάνω από το 5% του μετοχικού κεφαλαίου, είναι οι εξής:

-ΕΘΝΙΚΗ: THE CAPITAL GROUP COMPANIES, INC. (5,06%), PRINCIPAL FINANCIAL GROUP (5,03%)

-ALPHA BANK: UNICREDIT S.P.A. (20,48%)

-EUROBANK: FAIRFAX FINANCIAL GROUP (32,89%), THE CAPITAL GROUP COMPANIES, INC. (5,14%), HELIKON INVESTMENTS LTD (5,08%)

-ΠΕΙΡΑΙΩΣ: JOHN PAULSON (13,62%)

-JUMBO: FMR LLC (9,99%), NEW WORLD FUND INC (5,03%)

-LAMDA: BREVAN HOWARD CAPITAL MANAGEMENT LTD (8,62%)

-METLEN: FAIRFAX FINANCIAL HOLDINGS LTD (8,34%)

-ΤΙΤΑΝ: FMR LLC (6,17%)

-ΓΕΚ ΤΕΡΝΑ: MARBLE BAR ASSET MANAGEMENT LLP(6,34%)

-ΣΑΡΑΝΤΗΣ: FMR LLC (10,47%)

-ΔΕΗ: CVC CAPITAL PARTNERS PLC (10,34%)

-ΔΑΑ: AVIALLIANCE GMBH (50,00%)

-ΕΥΔΑΠ: JOHN PAULSON (9,99%)

-ΕΛΛΑΚΤΩΡ: REGGEBORGH INVEST B.V. (52,64%), ATLAS NV (9,80%)

-ΕΧΑΕ: SMALLCAP WORLD FUND (5,09%)

-INTRALOT: SOOHYUNG KIM (33,34%)

-ΟΛΠ: COSCO (67,00%), HELIKON INVESTMENTS LTD (5,38%)

-ΟΤΕ: DEUTSCHE TELEKOM AG (50,86%)

-AKTOR: ΒLUE SILK (CY) LTD (15,60%)

Κορυφαία ονόματα της διεθνούς επενδυτικής κοινότητας έχουν τοποθετηθεί στο ελληνικό χρηματιστήριο και μία νέα γενιά επενδυτών περισσότερο «ποιοτικών» και μακροπρόσθεσμων, δημιουργείται για τα ελληνικά assets, μετά την ανάκτηση της επενδυτικής βαθμίδας.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Δωρεά για τους γιατρούς στα νησιά από τον Στ. Χατζηιωάννου: Το παρασκήνιο, πώς ο Ά. Γεωργιάδης «κλείδωσε» τη συμφωνία

- Πόλεμος στη Μέση Ανατολή: Επιπτώσεις και Στρατηγικές Επιλογές για την Ελλάδα

- Η… μίρλα για την Κύπρο, οι πύραυλοι AMRAAM για τις «Οχιές», τα ραντεβού του Πιέρ, η μάζωξη στο Αρσάκειο και τα γενέθλια του ΚΜ

- Τράπεζα Κύπρου: Εξαγορές σε 3 κλάδους, προανήγγειλε ο Πανίκος Νικολάου

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.