ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η καλύτερη χρήση των εισηγμένων εταιριών μετά το 2009 ήταν το 2017, όπως αναφέρει η ΒΕΤΑ Χρηματιστηριακή, αναλύοντας τα αποτελέσματα 12μήνου των εισηγμένων. Σύμφωνα με τα στοιχεία της ΒΕΤΑ οι εισηγμένες κατέγραψαν αύξηση του κύκλου εργασιών κατά 8,6% και των κερδών μετά από φόρους και δικαιώματα μειοψηφίας κατά 151,9%.

Η χρηματιστηριακή κάνει λόγο για ουσιώδεις βελτιώσεις σε όλα τα μέτωπα, επισημαίνοντας πως:

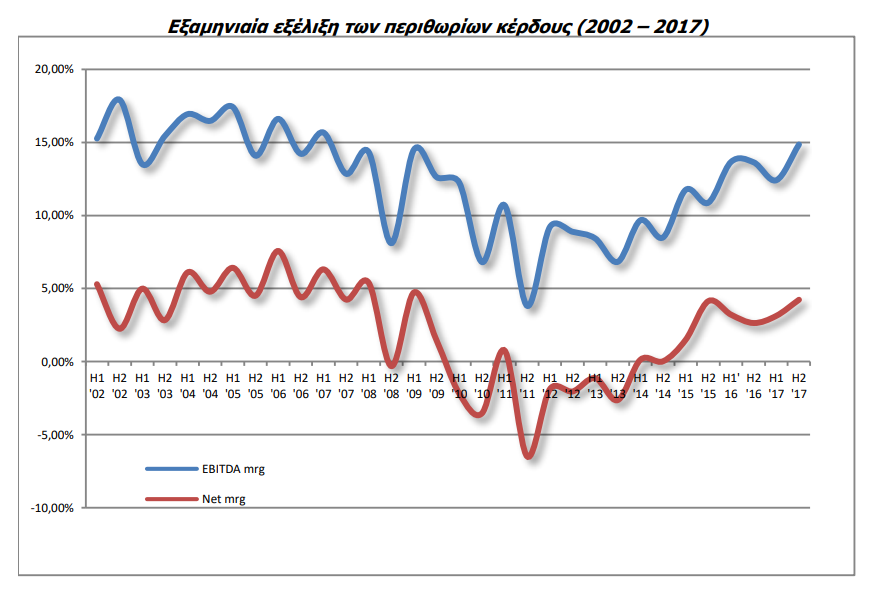

– το λειτουργικό περιθώριο διαμορφώθηκε στα προ κρίσης επίπεδα, με την εικόνα να είναι καλύτερη χωρίς τα διυλιστήρια

– Καταγράφεται εσωστρέφεια στα τραπεζικά αποτελέσματα, προτεραιότητα – στόχοι είναι ο SSM, το IFRS 9 και τα τεστ αντοχής

– 28 Εταιρίες κατέγραψαν ρεκόρ κερδοφορίας όλων των εποχών, ενώ τα μερίσματα είναι αυξημένα κατά 9%.

Ειδικότερα, με βάση τους ισολογισμούς που δημοσίευσαν 180 εισηγμένες στο Χρηματιστήριο Αθηνών εταιρείες, τους οποίους επεξεργάστηκε το τμήμα ανάλυσης της BETA ΑΧΕΠΕΥ, ο κύκλος εργασιών έφτασε στα 66,42 δισ. ευρώ (ενισχυμένος όπως προαναφέρθηκε κατά 8,6%), με τα λειτουργικά κέρδη να ενισχύονται κατά 7,7% στα 9 δισ. ευρώ. Τα κέρδη μετά από φόρους και δικαιώματα μειοψηφίας έφτασαν στα 2,87 δισ. ευρώ (με άνοδο 151,9%), ενώ η καθαρή θέση των εταιρειών εμφανίζεται ενισχυμένη κατά 1,9%.

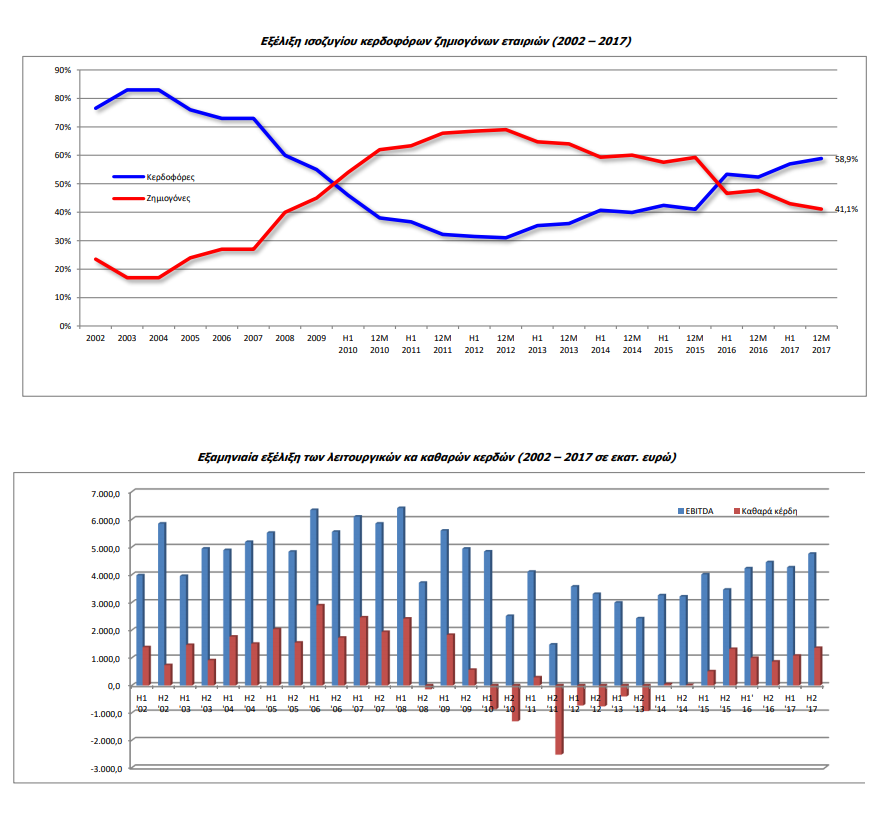

Από το σύνολο των 180 εισηγμένων που δημοσίευσαν ισολογισμούς, οι 106 ήταν κερδοφόρες. Συγκεκριμένα, οι 57 κατέγραψαν αύξηση των κερδών τους, 29 μείωση, ενώ 20 επέστρεψαν σε κέρδη. Από τις υπόλοιπες 74 που κατέστησαν ζημιογόνες οι 25 εμφάνισαν ενίσχυση των ζημιών, 38 μείωση, ενώ 11 επέστρεψαν σε ζημιές.

Όπως υπογραμμίζει ο υπεύθυνος Τμήματος Ανάλυσης της BETA Χρηματιστηριακή, Μάνος Χατζηδάκης, το 2017 ήταν μια ουσιαστική θετική χρήση για τις εισηγμένες εταιρίες. Παρά τις δυσκολίες της εσωτερικής αγοράς (ρευστότητα, ζήτηση, ανταγωνισμός) η τελική γραμμή διαμορφώθηκε στα 2,87 δισ. ευρώ αυξημένη κατά 152%. Αν εξαιρεθούν οι τράπεζες, οι οποίες έχουν την ισχυρή επίδραση των κερδών της Τράπεζας της Ελλάδος που αποτελεί από μόνη της μια ειδική περίπτωση, η τελική γραμμή διαμορφώνεται στα 2,43 δισ. ευρώ, 28,5% υψηλότερα σε σχέση με το 2016. Από τα 2,4 δισ. ευρώ οι εισηγμένες εταιρίες “μοιράζουν” 1,37 δισ. ευρώ (+9% σε σχέση με το 2016) στους μετόχους τους με την μορφή μερισμάτων και επιστροφών κεφαλαίου, κάτι παραπάνω από τα μισά κέρδη του συνόλου.

Η επίδοση των εισηγμένων υποστηρίχθηκε από την αύξηση του ΑΕΠ, όπως μεταφράστηκε στην εγχώρια ζήτηση, τα εξαιρετικά αποτελέσματα του κλάδου διύλισης, την εξωστρέφεια των εξαγωγικών εταιριών και την δουλειά που είχε γίνει στο πρόσφατο παρελθόν σε θέματα αναδιάρθρωσης και αναδιοργάνωσης κόστους που φαίνεται να αποδίδουν καρπούς. Ο τουρισμός είχε ευρεία συμμετοχή στο αποτέλεσμα επηρεάζοντας έμμεσα ή άμεσα το οικονομικό σύστημα φέρνοντας καλύτερα περιθώρια και ρευστότητα στους ισολογισμούς των εταιριών, επισημαίνει ο κ. Χατζηδάκης.

Ο τζίρος των εισηγμένων εταιριών στο σύνολο της χρήσης διαμορφώθηκε σε 66,4 δισ. ευρώ (+8,6%) με τον κλάδο διύλισης και τα πρατήρια να συνεχίζουν να έχουν δεσπόζουσα θέση πραγματοποιώντας το 27% του συνολικού τζίρου. Το β’ εξάμηνο της χρονιάς διαμορφώθηκε στα 32,04 δισ. ευρώ,παρουσίασε μείωση κατά 1,9% ή σε απόλυτα νούμερα 626 εκατ. ευρώ.

Βασικοί αρωγοί στην αύξηση της επίδοσης της δραστηριότητας ήταν ο κλάδος διύλισης (+20%), κλάδοι που βοηθήθηκαν από τον τουρισμό (Ενοικιάσεις μεταφορικών μέσων +28%), Ξενοδοχεία (+25%), Μεταφορές (+9%) ενώ θετική ήταν και η εικόνα των εταιριών διαχείρισης περιουσίας (+17%) κυρίως λόγω της αύξησης των θέσεων σε ακίνητα με εισόδημα.Στον αντίποδα μειώσεις στην δραστηριότητα παρατηρούνται στις εταιρίες του κλάδου πληροφορικής (-8%), Ιχθυοτροφεία (-3%), Ηλεκτρικής ενέργειας (-1%) και στις τηλεπικοινωνίες (-2%).Στα αξιοσημείωτα η αύξηση της δραστηριότητας του κλάδου ενδυμασίας (+10%) και η σταθερότητα της δραστηριότητας του κλάδου κατασκευών (+1%), κλάδοι ιδιαίτερα ταλαιπωρημένοι τα τελευταία χρόνια από τον ανταγωνισμό και την χρηματοοικονομική εικόνα των ισολογισμών τους.

Σε επίπεδο λειτουργικών αποτελεσμάτων οι εισηγμένες μετά από ένα άνευρο πρώτο εξάμηνο (1%) πάτησαν γκάζι αυξάνοντας σε επίπεδο χρήσης τα κέρδη τους κατά 7,7%. Συνολικά οι 180 εισηγμένες έσπασαν οριακά το φράγμα των 9 δις ευρώ με την διύλιση να έχει εδώ τον πρώτο λόγο καθώς συνεισφέρει το 16% του συνόλου. Χωρίς την συνεισφορά των εταιριών του κλάδου η αύξηση στα λειτουργικά αποτελέσματα θα ήταν 8,6% το οποίο δείχνει ότι οι εταιρίες ανέκαμψαν ισχυρότερα στο δεύτερο μισό της χρήσης υποστηρίζοντας μαζικότερα το τελικό αποτέλεσμα. Ο κλάδος ακινήτων βρίσκεται στις κορυφαίες θέσεις των επιδόσεων βοηθούμενος και από την επίδραση των θετικών επανεκτιμήσεων των ακινήτων (+68%), ο κλάδος συμμετοχών ακολουθεί (στο +26%) με μικρότερη δυναμική από το α’ εξάμηνο (+38%) και με βασικούς εκφραστές λόγω ειδικού βάρους τον όμιλο Μυτιληναίου (+37%) και την Βιοχάλκο (+31%).

Το λειτουργικό περιθώριο μειώθηκε κατά 12 μονάδες βάσης στο ικανοποιητικό 13,59% ενώ εάν εξαιρεθεί από τα λειτουργικά αποτελέσματα ο κλάδος διύλισης το περιθώριο αυξάνεται κατά 53 μονάδες βάσης στο 15,54% έναντι του προσαρμοσμένου 15,01% επίδοση που πηγαίνει τις εισηγμένες στα προ κρίσης λειτουργικά περιθώρια κέρδους.

Κατεβαίνοντας στην τελική γραμμή η εικόνα βελτιώνεται καθώς από τα 1.14 δισ. ευρώ περίπου του 2016 η καθαρή κερδοφορία διαμορφώνεται στα 2,87 δις ευρώ. Οι χρηματοοικονομικές εταιρίες είχαν θετική συνεισφορά στο σύνολο (437,79 εκατ. ευρώ) μετά από πολλές περιόδους διακυμάνσεων. Εξαιρουμένων των σχετικών κλάδων (Τράπεζες, Επενδυτικές, Ασφάλειες) η αύξηση της κερδοφορίας των εμποροβιομηχανικών εταιριών βρίσκεται στο +28,5% (όσο και στο εξάμηνο) ή στα 2,44δις ευρώ. Το καθαρό περιθώριο κέρδους έχει βελτιωθεί κατά 57 μονάδες βάσης στο 3,67% έναντι 3,10%το 2016 και ακόμα περισσότερο χωρίς των κλάδο διυλιστηρίων (80 μονάδες βάσης στο2,82% έναντι 3,62%). Η εξήγηση πίσω από αυτή την ασύμμετρη εικόνα λειτουργικού και καθαρού περιθωρίου έχει να κάνει και με την επίδραση έκτακτων θετικών αποτελεσμάτων που σχετίζονται με τις αναδιαρθρώσεις (διαγραφές) δανείων του 2016 και του 2017, την πώληση συμμετοχών και την μείωση του χρηματοοικονομικού κόστους έναντι κυρίως αυξημένων επισφαλών προβλέψεων που σχετίζονται με την υπόθεση της Μαρινόπουλος και οι οποίες είχαν καταχωρηθεί στις περισσότερες εισηγμένες στο α’ εξάμηνο του 2016.

Τράπεζες

Για τις ελληνικές τράπεζες η κερδοφορία δεν ήταν προτεραιότητα στην περυσινή χρήση. Το δύσκολο σύστημα με τους πολλούς αγνώστους και την μία και μοναδική λύση περνάει μέσα από την μείωση των επισφαλών ανοιγμάτων (NPEs) στα οποία οι τράπεζες ξεκινούν κάθε νέο τρίμηνο με στόχο να πιάσουν τον… στόχο του επόπτη (SSM). Επομένως, ναι μεν οι ελληνικές τράπεζες δεν εμφανίζουν –ακόμα- τα κέρδη που έχουν υποσχεθεί, προστατεύουν ωστόσο τα κεφάλαια τους όσο οι διαγραφές δανείων επιτρέπουν να επιτυγχάνονται οι τριμηνιαίοι εποπτικοί στόχοι των μη εξυπηρετούμενων εκθέσεων. Επιπλέον στο τέλος της περυσινής χρονιάς οι τράπεζες έπρεπε να κινηθούν προληπτικά: Να ανεβάσουν τις προβλέψεις τους ενόψει της εφαρμογής του ΔΠΧΠ 9 και των τεστ αντοχής και να πουλήσουν ότι είναι δυνατό σε καλές τιμές ώστε να εγγράψουν νέο κόστος εθελούσιας εξόδου στην χρήση του 2017. Ενδιαφέρον παρουσιάζει η πορεία στο από εδώ και πέρα καθώς οι τράπεζες αναμένεται να κινηθούν σε αντίστοιχο μοτίβο και το 2018.

Ξεκινώντας επομένως από την γραμμή των εσόδων από τόκους η μείωση που επιταχύνθηκε στο τέλος του 2017 (Q4:17 -6%) αναμένεται να συνεχιστεί. Πειραιώς, Eurobank και Εθνική Τράπεζα αναμένουν μικρές μονοψήφιες ποσοστιαίες μειώσεις στην γραμμή των εσόδων από τόκους ενώ η Alpha Bank αιφνιδίασε δίνοντας κατεύθυνση για υψηλή μονοψήφια ποσοστιαία μείωση. δεδομένης και της υψηλότερης μόχλευσης που έχει σε σχέση με τον ανταγωνισμό (124%). Το γεγονός αυτό αποδίδεται στην απομόχλευση των ισολογισμών από ενήμερα δάνεια (με αντίστοιχη μείωση του ELA) αλλά και την μείωση των αποδόσεων άλλων εντόκων στοιχείων του ενεργητικού (έντοκα γραμμάτια, ομόλογα κλπ). Επισημαίνεται πάντως ότι παρά την μείωση των εσόδων από τόκους ως ποσοστό επί του ενεργητικού, το επιτοκιακό περιθώριο διευρύνθηκε κατά 3 μονάδες βάσης στο 2,54% σε σχέση με το γ’ τρίμηνο του 2016 καθιστώντας την επίδοση αυτή ως την καλύτερη από το α’ τρίμηνο του 2012 (2,73%).

Από την άλλη πλευρά τα έσοδα από προμήθειες αναμένεται να διατηρηθούν στα ίδια επίπεδα υποστηριζόμενα από προμήθειες διαχείρισης (λόγω και MifidII) πιστωτικές κάρτες και ασφαλιστικά προϊόντα. Στο δ’ τρίμηνο οι προμήθειες στο σύνολο σταθεροποιήθηκαν πάνω από τα 300 εκατ. ευρώ και ήταν ίσως η πιο ενθαρρυντική επίδοση των προ-προβλέψεων αποτελεσμάτων παρουσιάζοντας αύξηση 12% σε σχέση με το Q3:17 και +19% σε σχέση με το Q4:16. Το οργανικό κόστος υποχώρησε μεν (1,6%) ωστόσο το σχετικό μέγεθος περιείχε τις προβλέψεις της Alpha bank και της Τράπεζας Πειραιώς για εθελούσια αποχώρηση υπαλλήλων μέσα στο 2018. Η αίσθηση πάντως είναι κοινή για μείωση του οργανικού κόστους κατά μέσο όρο 5% στο σύνολο. Βάζοντας όλα τα παραπάνω στην εξίσωση των προ προβλέψεων αποτελεσμάτων, το οργανικό αποτέλεσμα θα πρέπει να αναμένεται στα ίδια επίπεδα με τα περυσινά.

Οι τράπεζες είδαν τις προβλέψεις τους να εκτοξεύονται και το κόστος απομείωσης επί των μικτών δανείων να απογειώνεται στο 3,51% (σε μέσο επίπεδο) μετά από επτά τρίμηνα παραμονής κάτω από τις 200 μονάδες βάσης (2%). Την “ζημιά” την έχει κάνει κυρίως η Τράπεζα Πειραιώς η οποία είδε το κόστος απομείωσης να φθάνει το 7,8% παίρνοντας απομειώσεις ύψους 1,2 δισ. ευρώ. Για να γίνει κατανοητό το μέγεθος της πρόβλεψης, η Τράπεζα Πειραιώς το 2015 στην άσκηση “επιβίωσης” είχε καταγράψει κόστος απομείωσης 9,6% κινήθηκε δηλαδή προληπτικά ανεβάζοντας αισθητά την κάλυψη των δανείων σε καθυστέρηση στο 75% (από 70% στο Q3:17) και 47,3% στα NPEs. Η πρόβλεψη αυτή αντισταθμίστηκε με την εμφάνιση αναβαλλόμενης φορολογίας (αρνητικός φόρος) ο οποίο προστέθηκε στα κεφάλαια της τράπεζας. Από εδώ και πέρα οι τράπεζες βλέπουν το κόστος απομείωσης δανείων να κινείται μεταξύ 150 και 200 μονάδων βάσης μια εκτίμηση κανονικότητας που συνόδευσε τα αποτελέσματα για επτά συνεχή τρίμηνα. Μεταφράζοντας το σε κόστος το μέγεθος κινείται μεταξύ 850 και 900 εκατ. ευρώ στο τρίμηνο.

Κατά τα άλλα:

* Πλέον η Τράπεζα Πειραιώς έχει την υψηλότερη συμμετοχή αναβαλλόμενης φορολογίας στα κεφάλαια της (85%). Από τα 29 δισ. ευρώ που είναι τα συνολικά εποπτικά κεφάλαια των τραπεζών τα 20,6 δισ. ευρώ (71%) αφορούν την αναβαλλόμενη φορολογία και από αυτά τα 16,3 δισ. ευρώ (56%) είναι αναβαλλόμενος πιστωτικός φόρος (DTC) ο οποίος ενεργοποιεί την έκδοση μετοχών υπέρ του δημοσίου σε ενδεχόμενη ζημιογόνο χρήση στο μητρικό σχέδιο.

* Οι πλειστηριασμοί μπορεί να ξεκίνησαν πλέον ωστόσο οι τράπεζες προσδοκούν να φθάσουν πιο γρήγορα στους στόχους του SSM μέσω προγραμματισμένων πωλήσεων πακέτων δανείων. Μέχρι τώρα έχουν πραγματοποιηθεί δύο μεγάλες πωλήσεις δανείων από Alpha Bank και Eurobank ενώ εντός του α’ εξαμήνου αναμένεται να ολοκληρωθούν οι πωλήσεις τριών ακόμα πακέτων. Συνολικά τα δάνεια που έχουν ενταχθεί σε αυτή την κατηγορία ξεπερνούν το 1 εκατ. φακέλους και θα φέρουν ποιο κοντά το στόχο μείωσης των NPEsτου 2018 ο οποίος είναι 14,2 δισ. ευρώ. Από αυτά τα 5,6 δισ. ευρώ αφορούν την Τράπεζα Πειραιώς που έχει και το δυσκολότερο έργο, ενώ το πιο βατό πρόγραμμα έχει η Εθνική Τράπεζα με 2,1 δισ. ευρώ.

* Η Εθνική Τράπεζα είναι η πρώτη που βγαίνει από τον ELA οι τράπεζες έχουν υπόλοιπα 12,2 δισ. ευρώ στον έκτακτο μηχανισμό ρευστότητας (με την Eurobank να “χρωστάει” τα περισσότερα -5,3 δισ. ευρώ) και άλλα 11,2 δισ. ευρώ στην απευθείας χρηματοδότηση της ΕΚΤ με την Πειραιώς να βρίσκεται στην κορυφή με 5 δισ. ευρώ. Σε αυτό συνέβαλε και η επιστροφή των καταθέσεων κατά 4,5 δις ευρώ στο τέταρτο τρίμηνο. Λογικά με το ρυθμό μείωσης που παρατηρείται προς το τέλος της χρονιάς και αν δεν έχει συμβεί κάποιο απρόοπτο με το waiver της ΕΚΤ ο ΕLA θα πρέπει να έχει μηδενιστεί.

* Οι δείκτες φερεγγυότητας έπεσαν σε σχέση με το προηγούμενο τρίμηνο (16,5% έναντι 17,3%) παραμένουν ωστόσο ψηλά και μπορούν να απορροφήσουν και νέες πιστωτικές ζημιές αν χρειαστεί. Τα κεφάλαια των τραπεζών βρίσκονται κοντά στα 29 δις ευρώ και ακόμα και σε μια πολύ αυστηρή υπόθεση ενός συντηρητικού σεναρίου το απόθεμα των κεφαλαίων (12 δις ευρώ) αρκεί για να μην δημιουργηθούν κεφαλαιακές ανάγκες.

Σε ότι αφορά την συνεισφορά της κερδοφορίας οι 25 εταιρίες που απαρτίζουν τον FTSE-25 εμφανίζουν καθαρά κέρδη1,92 δις ευρώ (+1%). Το τέταρτο τρίμηνο όσων εταιριών είχαν ανακοινώσει εννεάμηνο βρίσκεται στα 344,5 εκατ. ευρώ (-26%) ενώ αν βγουν από το δείγμα οι τράπεζες –που ως επί το πλείστον έχουν ζημιές- η κερδοφορία διαμορφώνεται στα 815 εκατ. ευρώ αυξημένη κατά 281%.

Η ψαλίδα κερδοφόρων/ζημιογόνων συνέχισε να ανοίγει υπέρ των κερδοφόρων καθώς 8 επιπλέον εταιρίες εμφάνισαν κέρδη. Πλέον το 59% των εταιριών κινείται σε θετικό έδαφος, επίδοση η οποία είχε εμφανιστεί το 2008 άλλα με διαφορετικό αριθμό εισηγμένων εταιριών (270 εταιρίες έναντι 180). Ποιοτικά οι 106 εταιρίες που εμφάνισαν κέρδη είδαν βελτίωση στην κερδοφορία σχεδόν στο 32% (57 εταιρίες) ενώ 20 εταιρίες γύρισαν από ζημιογόνο αποτέλεσμα, δύο λιγότερες από το α’ εξάμηνο. Σε ότι αφορά τις ζημιογόνες 38 εταιρίες από τις 74 μείωσαν τις ζημιές τους. Τέλος ένα ενδιαφέρον στατιστικό για την χρήση του 2017 είναι ότι αποτέλεσε την καλύτερη χρήση όλων των εποχών για 28 εισηγμένες εταιρίες, εκ των οποίων οι έξι ήταν εταιρίες του FTSE-25.

Ο καθαρός δανεισμός εμφάνισε μετριοπαθή αύξηση 2,7% και δεδομένης της πολύ ικανοποιητικής περυσινής και φετινής χρονιάς σε ότι αφορά τα μερίσματα (αθροιστικά άνω των 2,5 δις ευρώ) φαίνεται ότι είναι σε μια αναλογία που εξυπηρετεί τις ταμειακές ανάγκες των διανομών μερισμάτων. Οι ταμειακές ροές της χρονιάς και οι πωλήσεις παγίων ενίσχυσαν την ταμειακή θέση κατά 7,7% στα 10,3 δις ευρώ δίνοντας περισσότερες επιλογές χρηματοδότησης και καλύτερους όρους πίστωσης στις εταιρίες. Η μικρή αύξηση του δανεισμού σε συνάρτηση με την αύξηση της δραστηριότητας των περιθωρίων και του ταμείου αποτελούν δείγματα υγιούς επέκτασης. Και αν μη τι άλλο σηματοδοτούν μια πετυχημένη χρονιά για τις εισηγμένες εταιρίες στο σύνολο τους.

Οι πρωταγωνιστές

Ελαφρώς υψηλότερη ήταν η εμφάνιση “εκπλήξεων” σε ό,τι αφορά τις εκτιμήσεις των αναλυτών σε σχέση με την προηγούμενη περίοδο δημοσίευσης. Στους διακριθέντες εντοπίζονται οι Coca Cola, Μυτιληναίος, ΓΕΚΤΕΡΝΑ, ΤΕΡΝΑ Ενεργειακή, Motor Oil, Aegean και Jumbo.

Κλαδικά ξεχώρισαν οι εταιρίες μεταφορών και Υγείας καθώς εμφάνισαν σημαντικές βελτιώσεις στην οργανική επίδοση παρά την οριακή αύξηση της δραστηριότητας τους. Οι τράπεζες από την άλλη πλευρά κινήθηκαν σε χαμηλή πτήση κερδοφορίας αλλά εντός των εκτιμήσεων των αναλυτών.

Δυνατούς ισολογισμούς και ικανοποιητική επίδοση στην τελική γραμμή είχαν ακόμα οι Ελληνικά Πετρέλαια, Βιοχάλκο, Grivalia Properties, Σαράντης, ΕΥΑΘ, Sunlight, Ευρωπαϊκή Πίστη, FFGroup και Καρέλιας. Σε μικρότερες εταιρίες οι συνήθεις ύποπτοι είχαν μια καλή χρήση: Πλαίσιο, Flexopack, Έλτον Χημικά, Quest Holdings, ΓΕΚΕ, Κρι-Κρι, AS Company, ΕΛΤΡΑΚ, Καράτζης, Ικτίνος, Mermeren Combinat, Κανάκης, Elinoil, Πλαστικά Κρήτης, Πετρόπουλος και Autohellas. Στα αξιοσημείωτα και υποσχόμενα turn-around εντοπίζονται οι περιπτώσεις των Λάμψα, Ελβαλχαλκορ και Μοτοδυναμική.

Η συνέχεια

Οι εισηγμένες εταιρίες είδαν επιτέλους μια καλή χρήση χωρίς αστερίσκους από υπερβολικά έκτακτα ή διακυμάνσεις που θα δημιουργούσαν λανθασμένες εντυπώσεις, επισημαίνει η Beta. Εκτός από τις ποσοτικές αναγνώσεις που διαμορφώνουν τις τρέχουσες τιμές υπάρχουν ποιοτικές αναγνώσεις ως προς την διατηρησιμότητα των μεγεθών. Ο βαθμός για παράδειγμα των επισφαλειών έχει περιοριστεί σημαντικά στις εμπορικές επιχειρήσεις, οι διοικήσεις παρουσιάζονται πιο πρόθυμες να διανείμουν μεγαλύτερο μέρος της κερδοφορίας τους στους μετόχους, το μοντέλο ανάπτυξης πολλών επιχειρήσεων έχει γίνει πιο εξωστρεφές και έχει λιγότερη εξάρτηση από εσωτερικές παραμέτρους ζήτησης.

Τα καλά νέα συνδέονται και με την διαφαινόμενη έξοδο της χώρας από τα προγράμματα χρηματοδότησης της ελληνικής οικονομίας και την μεγαλύτερη διάθεση ανάληψης επιχειρηματικού ρίσκου καθώς η κατάσταση οδεύει προς μια ενισχυμένη «κανονικότητα» στην οικονομία.

Με Καθαρά Κέρδη από τις εμποροβιομηχανικές επιχειρήσεις 2,5 δισ. ευρώ μπορεί το μέλλον να διαγράφεται θετικό ακόμα και αν τα μεγέθη του τζίρου μείνουν στάσιμα κινηθούν συντηρητικά. Και τούτο διότι πλέον υπάρχουν εφεδρείες κερδών τόσο από τη μείωση του χρηματοοικονομικού κόστους όσο και από την φορολογία.

Είναι εκφρασμένη από όλες σχεδόν τις πολιτικές πλευρές ότι ο φορολογικός συντελεστής των εταιρικών κερδών έχει κορυφώσει άρα σε μια ενδεχόμενη μείωση των συντελεστών οι αποτιμήσεις θα φθηνύνουν εκ των έσω. Αυτή την φορά όμως η μείωση θα αφορά το 60% των εισηγμένων επιχειρήσεων καθώς ο αριθμός των κερδοφόρων εταιριών αυξάνεται με αργούς μεν αλλά σταθερούς ρυθμούς δε, με ό,τι αυτό συνεπάγεται για την επιμέρους συνεισφορά στην αύξηση της κερδοφορίας.

Οι τράπεζες φαίνεται ότι θα περάσουν το σκόπελο της άσκησης του τεστ αντοχής και έχοντας υιοθετήσει την επίπτωση της εφαρμογής των ΔΠΧΠ 9 είναι σε θέση να απορροφήσουν τις νέες προβλέψεις χωρίς να δημιουργηθεί κεφαλαιακό κενό. Αν και η αγορά φαίνεται να εκφράζει την δυσπιστία της ως προς την ικανότητα να ανταπεξέλθουν σε ένα βαρύ πρόγραμμα δράσεων που ακουμπάει κάθε γραμμή του ισολογισμού η πραγματικότητα είναι αυτή: Οι ελληνικές τράπεζες μειώνουν τον ELA συστηματικά με ορίζοντα ολοκλήρωσης της εξάλειψης του τις αρχές του 2019, είναι συνεπείς στο πρόγραμμα μείωσης των NPEs, έχουν μειώσει το κόστος λειτουργίας τους και δεν έχουν εμφανίσει ζημιές τέτοιες που να ενεργοποιηθεί η έκδοση νέων μετοχών υπέρ του Δημοσίου (ρήτρα DTC). Αυτό και μόνο τις βάζει σε μια λογική θετικότερης αναθεώρησης καθώς η ολοκλήρωση του τρίτου προγράμματος της ελληνικής οικονομίας αναμένεται να βελτιώσει τον ορίζοντα πρόβλεψης και να αντιστρέψει την έως κατάσταση στα μη εξυπηρετούμενα δάνεια ή τις αξίες των ενυπόθηκων στοιχείων που αποτελούν και την αχίλλειο πτέρνα των τραπεζών.

Συμπερασματικά το 2018 έχει ξεκινήσει με μια ιδανική παρακαταθήκη κερδών από το 2017 και ένα διαρκές ξεκαθάρισμα κόστους από το 2009 και μετά. Ακόμα και ο αθέμιτος ανταγωνισμός έχει εξασθενίσει καθώς πολλές μη αποτελεσματικές εταιρίες έχουν αποχωρήσει από την αγορά.

Με τα μέχρι στιγμής δεδομένα η χρονιά θα έχει εκ νέου ενισχυμένες τουριστικές ροές, υψηλότερο ΑΕΠ και η ρευστότητα φαίνεται να βελτιώνεται από μήνα σε μήνα. Τέλος η αύξηση της κερδοφορίας έχει άλλο ένα κρυφό άσσο για την οικονομία που λέγεται απασχόληση. Αν εξαιρεθούν οι τράπεζες που έχουν μπει σε μια διαδικασία αποεπένδυσης και μείωσης του προσωπικού τους με προγράμματα εθελούσιας αποχώρησης, οι 106 από τις 170 εισηγμένες επιχειρήσεις που παρείχαν το συγκεκριμένο στοιχείο προχώρησαν σε αύξηση

του προσωπικού κατά την περασμένη χρονιά. Όχι τυχαία θα διαπιστώσει κανείς ότι αυτή η αύξηση συνδέεται με την κερδοφορία των συγκεκριμένων εταιριών, ένα στοιχείο το οποίο σαφώς είναι μια αντανάκλαση της μεσαίας και μικρομεσαίας επιχείρησης – τυπικό υπόδειγμα οργάνωσης ελληνικής επιχειρηματικής οντότητας – γεγονός το οποίο σταδιακά θα έχει θετικό άκουσμα στο διαθέσιμο εισόδημα, την κατανάλωση, τις αποταμιεύσεις και την εξυπηρέτηση χρεών.

Οι επιλογές

Μετά την ολοκλήρωση των δημοσιεύσεων διατηρούμε τη στάση μας έναντι του τραπεζικού κλάδου εστιάζοντας στην μετοχή της Alpha Bank ως την τράπεζα που συνδυάζει τα καλύτερα χαρακτηριστικά ισολογισμού, ρίσκου και απόδοσης.

Διατηρούμε την θετική άποψη για Διυλιστήρια λόγω και της θετικής συγκυρίας περιθωρίων, Μυτιληναίο, Jumbo και Aegean.

Σε ό,τι μικρότερες εταιρίες εστιάζουμε σε Quest Holdings, Κρι – Κρι και Ευρωπαϊκή Πίστη, καταλήγει η ανάλυση της Beta.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Live η άφιξη του μετροπόντικα «Αθηνά» στον Ευαγγελισμό για την επέκταση της γραμμής 4

- Το ναυπηγείο Fincantieri θα χρησιμοποιήσει ανθρωποειδή ρομπότ για συγκολλητές

- Χρηματιστήριο: Επιστρέφουν οι αγοραστές στις τράπεζες, τι ακούγεται για Lavipharm, Austria και ΕΛΧΑ, στα 37 η ΓΕΚΤΕΡΝΑ

- Αρσένιο Ντομίνγκεζ: Ο ΙΜΟ προωθεί την ναυτιλιακή αριστεία

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.