ΣΧΕΤΙΚΑ ΑΡΘΡΑ

H λίστα mononews100, το νέο ράλι των 3 και το παλτό, τι λένε οι πονηροί για την ΓΕΚ, οι top επαφές Στάσση και Εξάρχου, τι συμβαίνει πάλι στις Σπέτσες με Κούστα και Φραγγιά, ο χαμός με την Όλγα και το shopping therapy του Μυλωνάκη

Το 2,17% της Ideal άλλαξε χέρια νωρίτερα την Πέμπτη στην τιμή των 3,40 ευρώ. Πρόκειται για προσυμφωνημένες συναλλαγές, αφού διακινήθηκαν 28 πακέτα συνολικού όγκου 870,88 χιλιάδων τεμαχίων αξίας 2,96 ευρώ.

Σύμφωνα με πληροφορίες πρόκειται για νέες τοποθετήσεις στη μετοχή από μεγάλα χαρτοφυλάκια που προήλθαν μετά το report της Pantelakis.

Πωλητές εμφανίζονται σύμφωνα με τις ίδιες πληροφορίες παλαιοί μέτοχοι της Three Cents, εταιρεία η οποία προσφάτως πέρασε στην Coca Cola.

Σύμφωνα με το mononews.gr, η Pantelakis Securities ξεκίνησε την κάλυψη της Ιdeal Holdings εξηγώντας ότι πρόκειται επί της ουσίας για μια εξαιρετική εισηγμένη ιδιωτική μετοχική εταιρεία (private equity), που προσφέρει το καλύτερο και από τους δύο κόσμους, ήτοι των εταιριών χαρτοφυλακίου και των private equities.

Η χρηματιστηριακή εξηγούσε ότι η δημιουργία αξίας στοχεύει σε μεσαίου μεγέθους μετοχικά πακέτα, σε «αγορές στα χαμηλά» για να αναπτύσσει τις εταιρείες και να «πουλήσει ψηλά», με επενδυτικό ορίζοντα 5 έως 7 ετών.

Η χρηματιστηριακή δεν προτείνει τιμή-στόχο (πρόκειται για sponsored report), αλλά ο μέσος όρος αποτίμησης αποδίδει μια δίκαιη αξία 5,3 ευρώ ανά μετοχή της IDEAL ή 51% υψηλότερα από τα τρέχοντα επίπεδα τιμής στο ταμπλό του ΧΑ.

Η χρηματιστηριακή εξηγεί ότι η IDEAL είναι μια εταιρεία χαρτοφυλακίου μόνο κατ’ όνομα, αφού έχει επενδυτικό ορίζοντα 5 έως 7 ετών, που περιλαμβάνει την εξαγορά/πώληση ολόκληρων εταιρειών, με στόχο απόδοσης σε υψηλότερα επίπεδα του 20% και με περιορισμένο hands-on management, οπότε υπάρχει μια συγκεκριμένη «αύρα» που μοιάζει περισσότερο με private equity.

«Πρόκειται για μια μοναδική επενδυτική εναλλακτική λύση για ένα διαφοροποιημένο χαρτοφυλάκιο μετοχών με αποδεδειγμένο ιστορικό στις συγχωνεύσεις και τις εξαγορές. Μια έμπειρη επενδυτική ομάδα εντοπίζει επιλεκτικά ηγέτες, επενδύει, παρακολουθεί και επικεντρώνεται στην προσθήκη αξίας πριν από την έξοδο, χρησιμοποιώντας τις αρχές των private equities», εξηγεί η Pantelakis.

Ξεχωρίζει ως το μοναδικό ελληνικό εισηγμένο όχημα PE

Χάρη στην κλίση της προς την εισαγωγή στο χρηματιστήριο, εκτός από τα υψηλότερα επίπεδα διαφάνειας και ορατότητας, η IDEAL απαλλάσσεται από τα θέματα ρευστότητας που συνήθως αντιμετωπίζουν τα private equities, καθώς απολαμβάνει μόνιμα κεφάλαιο, ενώ οι επενδυτές αποφεύγουν να χάσουν την πρόσβαση στα κεφάλαιά τους.

Επίσης, οι μετοχές της IDEAL θα μπορούσαν να χρησιμοποιηθούν ως proxy σε περίπτωση που ένας πιθανός πωλητής είναι πρόθυμος να συμμετάσχει στη δυναμική ανόδου. Το σημερινό χαρτοφυλάκιο επικεντρώνεται σε δύο τομείς, δηλαδή στη βιομηχανία (παραγωγή φελλών crown) και τον ευρύτερο χώρο των υπηρεσιών πληροφορικής.

Η πώληση της ελληνικής εταιρείας ποτών Three Cents αξίας 46 εκατ. ευρώ στην Coca-Cola HBC τον περασμένο Οκτώβριο αποτελεί το αποκορύφωμα της στρατηγικής εξόδου της IDEAL, καθώς πέτυχε εσωτερική απόδοση 111%.

Η αποτίμηση του ομίλου δίνει μια δίκαιη αξία 5,3 ευρώ που βρίσκεται 51% πάνω από τα τρέχοντα επίπεδα. H Pantelakis Sec αποτιμά την IDEAL μέσω ενός συνδυασμού μεθόδων ταμειακών ροών και πολλαπλασιαστών (κάθε μία με βαρύτητα 50%).

Συνολικά, η μετοχή είναι ελκυστικά τιμολογημένη με 8,1 φορές τα φετινά κέρδη, περίπου 6% μερισματική απόδοση, ενώ η IDEAL έχει μεγάλες δυνατότητες περαιτέρω βελτιστοποίησης/συμπλήρωσης της πλατφόρμας περιουσιακών στοιχείων, γεγονός που προσθέτει στην ελκυστικότητα της αποτίμησής της.

Διαβάστε επίσης:

Ideal: Όλες οι εξαγορές βγήκαν στον Λάμπρο Παπακωνσταντίνου, απογειώνοντας τα οικονομικά στοιχεία

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Βαλεντίνα Μπαρτολίνι: «Η φλόγα σε καλεί να σκεφτείς»

- Γιατί έφτασε κοντά στο… κραχ η μπασκετική Μονακό! Φεύγει ο ζάπλουτος Φεντορίτσεφ, παρεμβαίνει το Πριγκιπάτο

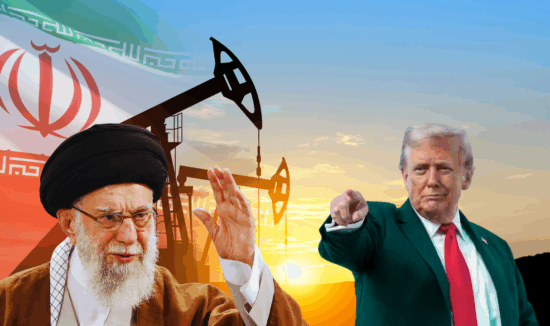

- Νευρικότητα στις αγορές πετρελαίου, καθώς ο Τραμπ «χτίζει» πολεμικό κλίμα εναντίον του Ιράν

- Από τον Νίξον στον Κάρτερ – και στον Τραμπ: Έρχεται η τρίτη κρίση του δολαρίου

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.