ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Χρηματιστήριο: Κλείσιμο με υποσχέσεις για την Alpha – Mε +210% το 2023 η Intrakat, ο ΟΤΕ με τις μεγαλύτερες απώλειες από τα blue chips

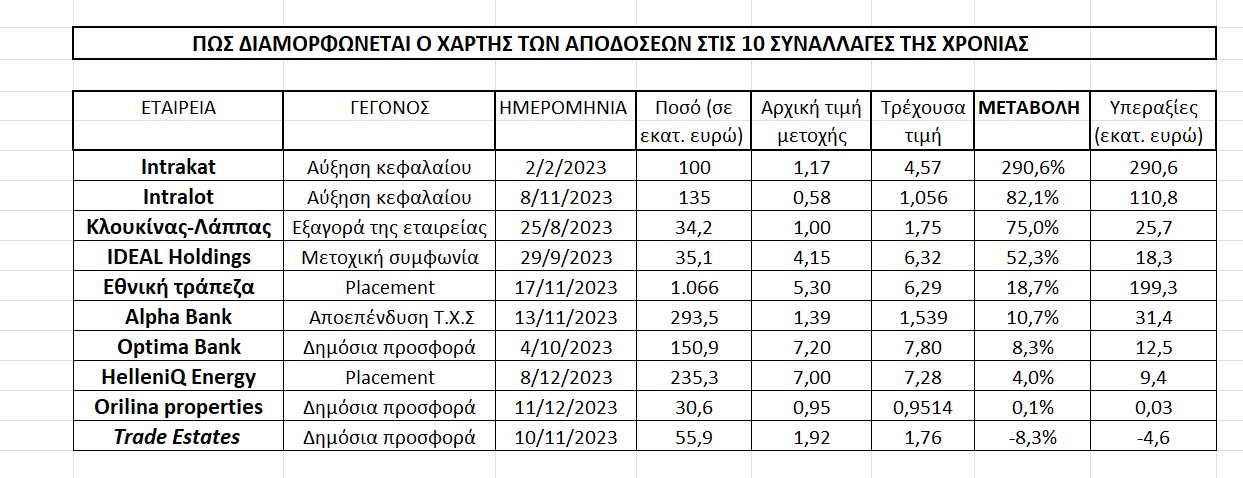

Μέχρι το εκτυφλωτικό 290,6% φτάνουν τα μετοχικά κέρδη τα οποία πηγάζουν από αυξήσεις κεφαλαίου, δημόσιες προσφορές, επιχειρηματικές συναλλαγές και placement ,που έλαβαν χώρα στη διάρκεια της εφετινής χρονιάς.

Όλα αυτά με φόντο 10 εταιρείες και με ισάριθμες κινήσεις που απορρόφησαν επενδυτικά κεφάλαια συνολικού ύψους 2,136 δις ευρώ. Έχοντας προσφέρει έως τώρα αποδόσεις για το τοποθετημένο «νέο χρήμα», μεταφραζόμενες σε 693,4 εκατ. ευρώ.

Τα κέρδη δεν έχουν βεβαίως παραχθεί ευθύγραμμα για όλους, αλλά με ουσιώδεις διαβαθμίσεις. Ανάλογα με το πώς διαμορφώνεται και το επιχειρηματικό story ανά περίπτωση. Είτε όπως το αντιλαμβάνεται αυτό και το κεφαλαιοποιεί η ίδια η χρηματιστηριακή αγορά.

Σε θέση αδιαφιλονίκητου πρωταγωνιστή βρίσκεται η Intrakat.

Αφού εκείνη κρατάει ψηλά το λάβαρο των υπεραξιών, που έχουν προκύψει για όσους μετείχαν στην εφετινή της κεφαλαιακή αύξηση.

Σημαντικά είναι επίσης τα κέρδη που έχουν προέλθει από την ΑΜΚ της Intralot, από την επενδυτική θέση που απέκτησαν στην IDEAL Holdings οι μέτοχοι των attica stores, αλλά και από την Intracom με την εξαγορά της Κλουκίνας-Λάππας.

Έπονται, σε μακρινή όμως απόσταση από την πρώτη τετράδα, τα κέρδη που καταγράφουν όσοι μετείχαν στο placement της Εθνικής.

Ενώ με χαμηλότερες «στροφές» κινούνται οι αποδόσεις που αφορούν την εξαγορά του ποσοστού που είχε το Τ.Χ.Σ στην Alpha Bank, την δημόσια προσφορά της Optima Bank, όπως και την παραχώρηση ποσοστού της HELLENiQ ENERGY (πρώην ΕΛ.ΠΕ). Επίσης, οριακά πιο πάνω από τη δημόσια προσφορά βρίσκεται και η Orilina Properties.

Μοναδικός αδύναμος κρίκος είναι η Trade estates, θυγατρική της Fourlis, που γράφει ζημιές σε σχέση με την τιμή της δημόσιας προσφοράς.

Σε κάθε περίπτωση και όπως δείχνει η μεγάλη εικόνα, οι διαφορετικού χρονισμού υπεραξίες, συνιστούν πλειοψηφικό ρεύμα στις σημαντικές συναλλαγές του 2023. Το «νέο χρήμα» μπορεί συγκεντρώνει τον «ανθό» των κερδών, αλλά αυτά διαχέονται ταυτόχρονα σε όλο το εύρος των μετόχων. Ακόμη και σε εκείνους που αποφάσισαν να ακολουθήσουν εκ των υστέρων, την ίδια επενδυτική διαδρομή με τους ισχυρούς των τοποθετήσεων…

Επικό ράλι ανόδου για την Intrakat

Στην Intrakat η ΑΜΚ των 100 εκατ. ευρώ, ολοκληρώθηκε στα τέλη του περασμένου Ιανουαρίου. Με τιμή διάθεσης στα 1,17 ευρώ, για τις νέες μετοχές που τέθηκαν σε διαπραγμάτευση στις 2 Φεβρουαρίου. Στυλοβάτης της αύξησης κεφαλαίου ήταν η εταιρεία των βασικών μετόχων ( Εξάρχου, Μπάκου, Καϋμενάκη) μέσω της οποίας τοποθετήθηκαν περίπου 37,5 εκατ. ευρώ. Άλλα 29,3 εκατ. ευρώ εισέφεραν οι δύο ανεξάρτητες εταιρείας των εφοπλιστών Γκότση και Αγγέλου, ενώ 5 εκατ. ευρώ ήταν η εισφορά της Intracom.

Τώρα και έπειτα από ένα εντυπωσιακό ράλι ανόδου, η μετοχή της Intrakat βρίσκεται στα 4,57 ευρώ, όπου και έκλεισε τη χρονιά. Ωθούμενη από μια σειρά επιχειρηματικών πρωτοβουλιών και deal (εξαγορά της Άκτωρ) που φέρουν την υπογραφή του Αλέξανδρου Εξάρχου και έχουν διευρύνει το επιχειρηματικό αποτύπωμα του Ομίλου.

Πλέον τα 100 εκατ. της ΑΜΚ έχουν γίνει τώρα 390,6 εκατ. ευρώ. Πρόκειται για τις μεγαλύτερες υπεραξίες που έχουν συσσωρευτεί, από τις συνολικά 10 «ειδικού βάρους» συναλλαγές που έχουν γίνει μέσα στο 2023.

Είναι επίσης χαρακτηριστικό ότι την πρώτη μέρα διαπραγμάτευσης των νέων μετοχών, η τιμή είχε διαμορφωθεί στα 1,602 ευρώ. Αν τότε αγόραζε κάποιος ακολουθώντας το… χρήμα, τώρα θα μετρούσε αποδόσεις 185,3%. Με την αποτίμηση πλέον της Intrakat να έχει φτάσει στα ιδιαιτέρως απαιτητικά επίπεδα των 733,6 εκατ. ευρώ.

Πολύ γρήγορα και πολύ ψηλά η Intralot

Λαμπρές όμως είναι και οι υπεραξίες που προέρχονται από την ΑΜΚ των 135 εκατ. ευρώ της Intralot του Σωκράτη Κόκκαλη. Η οποία ολοκληρώθηκε στα τέλη του περασμένου Οκτωβρίου, με τιμή διάθεσης των νέων μετοχών στα 0,58 ευρώ. Σήμερα η τιμή είναι στα 1,056 ευρώ, καταγράφοντας άνοδο 82,1% σε πολύ γρήγορο διάστημα. Καθώς ενσωματώνει το φιλόδοξο επιχειρηματικό story της εταιρείας, η οποία στη λήξη της χρονιάς έφτασε να τιμολογείται χρηματιστηριακά σε 637,9 εκατ. ευρώ.

Το ιδιαίτερο γεγονός της αύξησης κεφαλαίου ήταν ότι τόσο ο Σωκράτης Κόκκαλης όσο και ο στρατηγικός εταίρος του Σου Κίμ, του Νεοϋρκέζικης Standard General, έκαναν στην …άκρη για να μπεί νέο επενδυτικό αίμα στην εταιρεία. Ο εφοπλιστής Γιώργος Μουνδρέας έβαλε περίπου 16,8 εκατ. ευρώ, κεφάλαια της τάξεως των 16 εκατ. ευρώ εισέφεραν οι επιχειρηματίες Βασιλάκης, Κάτσος, Γερμανός, Κάτσικας, Τσουκαρίδης, καθώς και ο Πειραιώτης εφοπλιστής, ενώ 25 εκατ. ευρώ τοποθετήθηκαν από την Intracom. Οι υπεραξίες που μοιράζονται ανέρχονται σε 47,5 εκατ. ευρώ, στο σύνολο των 110,8 εκατ. ευρώ που έχουν αποδώσει τα κεφάλαια της ΑΜΚ.

Ο Σωκράτης Κόκκαλης μετείχε με 2 εκατ. ευρώ, αλλά στην περσινή αύξηση κεφαλαίου είχε εισφέρει 45,7 εκατ. ευρώ. Καθώς και οι δύο ΑΜΚ είχαν την ίδια τιμή διάθεσης, η μετοχική θέση του επιχειρηματία μεταφράζεται σε υπεραξίες 39,2 εκατ. ευρώ. Σε μακρύτερο βέβαια χρονικό ορίζοντα.

Από την άλλη πλευρά ο Σου Κίμ, με τοποθετήσεις 95,2 και στους δύο «γύρους» των ΑΜΚ καταγράφει υπεραξίες 78,2 εκατ. ευρώ.

Στην πρόσφατη αύξηση κεφαλαίου οι νέες μετοχές τέθηκαν σε διαπραγμάτευση στις 8 Νοεμβρίου, με την τιμή να κλείνει εκείνη την ημέρα στα 0,795 ευρώ. Αν τότε αγόραζε κάποιος, ακολουθώντας το δρόμο του…νέου χρήματος, θα είχε απόδοση 32,8% σε λιγότερο από δύο μήνες.

Άλμα μετά από την εξαγορά

Όμως ο Σωκράτης Κόκκαλης, μέσω της Intracom αυτήν τη φορά προχώρησε στην εξαγορά της Κλουκίνας-Λάππας. Η οποία και θα γίνει το «όχημα» εισαγωγής στο χρηματιστήριο της θυγατρικής των ακινήτων Intracom properties. Για την εξαγορά και την εν συνεχεία δημόσια πρόταση που ολοκληρώθηκε στις 25 Αυγούστου, δαπανήθηκαν 34,2 εκατ. ευρώ. Με τιμή στο 1 ευρώ μετοχή και με το ποσοστό συμμετοχής της Intracom properties να φτάνει στο 87,7%.

Από τότε το «χαρτί» της Κλουκίνας-Λάππας έχει ράλι ανόδου 75% καθώς βρίσκεται τώρα στα 1,75 ευρώ. Αφομοιώνοντας τις ιδιαίτερα «θερμές» προσδοκίες που γεννούν οι επερχόμενες εξελίξεις. Για τη θυγατρική της Intracom οι υπεραξίες ανέρχονται σε 25,7 εκατ. ευρώ. Κέρδη βεβαίως αποκομίζουν και οι μέτοχοι μειοψηφίας που διατήρησαν τις θέσεις τους, όπως επίσης και οι νέοι «παίκτες» που έχουν προστεθεί στην πορεία.

Μεγάλες υπεραξίες από την IDEAL Holdings

Σημαίνουσα βεβαίως ήταν και η σημασία του μεγάλου deal των 100 εκατ. ευρώ, της εξαγοράς των attica stores από την IDEAL Holdings. Η στρατηγική της οποίας χαράσσεται από τον Λάμπρο Παπακωνσταντίνου και την ομάδα που τον πλαισιώνει στη διοίκηση.

Με βάση τη συμφωνία ένα τμήμα του deal δόθηκε σε μετοχές της ΙDEAL. Στην τιμή των 4,15 ευρώ τη μία και συνολικής αξίας 35,1 εκατ. ευρώ.

Το μετοχικό «πακέτο», που προήλθε από ΑΜΚ με παραίτηση του δικαιώματος των υφιστάμενων μετόχων, αλλά και με παραχώρηση ιδίων μετοχών, το έλαβαν στις 29 Σεπτεμβρίου οι μέτοχοι των attica stores. Στους οποίους συγκαταλέγονται η τριάδα των ιδρυτών ( Λαμπρόπουλος, Τσουβελεκάκης, Σγουμπόπουλος) καθώς επίσης και οι αδελφοί Λασκαρίδη, ο όμιλος Τσάκου, το ίδρυμα Ωνάση, ο Ευτύχης Βασιλάκης και ο εφοπλιστής Γιάννης Σαραντίτης.

Τώρα η μετοχή της IDEAL είναι στα 6,32 ευρώ. Δηλαδή 52,3% πάνω από την αξία της παραχώρησης μετοχών στο επιχειρηματικό σχήμα ,που μετράει υπεραξίες περίπου 18,3 εκατ. ευρώ. Φυσικά η άνοδος της τιμής έφερε κέρδη και σε όλους τους άλλους μετόχους.

Τι έχει συμβεί με Εθνική, Alpha Bank και Optima bank – Το 2023 το placement για Πειραιώς

Η μεγαλύτερη από τις συναλλαγές του 2023 ήταν το placement Εθνικής τράπεζας υπό τον Παύλο Μυλωνά, καθώς η αξία του έφτασε στο 1,066 δις ευρώ. Οι μετοχές παραχωρήθηκαν ( από το Τ.Χ.Σ) στην τιμή των 5,30 ευρώ, με τους διεθνείς επενδυτές να τοποθετούν περί τα 853 εκατ. ευρώ και τους Έλληνες 213 εκατ. ευρώ.

Οι υπεραξίες που αντιστοιχούν στους συμμετέχοντες ανέρχονται σε 199,3 εκατ. ευρώ, αφού σήμερα η μετοχή της Εθνικής είναι στα 6,29 ευρώ. Δηλαδή 18,7% πάνω από αυτήν του placement που ολοκληρώθηκε στις 17 Νοεμβρίου.

Τέσσερις μέρες νωρίτερα είχε ολοκληρωθεί και η εξαγορά από την ιταλική UniCredit του 8,98% της Alpha Bank, που ήταν στο χαρτοφυλάκιο του Τ.Χ.Σ.

Ο επικεφαλής της Alpha Βασίλης Ψάλτης ήταν ο τραπεζίτης που “ενορχήστρωσε” την συγκεκριμένη συμφωνία.

Το τίμημα της εξαγοράς ανήλθε σε 293,5 εκατ. ευρώ και αντιστοιχούσε σε 1,39 ευρώ. Ενώ τώρα η τιμή της alpha Bank είναι 10,7% ψηλότερα, στα 1,539 ευρώ.

Υπεραξίες όμως της τάξεως του 8,3% μετρούν και όσοι μετείχαν στην δημόσια προσφορά των 150,9 εκατ. ευρώ, για την εισαγωγή της Optima Bank υπό τον Γιώργο Τανισκίδη στο χρηματιστήριο, στις 4 Οκτωβρίου. Η τιμή διάθεσης ήταν στα 7,2 ευρώ ανά μετοχή, που τώρα τιμολογείται στα 7,80 ευρώ.

Σε θέσεις βασικών επενδυτών, η Reggeborgh με επικεφαλής τον Χένρι Χόλτερμαν, το fund της Fiera Capital κι ένας Άραβας κεφαλαιούχος, τοποθέτησαν 41 εκατ. ευρώ. Ενώ 10 εκατ. ευρώ εισέφερε η Motor Oil.

Να σημειωθεί πάντως ότι η μετοχή της τράπεζας Πειραιώς υπό τον Χρήστο Μεγάλου, σημείωσε την μεγαλύτερη “τραπεζική” απόδοση 122,5% μέσα στο 2023.

Το placement ποσοστού μετοχών που κατέχει το Ταμείο Χρηματοπιστωτικής Σταθερότητας, θα γίνει εντός του Μαρτίου του 2024, καθιστώντας την τράπεζα πρωταγωνιστή των εξελίξεων τη νέα χρονιά.

Η HELLENiQ ENERGY, η Orilina και η αρνητική Trade Estates

Στο placement παραχώρησης του 11% της HELLENiQ ENERGY που έγινε στις 8 Δεκεμβρίου, συνολικής αξίας 235,3 εκατ. ευρώ, η τιμή διάθεσης ήταν στα 7 ευρώ ανά μετοχή. Η οποία βρίσκεται σήμερα στα 7,28 ευρώ, ενισχυμένη κατά 4%.

Από την άλλη πλευρά σε ρηχά νερά κινείται η Orilina properties του Τρύφωνα Νάτση. Στη δημόσια προσφορά άντλησε κεφάλαια 30,6 εκατ. ευρώ με τιμή διάθεσης στα 0,95 ευρώ ανα μετοχή. Μπήκε στο χρηματιστήριο στις 12 Δεκεμβρίου και είναι τώρα στα 0,9514 ευρώ…

Ηχηρή παραφωνία στο όλο σκηνικό αποτέλεσε η δημόσια προσφορά για την εισαγωγή στο χρηματιστήριο της Trade Εstates, θυγατρική της Φουρλής.

H εταιρία υπό τον Βασίλη Φουρλή, στηριζόμενη από τραπεζικά αμοιβαία κεφάλαια, κατάφερε να συγκεντρώσει περίπου 55,9 εκατ. ευρώ, ρίχνοντας την τιμή διάθεσης των νέων μετοχών στο 1,92 ευρώ. Από τα 2,13 ευρώ που ήταν το άνω άκρο του εύρους τιμολόγησης.

Η πρεμιέρα διαπραγμάτευσης έγινε στις 10 Νοεμβρίου και ως τώρα η μετοχή χάνει 8,3%. Με τις υποαξίες να ανέρχονται σε 4,6 εκατ. ευρώ. Ενώ ανάμεσα στους εγκλωβισμένους με ζημιές, είναι η AutoHellas του Ευτύχη Βασιλάκη, και το Family fund της Μαριάννας Λάτση…

Διαβάστε επίσης:

Οι 500 πλουσιότεροι του κόσμου κέρδισαν 1,5 τρισ. δολάρια το 2023 – Πρώτος και καλύτερος ο Elon Musk

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Alpha Bank: Υψηλή η συμμετοχή θεσμικών και funds στο senior ομόλογο

- Μπέργκαμ: Οι ΗΠΑ ετοιμάζουν έως και 11 εμπορικές συμφωνίες για κρίσιμα ορυκτά μέσα στην εβδομάδα

- Οδηγούμε το επαναφορτιζόμενο Geely Starray EM-I (video)

- Πολωνία: Σύλληψη υπαλλήλου του υπουργείου Άμυνας για κατασκοπεία υπέρ της Ρωσίας

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.