ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Για πολύ καιρό οι ευρωπαϊκές μετοχές βρίσκονταν σε πορεία υποαπόδοσης σε σχέση με τις αμερικάνικες μετοχές. Αυτό όμως έχει αλλάξει παρατηρεί η Goldman Sachs, η οποία αναφέρει ότι η υπεραπόδοση στην Ευρώπη θα συνεχιστεί για καιρό ακόμα.

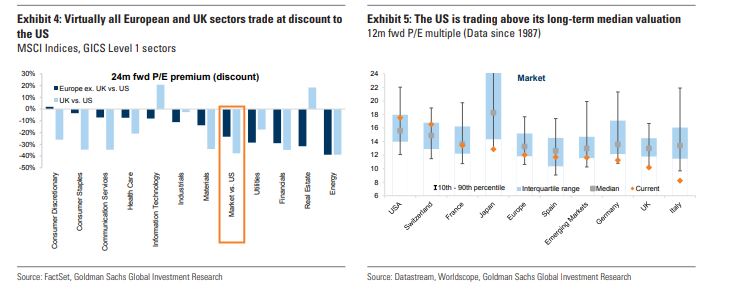

Σύμφωνα με την επενδυτική τράπεζα, η μεταστροφή αυτή οφείλεται σε τρεις λόγους: φθηνότερες αποτιμήσεις, βελτιωμένα σχετικά θεμελιώδη μεγέθη και θετικές εισροές.

Οι επενδυτές γίνονται πιο αισιόδοξοι απέναντι στους κινδύνους ανάπτυξης καθώς η Κίνα ανοίγει ξανά και οι τιμές του φυσικού αερίου καταρρέουν, υποστηρίζοντας τις ευρωπαϊκές μετοχές που είναι πολύ πιο «παγκόσμιες» ως προς την έκθεσή τους, σύμφωνα με τους στρατηγικούς αναλυτές της Goldman Sachs.

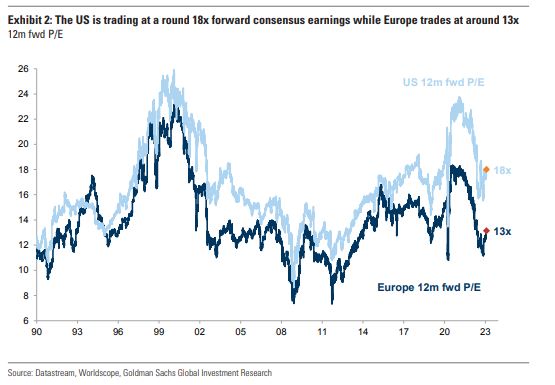

Όπως παρατηρεί η Goldman, ενώ η Ευρώπη έχει καλύτερες επιδόσεις από τα τέλη του 2022, εξακολουθεί να διαπραγματεύεται με discount σε σύγκριση με τις ΗΠΑ σχεδόν σε κάθε κλάδο.

Ήδη η τράπεζα έχει υποστηρίξει ότι η Ευρώπη θα αποφύγει την ύφεση και αναμένει μια ήπια προσγείωση για τις περισσότερες χώρες φέτος, αν και καραδοκεί ο κίνδυνος από τα υψηλά επιτόκια και την αύξηση στις αποδόσεις ομολόγων.

Κανένα καταφύγιο αν βυθιστεί ο S&P 500

Την ισορροπία μπορεί να ανατρέψει ένα σενάριο σημαντικής διόρθωσης στους αμερικάνικους δείκτες, το οποίο θα συμπαρασύρει και τις ευρωπαϊκές μετοχές.

Η καλή απόδοση των ευρωπαϊκών μετοχών μπορεί να διασφαλιστεί εφόσον η αγορά μετοχών στις ΗΠΑ παραμείνει σταθερή. Εάν η αγορά μετοχών των ΗΠΑ υποστεί βουτιά, παρατηρεί η έκθεση της Goldman Sachs, είναι απίθανο η Ευρώπη να αποσυνδεθεί – παρά τα δικά της πλεονεκτήματα, ή την εγχώρια ανάπτυξη.

Σε περιόδους που ο S&P 500 πέφτει κατά 20% ή περισσότερο, είναι πολύ σπάνιο να μην έχουν υποχωρήσει άλλες αγορές μετοχών.

Η μέση μείωση στη Γερμανία κατά τη διάρκεια των αμερικανικών bear markets από τη δεκαετία του 1970 είναι κοντά στις πτώσεις του S&P 500 (28%), ενώ ο βρετανικός δείκτης FTSE 100 είναι ελαφρώς χαμηλότερα (23%). Αλλά ακόμη και όταν οι ΗΠΑ υφίστανται μικρότερες διορθώσεις, μεταξύ 10% και 20%, οι πτώσεις στις άλλες αγορές είναι συνήθως συγκρίσιμες.

Όσο ο S&P 500 παραμένει αμετάβλητος, η Ευρώπη μπορεί να υπεραποδώσει. Το βασικό σενάριο της Goldman είναι ότι ο S&P 500 θα είναι σχετικά σταθερός (στις 4000 μονάδες στο τέλος του έτους). Μετά από χρόνια υπεραπόδοσης, μια σταθερή αγορά στις ΗΠΑ είναι απίθανο να αποτρέψει την υπεραπόδοση της ευρωπαϊκής αγοράς μετοχών, εφόσον η παγκόσμια ανάπτυξη παραμένει άθικτη και επιτυγχάνεται μια ήπια προσγείωση. Αυτό υποστηρίζει η τράπεζα, ως βασικό σενάριο.

Σύμφωνα με την ανάλυση της αμερικανικής τράπεζας, η πιθανότητα υπεραπόδοσης της ευρωπαϊκής αγοράς μετοχών σε μια σταθερή φάση των ΗΠΑ ήταν υψηλότερη μακροπρόθεσμα (54% από το 1970) από ό,τι μετά τη χρηματοπιστωτική κρίση (23%). Από τη χρηματοπιστωτική κρίση, οι ΗΠΑ υπεραπέδωσαν σε μεγάλο βαθμό επειδή θεωρούνταν αμυντική και σταθερής ανάπτυξης αγορά (παράγοντες που ήταν σπάνιοι για τους επενδυτές).

Η απόδοση των ευρωπαϊκών μετοχών σε ευνοϊκό περιβάλλον

Εάν τα πράγματα προχωρήσουν καλά για την παγκόσμια ανάπτυξη και τα επιτόκια παραμείνουν σταθερά, η Goldman αναμένει ότι η Ευρώπη θα συνεχίσει να έχει καλύτερη απόδοση από τις ΗΠΑ. Η Ευρώπη γνώρισε στην πραγματικότητα μόλις τρεις μεγάλες περιόδους υπεραπόδοσης έναντι των ΗΠΑ (πριν από την τρέχουσα) σε όρους δολαρίου από το 1980. Η πρώτη ήταν μεταξύ Φεβρουαρίου 1985 και Αυγούστου 1990. Η μέση διάρκεια όλων των περιόδων υπεραπόδοσης είναι 3,5 έτη, με τη μέση υπεραπόδοση σε όρους τοπικού νομίσματος να διαμορφώνεται στο 53%.

Η εξέταση της ιστορίας δίνει κάποιο οδηγό για το εύρος της σχετικής απόδοσης και τις αποδόσεις σε προσαρμοσμένη στον κίνδυνο βάση. H μέση υπεραπόδοση της Ευρώπης σε αυτή τη βάση ήταν 50%, με ετήσιες αποδόσεις 17% και μέσο δείκτη Sharpe 1,8. Έτσι, η ιστορία υποδηλώνει ότι είναι πολύ πιθανό οι ευρωπαϊκές μετοχές να υπεραποδώσουν των ΗΠΑ υπό τις κατάλληλες συνθήκες.

Διαβάστε επίσης:

UBS: Τα κέρδη του τέταρτου τριμήνου ξεπέρασαν τις προσδοκίες – Στήριξη από τα επιτόκια

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΙΚΕΑ: Φέρνει περισσότερο παιχνίδι στο σπίτι με τη νέα συλλογή GREJSIMOJS

- ΔΥΠΑ: Ημέρες Καριέρας με πάνω από 4.000 θέσεις εργασίας στη Θεσσαλονίκη

- JP Morgan: Στα 6.300 δολάρια θα φτάσει η τιμή του χρυσού μέχρι το τέλος του 2026

- ΜΜΕ Ιράν: Ο Πεζεσκιάν ζήτησε να ξεκινήσουν συνομιλίες με τις ΗΠΑ για το ιρανικό πυρηνικό πρόγραμμα

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.