ΣΧΕΤΙΚΑ ΑΡΘΡΑ

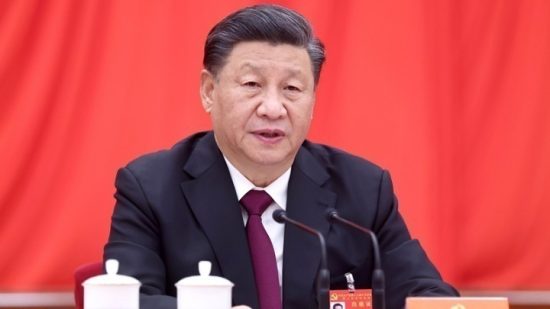

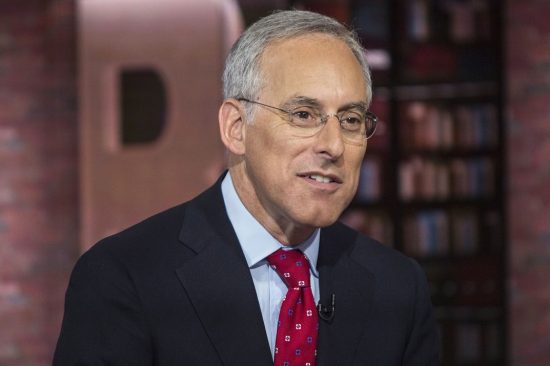

Το επώδυνο επενδυτικό μάθημα του 2022 είναι ότι ήταν «ωραίο να ελπίζουμε για το καλύτερο, αλλά ήταν κερδοφόρο να επενδύουμε στο χειρότερο», εξηγεί η Goldman Sachs και ο David J. Kostin της αμερικανικής τράπεζας.

«Στις αρχές του περασμένου έτους, οι επενδυτές ήλπιζαν σε παροδικό πληθωρισμό και περιορισμένες αυξήσεις των επιτοκίων. Ωστόσο, μέχρι το τέλος του 2022, ο πυρήνας του πληθωρισμού στις ΗΠΑ παρέμεινε κοντά στο 5%, τα Fed funds είχαν φτάσει στο 4,3% (από 0,13%) και οι αποδόσεις των κρατικών ομολόγων είχαν εκτοξευθεί από το 1,5% στο 3,9%», συνεχίζει ο Kοstin.

Η επενδυτική τράπεζα αποφεύγει να αποτυπώσει τιμή στόχο για τον S&P στο σενάριο της «σκληρής» προσγείωσης, αλλά με βάση τις εκτιμήσεις για μειωμένα κέρδη και πολλαπλασιαστές αποτίμησης, ο στόχος είναι αρκετά χαμηλότερα από τις 4.000 μονάδες που είναι η τιμή στόχος της ‘ήπιας’ προσαρμογής για τον δείκτη S&P 500.

Κατά τη διάρκεια του 2022, οι εκτιμήσεις του consensus των αναλυτών για τα κέρδη ανά μετοχή του S&P 500 υποχώρησαν ελαφρώς στα 221 δολάρια (από 223 δολάρια), ενώ ο πολλαπλασιαστής P/E κατέρρευσε κατά 20% (από 21 φορές σε 17 φορές) οδηγώντας σε συνολική απόδοση -18% τον δείκτη S&P 500.

Για το 2023, οι περισσότεροι επενδυτές αναμένουν ότι οι ΗΠΑ θα εισέλθουν σε ύφεση κάποια στιγμή κατά τη διάρκεια του έτους και οι περισσότεροι οικονομολόγοι έχουν παρόμοιες προβλέψεις. Αντίθετα, οι οικονομολόγοι της Goldman Sachs πιστεύουν ότι οι ΗΠΑ θα αποφύγουν την ύφεση και αποδίδουν μόνο 1/3 πιθανότητα ύφεσης. Τα πρόσφατα στοιχεία για την εργασία και τον πληθωρισμό υποστηρίζουν τη θέση περί ήπιας προσγείωσης. Όμως οι συνετοί επενδυτές θα πρέπει τουλάχιστον να εξετάσουν τις επιπτώσεις σε περίπτωση που συμβεί μια σκληρή προσγείωση, επισημαίνει ο επικεφαλής ανάλυσης των αμερικανικών μετοχών.

Η αγορά μετοχών τιμολογεί επί του παρόντος μια ήπια προσγείωση

Η σχετική απόδοση των κυκλικών έναντι των αμυντικών μετοχών αντιστοιχεί σε ένα επίπεδο του δείκτη ISM μεταποίησης κοντά στο 50, σύμφωνα με την πιο πρόσφατη μέτρησή του (48,4). Τα πρόσφατα μακροοικονομικά στοιχεία υποδεικνύουν επιβράδυνση της αύξησης των μισθών και του πληθωρισμού. Οι οικονομολόγοι της τράπεζας έχουν θετικές προοπτικές για την καταναλωτική δαπάνη, αλλά αναμένουν οικονομική ανάπτυξη κάτω από την τάση.

«Σύμφωνα με το σενάριο της ‘ήπιας’ προσγείωσης (χωρίς ύφεση), προβλέπουμε ότι η αύξηση των κερδών ανά μετοχή του S&P 500 θα είναι αμετάβλητη, καθώς η αύξηση των εσόδων αντισταθμίζεται από τη μείωση των περιθωρίων κέρδους. Στο βασικό μας σενάριο της ήπιας προσγείωσης εκτιμούμε ότι ο δείκτης S&P 500 θα κλείσει στο τέλος του 2023 στις 4.000 μονάδες, σταθερός σε σχέση με το τρέχον επίπεδο. Ο πολλαπλασιαστής P/E θα παραμείνει περίπου αμετάβλητος στις 17 φορές. Ωστόσο, στο υφεσιακό μας σενάριο της σκληρής προσγείωσης προβλέπουμε ότι ο δείκτης θα βρεθεί σε αποτίμηση 14 φορές σε όρους P/E», εξηγεί ο Kostin.

«Οι αναθεωρήσεις των κερδών του S&P 500 πάντως δείχνουν μια ‘σκληρή’ προσγείωση. Η τρέχουσα τρίμηνη τάση του κλίματος αναθεώρησης των μελλοντικών κερδών ανά μετοχή (EPS) του δείκτη S&P 500 είναι η πιο αρνητική ανάγνωση εκτός των υφέσεων του 2008 και του 2020. Σε ένα σενάριο ‘σκληρής’ προσγείωσης (ύφεσης), προβλέπουμε ότι τα EPS του S&P 500 θα μειωθούν κατά 11% (έναντι της βασικής μας πρόβλεψης για σταθερά EPS και του consensus για +3%). Η διαφορά αντανακλά σε μεγάλο βαθμό τις χαμηλότερες προσδοκίες μας για τα περιθώρια κερδοφορίας των εταιρειών. Σε μια ύφεση, αναμένουμε ιδιαίτερα μεγάλες πτωτικές αναθεωρήσεις των προβλέψεων για τα EPS στις καταναλωτικές και βιομηχανικές επιχειρήσεις», καταλήγει η τράπεζα.

Διαβάστε επίσης:

Χρηματιστήριο: Προς υψηλό 3 ετών η Ελλάκτωρ, βαρίδι η Coca Cola

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Reuters: Οι άμεσες ξένες επενδύσεις στη Κίνα μειώθηκαν κατά 9,5% το 2025

- Όλγα Κεφαλογιάννη για τη ρύθμιση για συνεπιμέλεια που αποκάλυψε το mononews: Έκανα χρήση γιατί αντιμετωπίζω δύσκολη κατάσταση

- Οι «Δεσμώτες» Φαλήρου: Έτοιμο σε λίγους μήνες το κέλυφος για την προστασία τους

- F1 2026: Ιδού η νέα Ferrari SF 26