ΣΧΕΤΙΚΑ ΑΡΘΡΑ

H Eurobank Equities εκτιμά ότι για τον ΟΤΕ στο δεύτερο τρίμηνο θα υπάρξει επιστροφή σε θετική αύξηση των εσόδων, αλλά η Ρουμανία παραμένει τροχοπέδη.

«Μετακινούμαστε σε σύσταση διακράτησης (hold) από αγορά (buy) για την αποτίμηση και με τιμή στόχο τα 15,7 ευρώ ανά μετοχή.

Κλειδί για μια βιώσιμη κάμψη στις τάσεις των εσόδων θα είναι το τέλος του αποπληθωρισμού στη σταθερή τηλεφωνία, με κύριους καταλύτες την πιθανή αυτόματη αναπροσαρμογή των τιμολογίων (υπό δημόσια διαβούλευση) και το νέο κρατικά επιδοτούμενο σύστημα κουπονιών για FTTH (πιθανότατα το δ’ τρίμηνο).

Με βάση τα παραπάνω, φαίνεται ότι το β’ τρίμηνο θα σηματοδοτήσει το κατώτατο σημείο από πλευράς ρυθμών λειτουργίας.

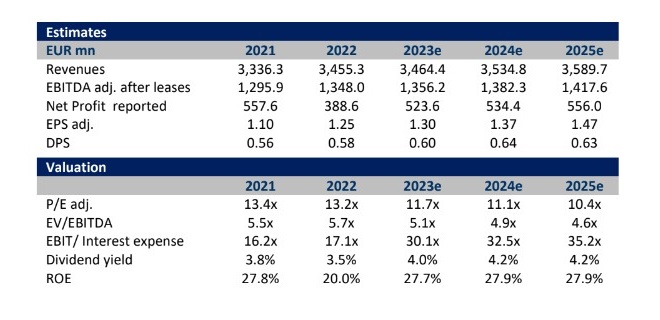

Από άποψη αποτίμησης, αν και οι μετοχές παραμένουν φθηνές διαπραγματευόμενες χαμηλότερα από 5 φορές τον δείκτη EV/EBITDA για το 2024, δεν ξεχωρίζουν ως πολύ ελκυστικές εντός του κλάδου της ΕΕ (ο οποίος έχει υποτιμηθεί σε περίπου 5,5 φορές), ιδίως καθώς παρόμοιες αποδόσεις μετρητών προσφέρονται από άλλους ομοειδείς της ΕΕ.

Βραχυπρόθεσμα, η επενδυτική υπόθεση εξαρτάται σε μεγάλο βαθμό από την προοπτική οι αυξήσεις των τιμών λιανικής με βάση τον πληθωρισμό να επικυρωθούν από τη ρυθμιστική αρχή τους επόμενους μήνες.

Ωστόσο, στην τρέχουσα συγκυρία, με την τιμή να βρίσκεται κοντά στην τιμή στόχο μας, επιστρέφουμε σε σύσταση διακράτησης, υποστηρίζοντας ότι υπάρχει καλύτερη αξία αλλού στις ελληνικές μετοχές», επισημαίνει η χρηματιστηριακή.

Τα οικονομικά μεγέθη του β’ τριμήνου

Ο ΟΤΕ αναμένεται να ανακοινώσει τα αποτελέσματά του για το β’ τρίμηνο στις 3 Αυγούστου (premarket), με τις τριμηνιαίες τάσεις να παραμένουν μικτές, χαρακτηριζόμενες από συνεχιζόμενη εξασθένηση στην ελληνική σταθερή και στη Ρουμανία, η οποία αντισταθμίζεται από τη σταθερή εγχώρια κινητή τηλεφωνία και τα ισχυρότερα έσοδα χονδρικής.

Ως εκ τούτου, τα έσοδα του ομίλου φαίνονται έτοιμα να βελτιωθούν σε +0,6% σε ετήσια βάση από -2% το α’ τρίμηνο, αν και η πιθανή πτώση άνω του 3% στην εγχώρια λιανική σταθερή θα αφήσει ελάχιστα περιθώρια ενθουσιασμού, κατά την άποψη της Eurobank Equities.

Με τη Ρουμανία να επιβαρύνει την κερδοφορία, αναμένει ότι το προσαρμοσμένο EBITDA (AL) του ομίλου θα διαμορφωθεί κοντά στα €325 εκατ., -2,2% σε ετήσια βάση έναντι -1% το α’ τρίμηνο. Τα δημοσιευμένα νούμερα θα επιβαρυνθούν από το κόστος της εθελουσίας εξόδου άνω των €30 εκατ. που θα οδηγήσει τα δημοσιευμένα καθαρά κέρδη σε €109 εκατ., +2% σε ετήσια βάση λόγω χαμηλότερων χρηματοοικονομικών εξόδων.

Η παραγωγή ρευστότητας θα ομαλοποιηθεί, καθώς οι επενδύσεις αυξάνονται, αλλά ο Οργανισμός εξακολουθεί να παράγει πάνω από €100 εκατ. ταμειακές ροές, καταφέρνοντας έτσι να μειώσει περαιτέρω τον καθαρό δανεισμό στα €211 εκατ.

Η χρηματιστηριακή αναμένει ότι το καθαρό χρέος θα αυξηθεί στο β’ εξάμηνο δεδομένης της εποχικότητας και της επιστροφής μετρητών στους μετόχους (μέρισμα €250 εκατ. συν συνεχιζόμενες επαναγορές).

Διαβάστε επίσης:

Έως και 9% οι αυξήσεις στα συμβόλαια τηλεφωνίας

Morgan Stanley: Κορυφαία επιλογή η Τράπεζα Πειραιώς σε παγκόσμιο επίπεδο

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Φλωρίδης: Παρουσιάστηκε η πλατφόρμα της Ομοσπονδίας Δικαστικών Επιμελητών Ελλάδος – «Ενισχύουμε τη διαφάνεια»

- ΣΕΓΕ: Μνημόνιο συνεργασίας με το Δήμο Πειραιά για δράσεις ενδυνάμωσης της γυναικείας επιχειρηματικότητας

- Τραγωδία στη Χίο: Συλλαμβάνεται ο Μαροκινός που επέβαινε στη βάρκα – Τον αναγνώρισαν ως διακινητή των μεταναστών

- Η συγχώνευση xAI–SpaceX αναζωπυρώνει το όραμα του Έλον Μασκ για data centers στο διάστημα

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.