ΣΧΕΤΙΚΑ ΑΡΘΡΑ

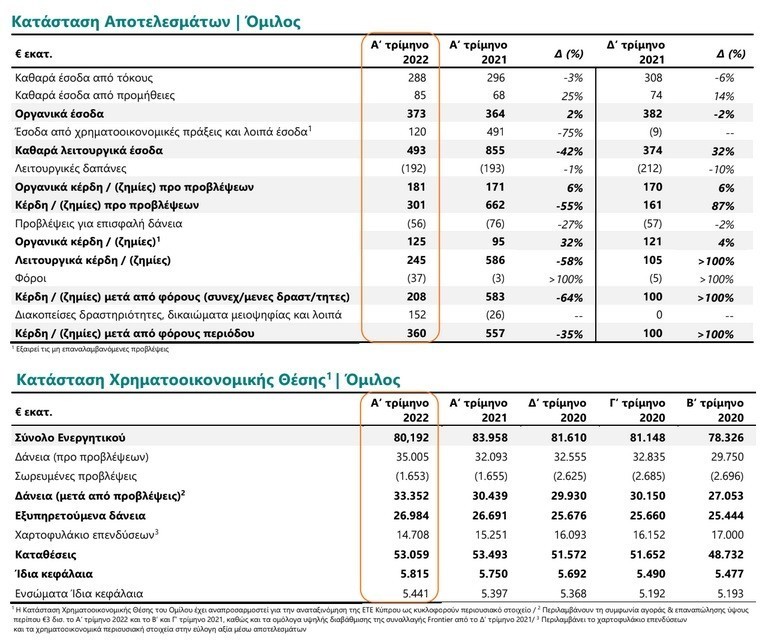

Στα 208 εκατ. ευρώ διαμορφώθηκαν τα κέρδη μετά από φόρους από συνεχιζόμενες δραστηριότητες της Εθνικής Τράπεζας στο πρώτο τρίμηνο του 2022, σύμφωνα με τα οικονομικά αποτελέσματα που ανακοίνωσε την Παρασκευή, με τα οργανικά κέρδη να διαμορφώνοντα στα 125 εκατ. ευρώ.

Τα κέρδη περιόδου αναλογούντα σε μετόχους της Τράπεζας διαμορφώθηκαν σε €360 εκατ., συμπεριλαμβάνοντας κέρδη από χρηματοοικονομικές πράξεις ύψους €139 εκατ.

Ειδικότερα, η Εθνική Τράπεζα ανακοίνωσε:

Tα οργανικά κέρδη ενισχύονται κατά 32% σε ετήσια βάση, ως αποτέλεσμα της εντυπωσιακής αύξησης των καθαρών εσόδων από προμήθειες, του περιορισμού των λειτουργικών δαπανών και της σταδιακής ομαλοποίησης του κόστους πιστωτικού κινδύνου

– Μετά την αποενοποίηση του χαρτοφυλακίου Frontier, η μείωση των καθαρών εσόδων από τόκους Μη Εξυπηρετούμενων Ανοιγμάτων (ΜΕΑ) αντισταθμίστηκε μερικώς από τη συνεχιζόμενη αύξηση των εξυπηρετούμενων δανείων στην Ελλάδα κατά €1,5 δισ. σε ετήσια βάση. Συνολικά, τα καθαρά έσοδα από τόκους υποχώρησαν κατά μόλις 3% σε ετήσια βάση.

– Αντανακλώντας το επιτυχημένο Πρόγραμμα Μετασχηματισμού της Τράπεζας, τα καθαρά έσοδα από προμήθειες σημείωσαν ισχυρή ανάκαμψη κατά 25% σε ετήσια βάση, υποστηριζόμενα από τις αυξανόμενες εκταμιεύσεις δανείων Λιανικής και Εταιρικής τραπεζικής, με σημαντική ενίσχυση των προμηθειών από κάρτες και υπηρεσίες διαμεσολάβησης.

– Οι λειτουργικές δαπάνες περιορίστηκαν περαιτέρω, αντανακλώντας τη συνεχιζόμενη περιστολή των δαπανών προσωπικού (-3% σε ετήσια βάση), η οποία απορρόφησε τις αυξανόμενες πληθωριστικές πιέσεις, καθώς και την αύξηση των αποσβέσεων ως αποτέλεσμα των στρατηγικών επενδύσεων της Τράπεζας στον τομέα της πληροφορικής. Ο δείκτης κόστους προς οργανικά έσοδα βελτιώθηκε περαιτέρω κατά 160μ.β. περίπου σε ετήσια βάση και διαμορφώθηκε στο 51,5% το Α’ τρίμηνο 2022.

– Το κόστος πιστωτικού κινδύνου συνεχίζει να αποκλιμακώνεται και διαμορφώθηκε στις 73μ.β. επί του μέσου όρου δανείων μετά από προβλέψεις το Α’ τρίμηνο 2022, μειωμένο κατά 40μ.β. περίπου σε ετήσια βάση.

– Τα κέρδη περιόδου αναλογούντα σε μετόχους της Τράπεζας διαμορφώθηκαν σε €360 εκατ., συμπεριλαμβάνοντας κέρδη από χρηματοοικονομικές πράξεις ύψους €139 εκατ.

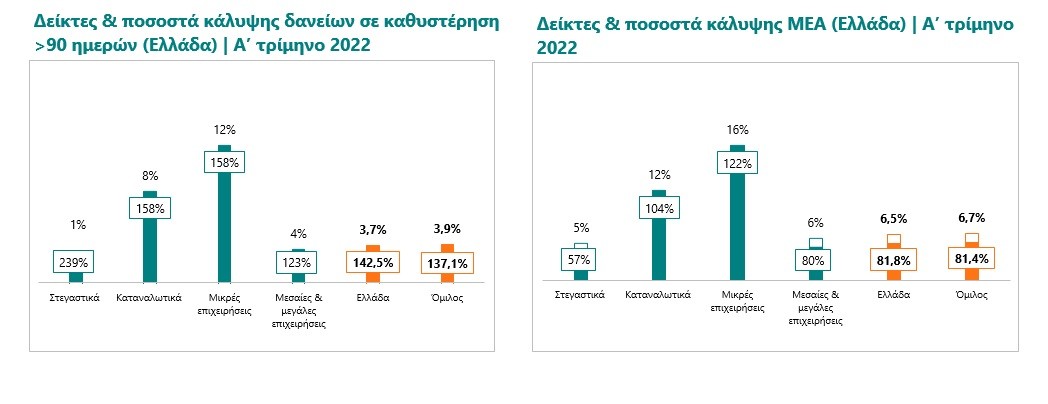

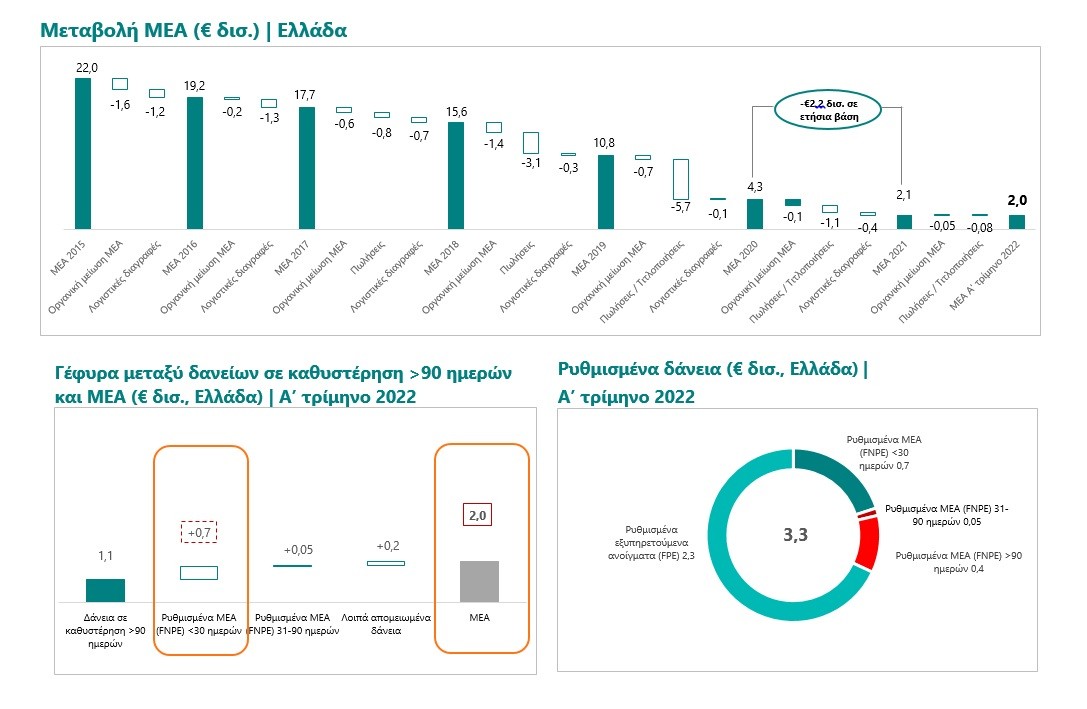

Tα ΜΕΑ στην Ελλάδα μειώθηκαν περαιτέρω σε €2,0 δισ. ή €0,4 δισ. μετά από προβλέψεις. Ο εγχώριος δείκτης ΜΕΑ διαμορφώθηκε σε 6,5%

– Η μείωση των ΜΕΑ διατηρήθηκε (-€127 εκατ. σε τριμηνιαία βάση), με τις οργανικές ροές ΜΕΑ να παραμένουν σε αρνητικά επίπεδα.

– Ο δείκτης ΜΕΑ διαμορφώθηκε σε 6,5% στην Ελλάδα (6,7% σε επίπεδο Ομίλου), σημειώνοντας πτώση της τάξεως των 40μ.β. σε τριμηνιαία βάση και 670μ.β. σε ετήσια βάση.

– Ο δείκτης κάλυψης ΜΕΑ από σωρευμένες προβλέψεις συνεχίζει να αυξάνεται και διαμορφώθηκε σε 81,8% στην Ελλάδα (+430μ.β. περίπου σε τριμηνιαία βάση), παρά τη σταδιακή αποκλιμάκωση του κόστους πιστωτικού κινδύνου.

– Παρά την επικρατούσα αβεβαιότητα και τις πληθωριστικές πιέσεις, η κατάσταση πληρωμών των πελατών που είχαν ενταχθεί σε προγράμματα είτε κρατικής είτε τραπεζικής στήριξης παραμένει ενθαρρυντική, με τις αθετήσεις πληρωμών να κυμαίνονται σε χαμηλά μονοψήφια ποσοστά. Επιπλέον, δεν υπάρχουν ενδείξεις καθυστερήσεων πληρωμών λόγω της εκτίναξης του πληθωρισμού.

Αύξηση εξυπηρετούμενων δανείων στην Ελλάδα κατά €1,5 δισ. σε ετήσια βάση

– Παρά την αβεβαιότητα, οι εκταμιεύσεις δανείων1 ενισχύθηκαν κατά 50% περίπου σε ετήσια βάση, ως αποτέλεσμα της ισχυρής ανάκαμψης των εκταμιεύσεων1 Λιανικής (+41% ετησίως) και Εταιρικής Τραπεζικής (+52% ετησίως), οδηγώντας την αύξηση των εξυπηρετούμενων δανείων στην Ελλάδα κατά €1,5 δισ. σε ετήσια βάση.

– €0,8 δισ. εκταμιεύσεις δανείων κατά το Β’ τρίμηνο 2022 έως τα μέσα Μαΐου.

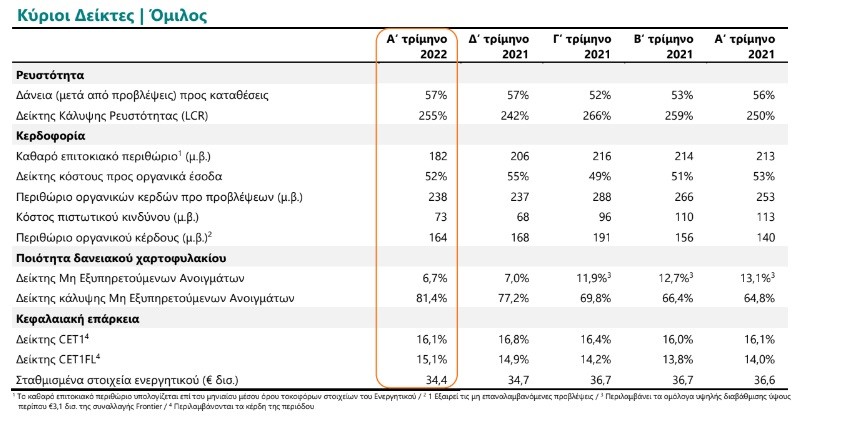

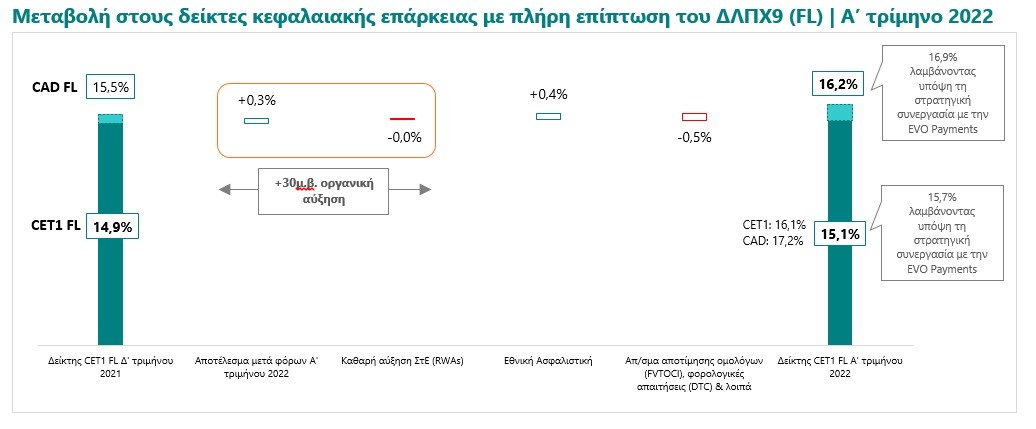

Ο δείκτης CET1 και ο Συνολικός Δείκτης Κεφαλαιακής Επάρκειας, ενσωματώνοντας την πλήρη επίπτωση του ΔΛΠΧ9, ανέρχονται σε 15,1%2 και 16,2%2 αντίστοιχα

– Ο δείκτης CET1 και ο Συνολικός Δείκτης Κεφαλαιακής Επάρκειας μετά την πλήρη επίπτωση του ΔΛΠΧ9, ενισχύθηκαν κατά +20μ.β. και +70μ.β. περίπου σε ετήσια βάση, και διαμορφώθηκαν σε 15,1%2 και 16,2%2 αντίστοιχα, αποτυπώνοντας την οργανική κερδοφορία της Τράπεζας και την ολοκλήρωση της πώλησης της Εθνικής Ασφαλιστικής.

– Η οριστικοποίηση της στρατηγικής συνεργασίας με την EVO Payments, η οποία αναμένεται το Δ’ τρίμηνο 2022, θα ενισχύσει τους δείκτες κεφαλαιακής επάρκειας περαιτέρω κατά 65μ.β. περίπου.

Το επιτυχημένο Πρόγραμμα Μετασχηματισμού δημιουργεί ισχυρή δυναμική για αλλαγή

– Το Πρόγραμμα Μετασχηματισμού συνεχίζει να συνιστά συγκριτικό πλεονέκτημα για την Τράπεζα, ως ο μηχανισμός που δημιουργεί ισχυρή δυναμική για βιώσιμες αλλαγές. Κινούμαστε αποφασιστικά προς ένα πιο ευέλικτο επιχειρηματικό μοντέλο, βασιζόμενοι σε νέες τεχνολογίες, ανάλυση δεδομένων και στρατηγικές συνεργασίες που σκοπό έχουν να βελτιώσουν την εμπειρία του πελάτη.

– Ο ψηφιακός μετασχηματισμός της Τράπεζας εξακολουθεί να σημειώνει εντυπωσιακά αποτελέσματα, με τους εγγεγραμμένους χρήστες των ψηφιακών μας καναλιών να αγγίζουν τα 3,5 εκατ. (+11% σε ετήσια βάση) και τους ενεργούς χρήστες σε 2,5 εκατ. (+16% σε ετήσια βάση). Επιπλέον, μόλις το 3% των συναλλαγών διενεργούνται πλέον στα καταστήματα, γεγονός που ενισχύει την αποτελεσματικότητα του λειτουργικού μας μοντέλου.

– Αναφορικά με την ESG στρατηγική της Τράπεζας, υλοποιούμε πρωτοβουλίες για να ηγηθούμε της αγοράς όσον αφορά τη χρηματοδότηση βιώσιμων έργων στον τομέα της ενέργειας και να στηρίξουμε ουσιαστικά την πράσινη μετάβαση των επιχειρήσεων και των νοικοκυριών. Παράλληλα, συνεχίζουμε να επενδύουμε σε περιβαλλοντικά υπεύθυνες πρακτικές στην ΕΤΕ και σε όλη την Ελλάδα.

Κερδοφορία

Ελλάδα

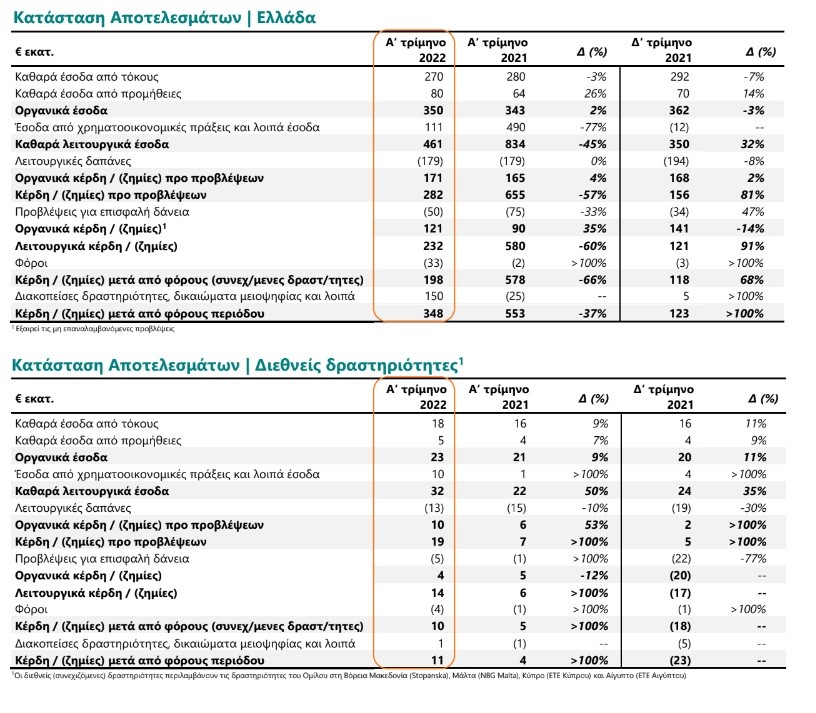

Τα κέρδη μετά από φόρους από συνεχιζόμενες δραστηριότητες διαμορφώθηκαν σε €198 εκατ. το Α΄ τρίμηνο 2022, με τα οργανικά κέρδη να ενισχύονται κατά 35% σε ετήσια βάση, σε €121 εκατ., αποτυπώνοντας τις θετικές τάσεις σε όλους τους βασικούς τομείς κερδοφορίας της Τράπεζας. Η ισχυρή οργανική κερδοφορία αντικατοπτρίζει την εντυπωσιακή αύξηση των καθαρών εσόδων από προμήθειες που αντιστάθμισε την πίεση των καθαρών εσόδων από τόκους λόγω της εξυγίανσης του χαρτοφυλακίου της ΕΤΕ, καθώς και την περιστολή των λειτουργικών εξόδων και την σταδιακή αποκλιμάκωση του κόστους πιστωτικού κινδύνου σε επίπεδα σύμφωνα με το στόχο που έχει θέσει η Τράπεζα. Λαμβάνοντας υπόψη τις διακοπείσες δραστηριότητες, λοιπές προβλέψεις, τα κέρδη μειοψηφίας, καθώς και μη επαναλαμβανόμενα κέρδη / (ζημίες), τα καθαρά κέρδη της περιόδου διαμορφώθηκαν σε €348 εκατ. το Α’ τρίμηνο 2022.

Τα καθαρά έσοδα από τόκους διαμορφώθηκαν σε €270 εκατ., μειωμένα κατά μόλις 3% σε ετήσια βάση, παρά την πώληση του χαρτοφυλακίου Frontier. Η μείωση των καθαρών εσόδων από τόκους ΜΕΑ αντισταθμίστηκε μερικώς από τα υψηλότερα καθαρά έσοδα από ομόλογα, την ανατιμολόγηση των καταθέσεων προθεσμίας (-9μ.β. ετησίως), καθώς και τη συνεχιζόμενη αύξηση των εξυπηρετούμενων δανείων στην Ελλάδα κατά €1,5 δισ. σε ετήσια βάση, η οποία συντέλεσε στην ενίσχυση των καθαρών εσόδων από τόκους εξυπηρετούμενων δανείων κατά 5% σε ετήσια βάση.

Τα καθαρά έσοδα από προμήθειες σημείωσαν ισχυρή ανάκαμψη κατά 26% σε ετήσια βάση, υποστηριζόμενα από τις αυξανόμενες εκταμιεύσεις δανείων Λιανικής και Εταιρικής τραπεζικής, με σημαντική ενίσχυση των προμηθειών από κάρτες και υπηρεσίες διαμεσολάβησης.

Τα κέρδη από χρηματοοικονομικές πράξεις και λοιπά έσοδα διαμορφώθηκαν σε €111 εκατ. το Α’ τρίμηνο 2022, επωφελούμενα από τις θέσεις της Τράπεζας σε παράγωγα προϊόντα και τα κέρδη από την καθαρή αποτίμηση του πιστωτικού κινδύνου (BCVA) λόγω της αναβάθμισης του αξιόχρεου της Ελληνικής Δημοκρατίας συνολικού ύψους €0,1 δισ., τα οποία αντισταθμίστηκαν μερικώς από τις ζημίες αποτίμησης ομολόγων (FVTOCI).

Οι λειτουργικές δαπάνες παρέμειναν αμετάβλητες σε ετήσια βάση, σε €179 εκατ. το Α’ τρίμηνο 2022, αποτυπώνοντας τη συνεχιζόμενη μείωση των δαπανών προσωπικού (-2% σε ετήσια βάση), ως αποτέλεσμα του Προγράμματος Εθελουσίας Εξόδου Προσωπικού του 2021. Η περιστολή των δαπανών προσωπικού απορρόφησε τα αυξημένα γενικά και διοικητικά έξοδα (+2% σε ετήσια βάση), λόγω των εντεινόμενων πληθωριστικών πιέσεων, καθώς και την αύξηση των αποσβέσεων (+2% σε ετήσια βάση), ως αποτέλεσμα των στρατηγικών επενδύσεων της Τράπεζας στον τομέα της πληροφορικής, οι οποίες περιλαμβάνουν τη σταδιακή αντικατάσταση του βασικού λειτουργικού συστήματος πληροφορικής της Τράπεζας (Core Banking System).

Οι προβλέψεις για επισφαλείς απαιτήσεις διαμορφώθηκαν σε €50 εκατ. το Α’ τρίμηνο 2022, ήτοι 70μ.β. επί του μέσου όρου δανείων μετά από προβλέψεις, ενισχύοντας το δείκτη κάλυψης ΜΕΑ από σωρευμένες προβλέψεις κατά περίπου 430μ.β. σε σχέση με το προηγούμενο τρίμηνο.

Διεθνείς δραστηριότητες

Οι διεθνείς (συνεχιζόμενες) δραστηριότητες περιλαμβάνουν τις δραστηριότητες του Ομίλου στη Βόρεια Μακεδονία (Stopanska), Μάλτα (NBG Malta), Κύπρο (ΕΤΕ Κύπρου) και Αίγυπτο (ETE Αιγύπτου)

Στις διεθνείς δραστηριότητες, ο Όμιλος παρουσίασε κέρδη μετά από φόρους από συνεχιζόμενες δραστηριότητες ύψους €10 εκατ. το Α’ τρίμηνο 2022 από €5 εκατ. το Α’ τρίμηνο 2021, αντανακλώντας τη σημαντική βελτίωση των οργανικών εσόδων (+9% ετησίως), τα αυξημένα κέρδη από χρηματοοικονομικές πράξεις (€9 εκατ. έναντι μηδενικών κερδών το Α’ τρίμηνο 2021) και την αποκλιμάκωση των λειτουργικών δαπανών (-10% ετησίως) που αντιστάθμισαν τις αυξημένες προβλέψεις για επισφαλείς απαιτήσεις (€5 εκατ. έναντι €1 εκατ. το Α’ τρίμηνο 2021).

Ποιότητα Δανειακού Χαρτοφυλακίου

Η μείωση των ΜΕΑ διατηρήθηκε κατά το Α’ τρίμηνο 2022, με τα ΜΕΑ στην Ελλάδα να μειώνονται κατά €0,1 δισ. σε σχέση με το προηγούμενο τρίμηνο, σε €2,0 δισ., αντανακλώντας οργανικές και μη ενέργειες. Η διατήρηση της οργανικής μείωσης ΜΕΑ αντανακλά τον περιορισμένο αριθμό αθετήσεων (defaults) και εκ νέου αθετήσεων πληρωμών (redefaults), οι οποίες σημείωσαν πτώση σε σχέση με το προηγούμενο τρίμηνο, καθώς και τις αυξημένες ανακτήσεις δανείων (recoveries). Η αποκατάσταση της τακτικής εξυπηρέτησης δανείων (curings) σε απόλυτα νούμερα διαμορφώθηκε σε χαμηλότερα επίπεδα συγκριτικά με τα προηγούμενα τρίμηνα, ως αποτέλεσμα της μειωμένης περιμέτρου ρυθμισμένων στεγαστικών δανείων μετά την ολοκλήρωση της πώλησης του χαρτοφυλακίου Frontier και της ταξινόμησης του χαρτοφυλακίου Frontier II ως περιουσιακό στοιχείο προοριζόμενο προς πώληση, καθώς και της λήξης των υπολειπόμενων ρυθμίσεων.

Την ίδια στιγμή, παρά την επικρατούσα αβεβαιότητα και τις πληθωριστικές πιέσεις, η κατάσταση πληρωμών των πελατών που είχαν υπαχθεί σε προγράμματα είτε Κρατικής είτε Τραπεζικής στήριξης για την πανδημία, τα οποία έχουν λήξει σταδιακά από τα τέλη του 2020 μέχρι και τα τέλη του 2021, παραμένει ενθαρρυντική, με τον δείκτη ΜΕΑ να κυμαίνεται μεταξύ 1% και 4% αναλόγως του προγράμματος. Επιπλέον, δεν υπάρχουν ενδείξεις για αύξηση των καθυστερήσεων πληρωμών λόγω της πρόσφατης εκτίναξης του πληθωρισμού.

Ο δείκτης ΜΕΑ στην Ελλάδα μειώθηκε κατά περίπου 40μ.β. σε τριμηνιαία βάση, σε 6,5% το Α’ τρίμηνο 2022, με το δείκτη κάλυψης ΜΕΑ από σωρευμένες προβλέψεις να ανέρχεται σε 81,8% από 77,5% το προηγούμενο τρίμηνο.

Στις διεθνείς δραστηριότητες, ο δείκτης ΜΕΑ διαμορφώθηκε σε 9,6% το Α’ τρίμηνο 2022, με τον αντίστοιχο δείκτη κάλυψης από σωρευμένες προβλέψεις να ανέρχεται σε 75,9%.

Κεφαλαιακή Επάρκεια

Με πλήρη επίπτωση του ΔΛΠΧ9, ο δείκτης CET1 FL διαμορφώθηκε σε 15,1% (Περιλαμβάνει το κέρδος της περιόδου), ενισχυμένος κατά 20μ.β. σε σύγκριση με το προηγούμενο τρίμηνο, με το Συνολικό Δείκτη Κεφαλαιακή Επάρκειας (CAD FL) να αυξάνεται κατά 70μ.β. περίπου σε τριμηνιαία βάση, σε 16,2%3, αποτυπώνοντας την οργανική κερδοφορία της Τράπεζας και την ολοκλήρωση της πώλησης της Εθνικής Ασφαλιστικής. Η οριστικοποίηση της στρατηγικής συνεργασίας με την EVO Payments θα ενισχύσει τους δείκτες κεφαλαιακής επάρκειας της Τράπεζας κατά περίπου 65μ.β.

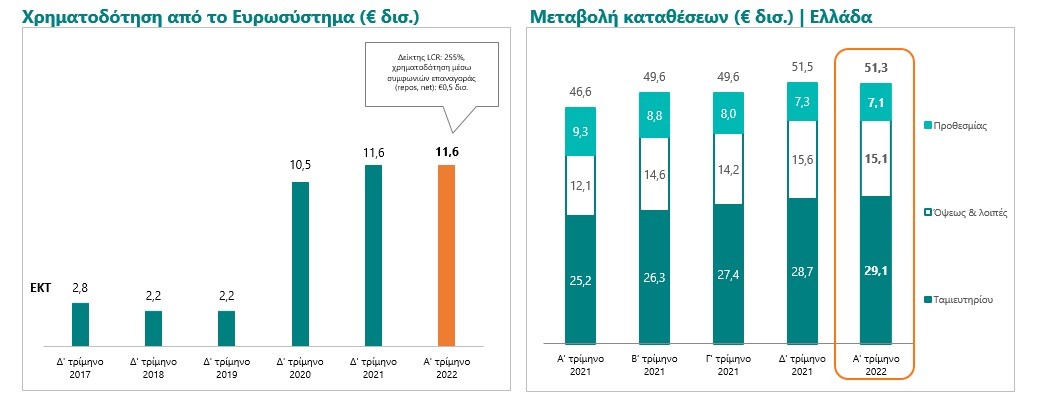

Ρευστότητα

Μετά από ένα ισχυρό Δ΄ τρίμηνο 2021 λόγω ευνοϊκής εποχικότητας, οι καταθέσεις του Ομίλου υποχώρησαν οριακά (-1% σε τριμηνιαία βάση) σε €53,1 δισ. το Α’ τρίμηνο 2022, με τις πιέσεις στο διαθέσιμο εισόδημα να αντισταθμίζονται από τη συσσώρευση μετρητών που παραμένει σε υψηλά επίπεδα. Στην Ελλάδα, οι καταθέσεις διαμορφώθηκαν σε €51,3 δισ. (-0,3 δισ. σε τριμηνιαία βάση), με τις καταθέσεις όψεως και ταμιευτηρίου να αποτελούν πλέον το 86% περίπου των συνολικών καταθέσεων της Τράπεζας (80% το Α’ τρίμηνο 2021). Οι καταθέσεις στις διεθνείς δραστηριότητες επίσης υποχώρησαν κατά €0,2 δισ. σε τριμηνιαία βάση, σε €1,8 δισ.. Σε σχέση με το Α’ τρίμηνο 2021, οι καταθέσεις του Ομίλου ενισχύθηκαν κατά 9% σε ετήσια βάση, αντανακλώντας τις εισροές καταθέσεων ύψους €4,7 δισ. στην Ελλάδα.

Ο δείκτης Δανείων προς Καταθέσεις το Α’ τρίμηνο 2022 διαμορφώθηκε σε 56,2% στην Ελλάδα και σε 57,2% σε επίπεδο Ομίλου, με τους δείκτες Κάλυψης Ρευστότητας (LCR) και Καθαρής Σταθερής Χρηματοδότησης (NSFR) να υπερβαίνουν κατά πολύ το ελάχιστο εποπτικό όριο.

Η χρηματοδότηση από το Ευρωσύστημα παραμένει στα €11,6 δισ. το Α’ τρίμηνο 2022 και αντανακλά τη συμμετοχή της ΕΤΕ στο Πρόγραμμα Συναλλαγών Μακροχρόνιας Αναχρηματοδότησης (TLTRO ΙΙΙ), με το κόστος χρηματοδότησης της Τράπεζας να διατηρείται σε ελαφρώς αρνητικά επίπεδα, επικουρούμενο από τους ευνοϊκούς όρους χρηματοδότησης από την ΕΚΤ και την άφθονη ρευστότητα στην αγορά.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Πέγκυ Κλιάφα: Επιδιώκω ανανοηματοδότηση της πραγματικότητας

- Οι μεγάλοι «παίκτες» της αγοράς στη μάχη των οδικών έργων – Ποιοι διεκδικούν συμβάσεις άνω του 1 δισ. ευρώ

- Jackaroo, Pizza Hut, Taco Bell, Mailo’s: Σκληρή μάχη στο νέο «Ελντοράντο» των Fast Food

- BofA και Morgan Stanley «βλέπουν» Ελλάδα και ελληνικές μετοχές στο επίκεντρο για το 2026