ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Το story της 3E και ο οδοστρωτήρας ΑΚΤΟR, το beef Βακάκη – Citi, η ΑΜΚ του ΑΔΜΗΕ, ποιοι φέρονται να εμπλέκονται στο σκάνδαλο Παναγόπουλου, ο Κίκιζας στο My Story, ένα δικαστικό quiz και η κυρία, το εφοπλιστικό χαστούκι και τα Loro Piana

Οι προσδοκίες για ταχύτερη της αναμενόμενης ανάκαμψη της ελληνικής οικονομίας, κατά το τρέχον έτος, βελτιώνονται διαρκώς, όπως αποτυπώνεται στις αναθεωρήσεις των σχετικών εκτιμήσεων, τόσο της Ελληνικής Κυβέρνησης, όσο και των διεθνών οργανισμών, αναφέρει η Alpha Bank στο εβδομαδιαίο της δελτίο για την οικονομία

Η πρόσφατη έκθεση του Διεθνούς Νομισματικού Ταμείου (World Economic Outlook, October 2021) περιλαμβάνει εκτίμηση για άνοδο του ελληνικού ΑΕΠ κατά 6,5% το 2021, από 3,8% που ήταν η πρόβλεψη του ίδιου οργανισμού τον Απρίλιο.

Η ανοδική τροχιά που ακολουθεί η οικονομική δραστηριότητα αντανακλάται και στη σημαντική πτώση του ποσοστού της ανεργίας η οποία, σύμφωνα με τις εποχικές εκτιμήσεις της ΕΛΣΤΑΤ, διαμορφώθηκε τον Αύγουστο σε 13,9%, έναντι 14% τον προηγούμενο μήνα και 16,9% τον Αύγουστο του 2020. Ωστόσο, οι πληθωριστικές πιέσεις που επικρατούν την τρέχουσα περίοδο σε διεθνές επίπεδο, αν και αναμένεται να έχουν έναν προσωρινό χαρακτήρα, συμβάλλουν στη δημιουργία ενός κλίματος αβεβαιότητας, σχετικά με την επίπτωση που αναμένεται να έχουν στην αγοραστική δύναμη των νοικοκυριών και κατ’ επέκταση στην καταναλωτική δαπάνη.

Η Πρόεδρος της Ευρωπαϊκής Κεντρικής Τράπεζας (Speech by Christine Lagarde, President of the ECB, «Beyond the pandemic: the future of monetary policy», 28.9.2021) εκτιμά ότι οι αιτίες των πληθωριστικών πιέσεων που υφίστανται τους τελευταίους μήνες είναι προσωρινές και συνδέονται με την έντονη πτώση του επιπέδου τιμών κατά το προηγούμενο έτος (επιδράσεις βάσης), τη δυναμική αναθέρμανση των οικονομιών μετά από την άρση των περιοριστικών μέτρων, αλλά και την ανισορροπία που παρατηρείται μεταξύ προσφοράς και ζήτησης σε ορισμένους κλάδους (βλ. Εβδομαδιαίο Δελτίο Οικονομικών Εξελίξεων της 23.9.2021).

Η άνοδος του επιπέδου τιμών, σε βασικά προϊόντα και κυρίως στην ενέργεια που σημειώνεται τους τελευταίους μήνες σε παγκόσμιο επίπεδο, ενδέχεται να επιβαρύνει σημαντικά τους οικογενειακούς προϋπολογισμούς συμπιέζοντας εν τέλει την αγοραστική δύναμη των νοικοκυριών.

Όπως παρατηρείται στο Γράφημα 1, σύμφωνα με τα πρόσφατα στοιχεία του Οκτωβρίου η τιμή του πετρελαίου ανήλθε σε περίπου 84 δολάρια ανά βαρέλι, τιμή πάνω από τέσσερις φορές υψηλότερη από εκείνη που είχε καταγραφεί εν μέσω πανδημίας (περίπου 20 δολ. ανά βαρέλι εντός του Απριλίου του 2020). Θα πρέπει ωστόσο να σημειωθεί ότι η πτώση που κατέγραψε την περυσινή χρονιά η τιμή του πετρελαίου, εξαιτίας των περιορισμών στις μετακινήσεις και της επακόλουθης πτώσης της ζήτησης, ήταν ραγδαία, ενώ τα επίπεδα των τιμών του πετρελαίου κατά την τρέχουσα περίοδο είναι αντίστοιχα του 2018 (περίπου 85 δολ. ανά βαρέλι στις αρχές Οκτωβρίου του 2018).

Ως εκ τούτου η αξιοσημείωτη άνοδος που σημειώθηκε τους τελευταίους μήνες οφείλεται, μεταξύ άλλων και στις επιδράσεις βάσης (base effects). Σε ό,τι αφορά την τιμή του φυσικού αερίου, αυτή μειώθηκε ελαφρώς πιο ήπια, σε σύγκριση με το πετρέλαιο κατά τη διάρκεια του πρώτου lockdown το 2020, αλλά η άνοδος που σημειώθηκε έκτοτε και κυρίως κατά τους τελευταίους δύο μήνες ήταν ιδιαίτερα έντονη.

Μάλιστα εντός του Οκτωβρίου η τιμή του φυσικού αερίου ξεπέρασε τα 6 δολάρια ανά εκατομμύριο βρετανικές θερμικές μονάδες (Metric Million British Thermal Unit, MMBtu), για πρώτη φορά από το 2014. Η άνοδος της τιμής του φυσικού αερίου οφείλεται πρωτίστως στην αυξημένη ζήτηση αλλά και στη σχετικά περιορισμένη προσφορά.

Οι ανωτέρω αυξήσεις αντανακλώνται και στις ετήσιες μεταβολές του Εναρμονισμένου Δείκτη Τιμών Καταναλωτή (ΕνΔΤΚ) για τα εν λόγω προϊόντα (πετρέλαιο, φυσικό αέριο), αλλά και για την ηλεκτρική ενέργεια. Η τιμή της τελευταίας επίσης ακολουθεί ανοδική τροχιά, εξαιτίας της αύξησης των τιμών των δικαιωμάτων εκπομπών ρύπων διοξειδίου του άνθρακα, στην Ευρωπαϊκή Ένωση, της συνεπακόλουθης αύξησης της τιμής του φυσικού αερίου προς το οποίο εστράφη η ζήτηση αλλά και των καιρικών συνθηκών που επικράτησαν το καλοκαίρι που είχαν ως αποτέλεσμα τη μειωμένη παραγωγή ενέργειας από ανανεώσιμες πηγές.

Όπως παρατηρείται στο Γράφημα 2, ο ΕνΔΤΚ στον ηλεκτρισμό, κατά τους καλοκαιρινούς μήνες αυξήθηκε ήπια, κατά 0,7%-0,8% και σημαντικά χαμηλότερα από τους μέσους όρους της Ευρωπαϊκής Ένωσης (ΕΕ-27) και της Ευρωζώνης (περί του 8,6%). Αντίθετα, ο ΕνΔΤΚ στο φυσικό αέριο παρουσιάζει έντονες διακυμάνσεις σε σύγκριση με την ΕΕ-27 και την Ευρωζώνη. Από τον Φεβρουάριο του 2020, έως και τον Σεπτέμβριο πέρυσι οι μειώσεις που κατέγραψε ο εν λόγω δείκτης ξεπέρασαν το 20%, σε ετήσια βάση, ενώ από τον φετινό Μάιο μέχρι και τον Αύγουστο οι αυξήσεις ήταν ιδιαίτερα έντονες. Συγκεκριμένα τον Ιούλιο, σε σύγκριση με τον αντίστοιχο περυσινό μήνα, η άνοδος που καταγράφηκε στον ΕνΔΤΚ-φυσικό αέριο ήταν ίση με 44,3%, ενώ τον Αύγουστο, αντίστοιχα, με 55,8%. Τέλος, ο ΕνΔΤΚ που περιλαμβάνει τα υγρά καύσιμα, δηλαδή το πετρέλαιο σημείωσε μέση ετήσια αύξηση 29% κατά τη χρονική περίοδο Μαΐου-Αυγούστου 2021, έναντι περίπου 24%, αντίστοιχα, στην ΕΕ-27 και στην Ευρωζώνη.

Εν όψει του χειμώνα, είναι κρίσιμο να ληφθούν μέτρα για την προστασία του διαθεσίμου εισοδήματος των νοικοκυριών, λόγω της υψηλής επιβάρυνσης των οικογενειακών προϋπολογισμών. Η Ελληνική Κυβέρνηση έχει ήδη προχωρήσει στην υιοθέτηση μέτρων στήριξης της κοινωνίας κατά των αρνητικών επιπτώσεων της ενεργειακής κρίσης, όπως στην αύξηση του επιδόματος θέρμανσης (από 36% για τα νοικοκυριά χωρίς τέκνα, μέχρι 68% για νοικοκυριά με τρία τέκνα), αλλά και στη διεύρυνση των κριτηρίων επιλεξιμότητας, με σκοπό να καλύψει μεγαλύτερο ποσοστό νοικοκυριών (άνω του ενός εκατομμυρίου, έναντι περίπου 707 χιλ. νοικοκυριά το 2020).

Παράλληλα, όπως είχε ανακοινώσει η κυβέρνηση στη Διεθνή Έκθεση Θεσσαλονίκης θα δοθεί επιδότηση στους λογαριασμούς ηλεκτρικού ρεύματος των νοικοκυριών, ενώ αναμένεται να εφαρμοστεί αντίστοιχη πολιτική και στους λογαριασμούς κατανάλωσης φυσικού αερίου. Το δημοσιονομικό κόστος από τις επιδοτήσεις των λογαριασμών ρεύματος αναμένεται να ανέλθει σε 326 εκατ. ευρώ, ενώ το κόστος του επιδόματος θέρμανσης, αντίστοιχα σε 168 εκατ. ευρώ.

Παράλληλα, στη ΔΕΘ ανακοινώθηκαν πρόσθετες πολιτικές, οι οποίες κυρίως αφορούν στη μείωση της φορολογίας, με σκοπό τη στήριξη των εισοδημάτων, αλλά και των επιχειρήσεων (π.χ. επέκταση της απαλλαγής από την ειδική εισφορά αλληλεγγύης το 2022, μείωση των ασφαλιστικών εισφορών στον ιδιωτικό τομέα, μείωση του φόρου επιχειρήσεων από το 24% στο 22%, επέκταση της εφαρμογής των μειωμένων συντελεστών ΦΠΑ στις μεταφορές, τον καφέ και τα μη αλκοολούχα ποτά, στους κινηματογράφους και το τουριστικό πακέτο έως τον Ιούνιο του 2022, κ.λπ.).

Εκτός από τη στήριξη των εισοδημάτων, προκειμένου οι επιπτώσεις της ενεργειακής κρίσης στην ιδιωτική κατανάλωση να είναι όσο το δυνατόν πιο ήπιες για όσο διάστημα αυτή διαρκέσει, ένας επιπρόσθετος παράγοντας που θα καθορίσει τη δυναμική της ανάκαμψης της ελληνικής οικονομίας είναι η δυνατότητα των επιχειρήσεων να ανταπεξέλθουν. Το αυξημένο κόστος των πρώτων υλών αλλά και του κόστους των μεταφορικών, θα συμπιέσουν τα περιθώρια κέρδους των επιχειρήσεων. Ωστόσο η δυνατότητα μετακύλισης του αυξημένου κόστους στις τιμές των τελικών προϊόντων -που θα προσδιορισθεί, μεταξύ άλλων από την ελαστικότητα της ζήτησης για αυτά- αναμένεται να αντισταθμίσει σε διαφορετικό βαθμό ανά κλάδο και δραστηριότητα, τις επιπτώσεις της ενεργειακής κρίσης, στην πλευρά της παραγωγής.

Τέλος, σύμφωνα με το συντελεστή στάθμισης των προϊόντων ενέργειας στον πληθωρισμό -ο οποίος προκύπτει από την αναλογία των εν λόγω δαπανών των νοικοκυριών κατά το προηγούμενο έτος, στον οικογενειακό προϋπολογισμό- η επίδραση της αύξησης των τιμών ενέργειας στον συνολικό ΕνΔΤΚ στην Ελλάδα, αναμένεται να είναι ηπιότερη σε σύγκριση με την ΕΕ-27. Ο συντελεστής στάθμισης της ενέργειας στη χώρα μας είναι σημαντικά χαμηλότερος από τον μέσο όρο της ΕΕ-27 και ένας από τους χαμηλότερους μεταξύ των ευρωπαϊκών χωρών.

Πόσο προσωρινή μπορεί να είναι η επίδραση στο γενικό επίπεδο τιμών;

Σύμφωνα με τα πρόσφατα στοιχεία της ΕΛΣΤΑΤ, ο εναρμονισμένος δείκτης τιμών καταναλωτή (ΕνΔΤΚ) του Σεπτεμβρίου του 2021, σε σύγκριση με τον αντίστοιχο Δείκτη του Σεπτεμβρίου του 2020, παρουσίασε αύξηση 1,9%, έναντι μείωσης 2,3% που σημειώθηκε κατά την αντίστοιχη σύγκριση του έτους 2020 με το 2019. Ο ΕνΔΤΚ στη Ζώνη του Ευρώ (ΖτΕ) αναμένεται να αυξηθεί περισσότερο, κατά 3,4% τον Σεπτέμβριο του 2021, έναντι μείωσης κατά 0,2% τον Σεπτέμβριο του 2020.

Η αύξηση του ευρωπαϊκού δείκτη είναι η μεγαλύτερη που καταγράφηκε τα τελευταία 13 έτη. Οι τρέχουσες πληθωριστικές πιέσεις στη ΖτΕ και στην Ελλάδα έχουν εντείνει τον δημόσιο διάλογο, τόσο σχετικά με τους παράγοντες που τις προκάλεσαν, όσο και με τη μελλοντική εξέλιξή τους. Το φαινόμενο έρχεται σε αντίθεση με το περιβάλλον πολύ χαμηλού πληθωρισμού που παρατηρήθηκε την προηγούμενη δεκαετία.

Παρά τη σημαντική αβεβαιότητα που επικρατεί, ως προς το πόσο επίμονες θα είναι οι ανοδικές πιέσεις στις τιμές, η ΕΚΤ αναμένει, τη βαθμιαία εξασθένησή τους κατά τη διάρκεια του επόμενου έτους, καθώς όπως προαναφέρθηκε, οφείλονται σε προσωρινούς παράγοντες. Η συρρίκνωση της ζήτησης που προκάλεσε η πανδημία, αρχικώς άσκησε περαιτέρω καθοδική πίεση στον ήδη χαμηλό πληθωρισμό της προηγούμενης δεκαετίας, με αποτέλεσμα ο ΕνΔΤΚ να μειωθεί σημαντικά το 2020. Μεγάλο μέρος αυτής της μείωσης αποδόθηκε στην αισθητή μείωση των τιμών των βασικών αγαθών. Ωστόσο, με την έναρξη της ανάκαμψης, από το δεύτερο τρίμηνο του 2021, ο ΕνΔΤΚ αυξήθηκε ραγδαία στη ΖτΕ, αν και ηπιότερα στην Ελλάδα.

Πού οφείλεται, όμως, η τρέχουσα άνοδος του πληθωρισμού;

Πρώτον, σε μεγάλο βαθμό, στην αύξηση των τιμών της ενέργειας, εξαιτίας της αδυναμίας της παγκόσμιας προσφοράς πετρελαίου και φυσικού αερίου να ανταποκριθεί στην απότομη αύξηση της ζήτησης, μετά την έναρξη της ανάκαμψης. Επιβαρυντικός παράγοντας σε αυτήν την κατάσταση είναι η διατήρηση του περιορισμένου εφοδιασμού της ευρωπαϊκής αγοράς από τη ρωσική Gazprom. Αυτό συμβαίνει, διότι ο προηγούμενος, βαρύς χειμώνας οδήγησε σε μεγάλη αύξηση της εγχώριας ζήτησης φυσικού αερίου στη Ρωσία και ταυτόχρονα σε μείωση των εξαγωγών της, προκαλώντας ενεργειακό έλλειμμα στην Ευρώπη. Επίσης, η ελλιπής συντήρηση των υποδομών παραγωγής φυσικού αερίου (εξαιτίας της πανδημίας), ήταν ένας επιπρόσθετος παράγοντας της αδυναμίας αύξησης της παραγωγής του (“Tackling rising energy prices: a toolbox for action and support”, European Commission, October 2021).

Δεύτερον, στις επιδράσεις βάσης, όπως προαναφέρθηκε, δηλαδή στο γεγονός ότι συγκρίνουμε το φετινό επίπεδο τιμών με το αντίστοιχο, πολύ χαμηλό, ένα χρόνο πριν, εξαιτίας της συρρίκνωσης της ζήτησης που προκάλεσε η πανδημία. Τρίτον, στη διαταραχή που προκλήθηκε στην παγκόσμια εφοδιαστική αλυσίδα, μετά την ανάκαμψη της οικονομικής δραστηριότητας διεθνώς που οδήγησε σε ανισορροπία μεταξύ προσφοράς και ζήτησης. Μετά την άρση των περιοριστικών μέτρων και τη σταδιακή αποκατάσταση της οικονομικής δραστηριότητας, η απότομη άνοδος της ζήτησης οδήγησε σε αύξηση των τιμών των βιομηχανικών αγαθών. Επίσης, η επανεκκίνηση της οικονομίας μετά την άρση του lockdown, άσκησε πληθωριστικές πιέσεις στον τομέα των υπηρεσιών, ιδιαίτερα εκείνων που πριν είχαν επηρεαστεί δυσμενώς από τα μέτρα κοινωνικής αποστασιοποίησης.

Τέλος, η αλλαγή του ενεργειακού μείγματος στην ΕΕ-27 και η πρόθεση για μετάβαση σε ένα παραγωγικό μοντέλο που θα βασίζεται περισσότερο σε ανανεώσιμες και λιγότερο σε παραδοσιακές πηγές ενέργειας (π.χ. λιγνίτης, άνθρακας και πετρέλαιο), οδήγησαν σε αύξηση της τιμής των δικαιωμάτων εκπομπής ρύπων διοξειδίου του άνθρακα που πληρώνουν οι παραγωγοί ενέργειας, με αποτέλεσμα την αύξηση του κόστους παραγωγής, το οποίο εν συνεχεία μετακυλίεται τόσο στη χονδρική όσο και στη λιανική αγορά.

Παγκόσμια οικονομία: Άνιση οικονομική μεγέθυνση και πληθωριστικός κίνδυνος

To Διεθνές Νομισματικό Ταμείο (ΔΝΤ), στην πρόσφατη έκθεση για τις προοπτικές της παγκόσμιας οικονομίας (World Economic Outlook, October 2021), προέβη σε οριακή αναθεώρηση επί τα χείρω του ρυθμού μεταβολής του παγκόσμιου ΑΕΠ για το 2021 στο 5,9% από 6% που προέβλεπε, τον Ιούλιο του 2021, ενώ διατήρησε αμετάβλητη την πρόβλεψη για ρυθμό μεγέθυνσης 4,9%, το 2022.

Η αναθεώρηση για το 2021 είναι συνέπεια (i) των διαταράξεων που παρατηρούνται στις εφοδιαστικές αλυσίδες, εξέλιξη η οποία βραχυπρόθεσμα αναμένεται να επηρεάσει δυσμενώς το ρυθμό οικονομικής μεγέθυνσης των ανεπτυγμένων οικονομιών και (ii) της επιδείνωσης των προοπτικών των χωρών χαμηλού εισοδήματος εξαιτίας της πανδημικής κρίσης. Σημειώνεται ότι οι ανωτέρω δυσμενείς εξελίξεις αντισταθμίζονται μερικώς από τις βελτιούμενες προοπτικές -σε βραχυπρόθεσμο ορίζοντα- αναδυόμενων και αναπτυσσόμενων οικονομιών οι οποίες στηρίζονται στις εξαγωγές εμπορευμάτων.

Ποιοί είναι οι παράγοντες που συντελούν στην άνιση οικονομική μεγέθυνση;

Πρώτον, η πρόσβαση στα εμβόλια. Από την έναρξη των εμβολιαστικών προγραμμάτων, η πρόοδός τους αναγνωρίστηκε ως ο καθοριστικός παράγοντας για την επάνοδο της παγκόσμιας οικονομικής δραστηριότητας στα προ της πανδημικής κρίσης επίπεδα. Ωστόσο, η πρόοδος δεν έχει συντελεστεί με ομοιόμορφο τρόπο μεταξύ των χωρών. Στις ανεπτυγμένες οικονομίες, όπου η πρόσβαση στα εμβόλια είναι καθολική, το 58% του πληθυσμού είναι πλήρως εμβολιασμένο. Αντίθετα, στις αναδυόμενες και αναπτυσσόμενες οικονομίες και στις χώρες χαμηλού εισοδήματος, όπου υφίστανται περιορισμοί στην πρόσβαση σε εμβόλια, τα ποσοστά του εμβολιασμένου πληθυσμού είναι 36% και 5% αντίστοιχα. Τα χαμηλά ποσοστά εμβολιασμού καθιστούν τους πολίτες των κρατών αυτών ευάλωτους στον κορωνοϊό και τις μεταλλάξεις του, ενώ καθυστερούν την επάνοδο της οικονομικής δραστηριότητας στην κανονικότητα. Το ΔΝΤ εκτιμά ότι ενδεχόμενη διατήρηση των αρνητικών επιπτώσεων του κορωνοϊού μεσοπρόθεσμα θα μπορούσε να αφαιρέσει αθροιστικά 5,3 τρισ. δολάρια από το παγκόσμιο ΑΕΠ τα επόμενα πέντε έτη

Δεύτερον, οι υποστηρικτικές πολιτικές. Από το ξέσπασμα της πανδημικής κρίσης, οι εθνικές κυβερνήσεις ανά τον κόσμο εφάρμοσαν επεκτατική δημοσιονομική πολιτική, στην προσπάθεια ενίσχυσης των συστημάτων υγείας τους και στήριξης των νοικοκυριών και των επιχειρήσεων. Χαρακτηριστικά αναφέρεται ότι σύμφωνα με το ΔΝΤ (Fiscal Monitor Report, October 2021), τα δημοσιονομικά μέτρα που ελήφθησαν για την αντιμετώπιση των αρνητικών επιπτώσεων της πανδημικής κρίσης ανέρχονται σε 16,9 τρισ. δολάρια. Σε πολλές ανεπτυγμένες οικονομίες, τα δημοσιονομικά μέτρα χρηματοδοτήθηκαν μέσω έκδοσης νέου χρέους με ιστορικά χαμηλό κόστος, καθώς οι κεντρικές τράπεζες μέσω των χαμηλών επιτοκίων και των προγραμμάτων ποσοτικής χαλάρωσης εξασφάλισαν ευνοϊκές συνθήκες χρηματοδότησης. Ωστόσο, η δημοσιονομική στήριξη δεν είχε την ίδια ένταση παντού.

Μολονότι, σύμφωνα με το ΔΝΤ, το συνολικό χρέος κρατών, μη χρηματοπιστωτικών επιχειρήσεων και νοικοκυριών ανήλθε το 2020 σε 226 τρισ. δολάρια, αυξημένο κατά 27 τρισ. δολάρια σε σύγκριση με το 2019, η αύξηση προήλθε σε ποσοστό 90% από τις προηγμένες οικονομίες και την Κίνα. Η «διαφορετικών ταχυτήτων» δημοσιονομική στήριξη αντανακλάται στα πρωτογενή ελλείμματα, καθώς στις προηγμένες οικονομίες διαμορφώθηκε στο 9,5% του ΑΕΠ το 2020, έναντι 7,5% του ΑΕΠ στις αναδυόμενες και αναπτυσσόμενες. Η οικονομική ανάκαμψη των χωρών αναμένεται να είναι άνιση το 2021, εξαιτίας της διάρκειας των δημοσιονομικών μέτρων και του μείγματος αυτών. Συγκεκριμένα, στις ανεπτυγμένες οικονομίες, πολλές από τις υποστηρικτικές δημοσιονομικές πολιτικές διατηρούνται, ενώ είναι προσανατολισμένες σε δράσεις οι οποίες επιταχύνουν την οικονομική μεγέθυνση.

Αντίθετα, στις αναδυόμενες και αναπτυσσόμενες οικονομίες και στις χώρες χαμηλού εισοδήματος, τα δημοσιονομικά περιθώρια είναι μικρότερα, ενώ τα συγκριτικά χαμηλότερα ποσοστά εμβολιαστικής κάλυψης υποχρεώνουν τις κυβερνήσεις να εστιάσουν σε δράσεις που σχετίζονται με την αντιμετώπιση της υγειονομικής κρίσης. Τούτο αποτυπώνεται στις προβλέψεις του ΔΝΤ για τα πρωτογενή ελλείμματα, καθώς στις ανεπτυγμένες οικονομίες αναμένεται να διαμορφωθούν στο 7,8% του ΑΕΠ το 2021 έναντι 4,7% του ΑΕΠ στις αναδυόμενες και αναπτυσσόμενες οικονομίες. Οι δύο ανωτέρω παράγοντες αναμένεται να επηρεάσουν τον ρυθμό οικονομικής μεγέθυνσης των χωρών. Σύμφωνα με το ΔΝΤ, στις ανεπτυγμένες οικονομίες, η αύξηση του ΑΕΠ προβλέπεται να διαμορφωθεί σε 5,2% το 2021 και σε 4,5% το 2022 (Γράφημα 3), έτος κατά το οποίο το ΑΕΠ αναμένεται να επανέλθει στα προ της πανδημίας επίπεδα.

Στις αναδυόμενες και αναπτυσσόμενες οικονομίες, ο ρυθμός της οικονομικής μεγέθυνσης θα διαμορφωθεί σε 6,4% το 2021 και σε 5,1% το 2022. Ωστόσο, οι υψηλοί ρυθμοί αύξησης του ΑΕΠ οφείλονται κυρίως στην Κίνα και την Ινδία. Αντίθετα, στις χώρες χαμηλού εισοδήματος, το ΑΕΠ προβλέπεται να αυξηθεί μόλις κατά 3% το 2021, ενώ ο ρυθμός αύξησης του ΑΕΠ θα επιταχυνθεί σε 5,3% το 2022, παράλληλα με την πρόοδο των εμβολιαστικών προγραμμάτων. Πληθωρισμός και εφοδιαστικές αλυσίδες Η απότομη άνοδος του πληθωρισμού είναι ένα φαινόμενο που έχει λάβει παγκόσμιες διαστάσεις, λόγω (i) της ραγδαίας αύξησης της ζήτησης για αγαθά και υπηρεσίες που ακολούθησε μετά την άρση των περιοριστικών μέτρων για την αναχαίτηση της πανδημίας (πληθωρισμός ζήτησης) και (ii) της αύξησης του κόστους παραγωγής, ως απόρροια των δυσλειτουργιών που παρατηρούνται στις εφοδιαστικές αλυσίδες, με συνέπεια να δημιουργούνται διαταραχές από την πλευρά της προσφοράς (πληθωρισμός κόστους). Η αναντιστοιχία μεταξύ αυξημένης ζήτησης και περιορισμών στην προσφορά δημιουργούν υπερβάλλουσα ζήτηση για αγαθά και υπηρεσίες, με αποτέλεσμα οι τιμές να παρουσιάζουν αυξητική τάση.

H άνοδος του πληθωρισμού είναι εντονότερη στις ΗΠΑ και σε ορισμένες αναδυόμενες και αναπτυσσόμενες οικονομίες. Η πλειονότητα των υπεύθυνων χάραξης οικονομικής πολιτικής αξιολογεί την άνοδο του πληθωρισμού ως παροδική, η οποία σε σημαντικό ποσοστό οφείλεται στις ασυνήθιστα χαμηλές τιμές του περασμένου έτους. Το ΔΝΤ θεωρεί τον πληθωρισμό ως το μεταβατικό αποτέλεσμα της αναντιστοιχίας μεταξύ ζήτησης και προσφοράς, ενώ εκτιμά ότι θα επανέλθει στα προ της πανδημίας επίπεδα στις προηγμένες και στις αναπτυσσόμενες και αναδυόμενες οικονομίες στα μέσα του 2022. Άλλωστε, από την πλευρά της ζήτησης, τα συνολικά ποσοστά απασχόλησης παραμένουν πολύ χαμηλότερα από τα προ της πανδημίας επίπεδα στις περισσότερες χώρες.

Ωστόσο, οι πληθωριστικές πιέσεις σε ορισμένες αναδυόμενες και αναπτυσσόμενες οικονομίες ενδέχεται να διατηρηθούν, εξαιτίας των συνεχιζόμενων ανοδικών πιέσεων στις τιμές των τροφίμων αλλά και των υποτιμήσεων των εθνικών τους νομισμάτων, συμβάλλοντας στη διεύρυνση του οικονομικού χάσματος με τις ανεπτυγμένες οικονομίες. Εντούτοις, η πιθανότητα να διατηρηθούν οι διαταράξεις στις εφοδιαστικές αλυσίδες για μεγαλύτερο από το αναμενόμενο χρονικό διάστημα δεν πρέπει να υποτιμηθεί. Σε μία τέτοια περίπτωση, ορισμένες επιχειρήσεις θα υποχρεώνονταν να μειώσουν την παραγωγή τους, επιτείνοντας την αναντιστοιχία μεταξύ ζήτησης και προσφοράς, με τελικό αποτέλεσμα την περαιτέρω αύξηση του γενικού επιπέδου των τιμών.

Επιπλέον, οι κεντρικές τράπεζες θα υποχρεώνονταν να αναπροσαρμόσουν τη νομισματική τους πολιτική, αυξάνοντας τα βασικά επιτόκια προκειμένου να ελέγξουν τις πληθωριστικές πιέσεις, γεγονός που μπορεί να επιδράσει ανασταλτικά στην ανάκαμψη της οικονομικής δραστηριότητας. Σημειώνεται ότι κεντρικές τράπεζες ορισμένων αναδυόμενων οικονομιών (Βραζιλία, Χιλή, Μεξικό και Ρωσία) έχουν ήδη μεταβάλει τη νομισματική τους πολιτική σε λιγότερο διευκολυντική. Επιπλέον, στις ΗΠΑ, η αύξηση του πληθωρισμού στο 5,4% σε ετήσια βάση, τον Σεπτέμβριο, επαναφέρει στο προσκήνιο τις συζητήσεις για μείωση του ρυθμού αγοράς ομολόγων από την Ομοσπονδιακή Τράπεζα (Fed), στη συνεδρίαση του Νοεμβρίου, ενώ αυξάνονται οι πιθανότητες να επισπευσθεί η απόφαση για αύξηση του βασικού επιτοκίου.

Ισοτιμίες Σύμφωνα με τα στοιχεία του Χρηματιστηρίου του Σικάγου, οι συνολικές καθαρές τοποθετήσεις (αγορές μείον πωλήσεις), στην ισοτιμία του ευρώ με το δολάριο, διατηρήθηκαν αρνητικές, την εβδομάδα που έληξε στις 12 Οκτωβρίου. Οι θετικές θέσεις (υπέρ του ευρώ, ‟long”) αυξήθηκαν κατά 3.936 συμβόλαια, με αποτέλεσμα οι συνολικές καθαρές θέσεις να διαμορφωθούν στα -18.398 συμβόλαια από -22.334 συμβόλαια, την προηγούμενη εβδομάδα (Γράφημα 4). Σημειώνεται ότι πρόκειται για την πρώτη εβδομαδιαία αύξηση που καταγράφεται από τις 14 Σεπτεμβρίου.

- Ευρώ (EUR/USD)

Η ισοτιμία του ευρώ με το δολάριο, στις 18 Οκτωβρίου, στην Ευρώπη, διαμορφωνόταν περί τα 1,1582 δολάρια, με αποτέλεσμα το ευρώ να σημειώνει, από τις αρχές του έτους, απώλειες έναντι του δολαρίου (5,2%), ενώ διαπραγματευόταν υψηλότερα κατά 12% συγκριτικά με το χαμηλό που είχε καταγράψει, στις 3 Ιανουαρίου 2017 (USD 1,0342). Κέρδη καταγράφει το δολάριο έναντι του ευρώ, καθώς η δημοσιοποίηση κατώτερων από τις εκτιμήσεις στοιχείων για το ΑΕΠ τρίτου τριμήνου της Κίνας και οι ανησυχίες λόγω της έξαρσης των πληθωριστικών πιέσεων παγκοσμίως ενίσχυσαν τη ζήτηση για ασφαλείς επενδυτικές τοποθετήσεις όπως το δολάριο. Συγκεκριμένα, το κινεζικό ΑΕΠ αυξήθηκε κατά 4,9% σε ετήσια βάση το τρίτο τρίμηνο. Πρόκειται για την κατώτερη επίδοση των τελευταίων τεσσάρων τριμήνων, γεγονός που αποδίδεται στις αναταράξεις της κινεζικής αγοράς ακινήτων -στον απόηχο της κρίσης ρευστότητας της Evergrande-, στις δυσλειτουργίες των εφοδιαστικών αλυσίδων και στις αυξανόμενες ελλείψεις ηλεκτρικού ρεύματος, οι οποίες έχουν επιβαρύνει τη βιομηχανική παραγωγή της χώρας. Ιδιαίτερα σημαντική θεωρείται η επόμενη συνεδρίαση της Ομοσπονδιακής Τράπεζας των ΗΠΑ (Fed), στις 3 Νοεμβρίου, καθώς ενδεχομένως να σηματοδοτήσει την απαρχή σύσφιξης της νομισματικής πολιτικής, υπό το βάρος της απότομης ανόδου του πληθωρισμού.

- Ελβετικό Φράγκο (CHF)

Το ευρώ καταγράφει κέρδη έναντι του φράγκου, κινούμενο στην περιοχή των 1,0728 φράγκων (18.10.2021). Ωστόσο, από τις αρχές του έτους, το ευρώ σημειώνει απώλειες έναντι του φράγκου, της τάξης του 0,8%. Βάσει των δημοσιευθέντων νομισματικών στοιχείων της Κεντρικής Τράπεζας της Ελβετίας (SNB), την προηγούμενη εβδομάδα, εκτιμάται ότι δεν υπήρξε παρέμβασή της στην αγορά συναλλάγματος για αποτροπή ενίσχυσης του φράγκου. Το ποσό των μετρητών που οι εμπορικές τράπεζες της Ελβετίας είχαν καταθέσει στην SNB αυξήθηκε στα 714,3 δισ. φράγκα, για την εβδομάδα που έληξε στις 15 Οκτωβρίου, από 714,1 δισ. φράγκα, για την εβδομάδα μέχρι και τις 8 Οκτωβρίου.

- Στερλίνα (GBP)

Η στερλίνα, στις 18 Οκτωβρίου, εμφάνιζε αρνητική εικόνα, καταγράφοντας απώλειες τόσο έναντι του ευρώ (0,8441 GBP/EUR), όσο και έναντι του δολαρίου ΗΠΑ (1,3730 USD/GBP). Σημειώνεται ότι, από τις αρχές του έτους, η στερλίνα καταγράφει κέρδη κατά 5,6% έναντι του ευρώ και κατά 0,4% έναντι του δολαρίου.

Πληθαίνουν οι εκτιμήσεις ότι η Τράπεζα της Αγγλίας (BoE) θα προβεί σε αύξηση του βασικού της επιτοκίου από το ιστορικά χαμηλό επίπεδο του 0,1% στα τέλη του έτους ή στις αρχές του 2022, στον απόηχο της ανόδου του πληθωρισμού στο Ηνωμένο Βασίλειο. Υπενθυμίζεται ότι η BoE, στην τελευταία συνεδρίασή της, ανέμενε αύξηση του πληθωρισμού πάνω από 4% μέχρι το τέλος του έτους, λόγω της ανόδου των τιμών της ενέργειας, ενώ, σύμφωνα με πρόσφατες δηλώσεις αξιωματούχου της, η ένταση και η διάρκεια του πληθωρισμού αποδεικνύεται μεγαλύτερη του αναμενόμενου.

Εξάλλου, σε έρευνα που πραγματοποίησε η Deloitte μεταξύ των οικονομικών διευθυντών των μεγαλύτερων βρετανικών επιχειρήσεων, το 54% αυτών αναμένει ο πληθωρισμός να βρίσκεται πάνω από 2,5% σε δύο χρόνια, υπερβαίνοντας το στόχο της BoE (2%). Επιπλέον, περίπου το 60% αναμένει ότι τα προβλήματα για τις επιχειρήσεις τους από τις διαταραχές στις εφοδιαστικές αλυσίδες θα διατηρηθούν σε ορίζοντα ενός έτους, ενώ ουσιαστική βελτίωση θα υπάρξει σε δύο χρόνια.

Αγορές ομολόγων – Χαρτοφυλάκιο κρατικών ομολόγων Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ)

Η αξία του χαρτοφυλακίου κρατικών ομολόγων της ΕΚΤ (Γράφημα 5) που έχει προέλθει από την εφαρμογή του προγράμματος ποσοτικής χαλάρωσης (QE), για την εβδομάδα μέχρι τις 15 Οκτωβρίου, διαμορφώθηκε στα Ευρώ 2,459 τρισ. Η ΕΚΤ προέβη σε αγορές καλυμμένων ομολόγων, αξίας Ευρώ 159 εκατ., σε αγορές Asset-Βacked Securities, αξίας Ευρώ 34 εκατ. και σε αγορές εταιρικών και ασφαλιστικών ομολογιακών τίτλων, αξίας Ευρώ 1,377 δισ. Επιπρόσθετα, η ΕΚΤ, την περασμένη εβδομάδα, πραγματοποίησε καθαρές αγορές, αξίας Ευρώ 17,6 δισ., στο πλαίσιο του Έκτακτου Προγράμματος Αγοράς Στοιχείων Ενεργητικού, λόγω της πανδημίας (Pandemic Emergency Purchase Programme-PEPP), με τη συνολική αξία του εν λόγω χαρτοφυλακίου να διαμορφώνεται περίπου στα Ευρώ 1,441 τρισ.

Στην ελληνική αγορά ομολόγων, το εύρος της απόδοσης του δεκαετούς κρατικού ομολόγου, λήξης 18 Ιουνίου 2031, με κουπόνι 0,75%, διαμορφωνόταν, στις 18 Οκτωβρίου, μεταξύ 0,89% και 0,96%. Επιπλέον, το δεκαετές ομόλογο της Πορτογαλίας κατέγραφε απόδοση 0,37%, της Ιταλίας 0,90% και της Ισπανίας 0,48% (Γράφημα 6). Η διαφορά απόδοσης μεταξύ του δεκαετούς ομολόγου της Ελλάδας και του δεκαετούς ομολόγου της Γερμανίας (spread) διαμορφωνόταν στις 109 μονάδες βάσης (μ.β.), του δεκαετούς πορτογαλικού ομολόγου στις 52 μ.β., ενώ του δεκαετούς ιταλικού ομολόγου στις 105 μ.β. Παράλληλα, η απόδοση του δεκαετούς ομολόγου της Γερμανίας, ως σημείο αναφοράς του κόστους δανεισμού της Ζώνης του Ευρώ (ΖτΕ), διαμορφωνόταν στο -0,15%, στις 18 Οκτωβρίου, ενώ η απόδοση του δεκαετούς ομολόγου των ΗΠΑ στο 1,60%.

Ανοδικά κινούνται οι αποδόσεις των δεκαετών ομολόγων των κρατών-μελών της ΖτΕ, εν μέσω εκτιμήσεων των συμμετεχόντων στις αγορές για επίσπευση της αύξησης των βασικών επιτοκίων από τις κεντρικές τράπεζες, προκειμένου να συγκρατηθούν οι πληθωριστικές πιέσεις. Οι δημοσιοποιήσεις στοιχείων για τον πληθωρισμό από τα κράτη δείχνουν απότομη άνοδο, με πιο πρόσφατη την αύξηση κατά 4,9% σε ετήσια βάση, του πληθωρισμού στη Νέα Ζηλανδία το τρίτο τρίμηνο. Σημειώνεται ότι η κεντρική τράπεζα της χώρας αύξησε το βασικό της επιτόκιο κατά 25 μονάδες βάσης, στο 0,5% στην τελευταία συνεδρίασή της (6 Οκτωβρίου). Πρόκειται για την πρώτη αύξηση από το 2014, ενώ οι συμμετέχοντες στις αγορές δεν αποκλείουν περαιτέρω αύξηση του βασικού επιτοκίου στις επόμενες συνεδριάσεις.

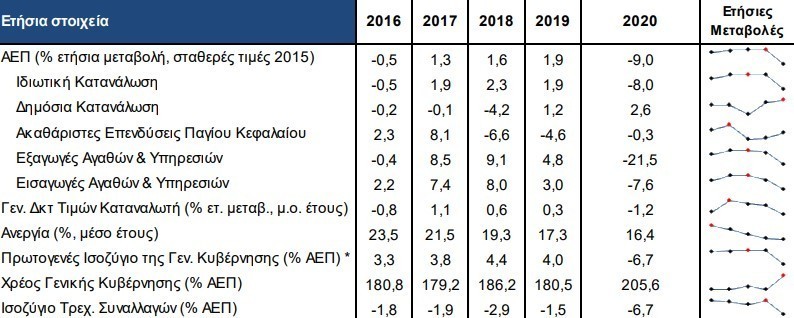

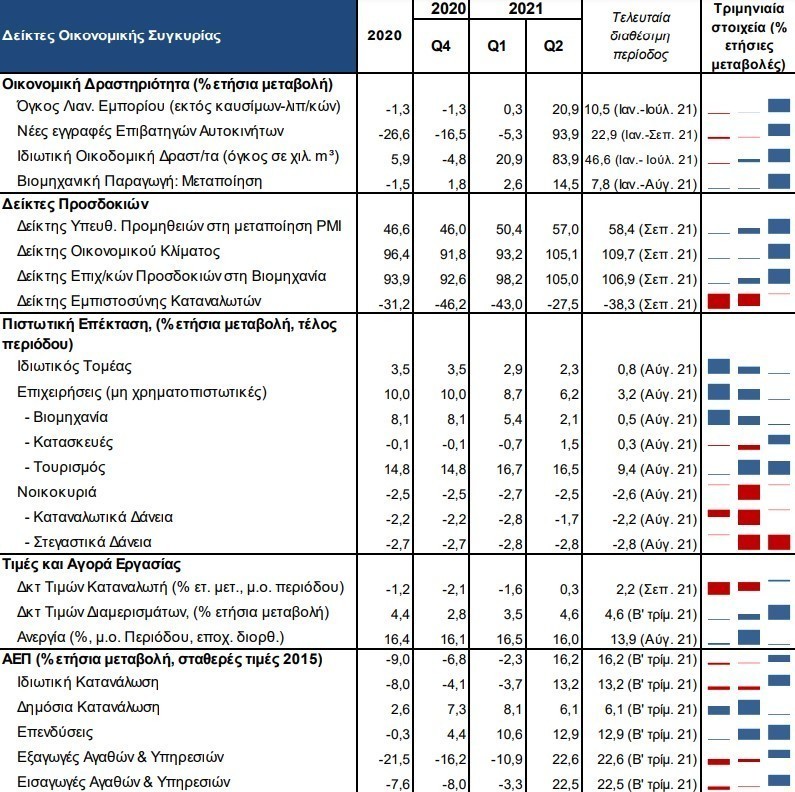

Η Ελληνική Οικονομία σε Αριθμούς

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Κρεμλίνο: Μόσχα και Ουάσινγκτον έτοιμες να διαπραγματευτούν για την New Start

- Χρηματιστήριο: Γιατί κάνουν ράλι ΜΟΗ, ΓΕΚΤΕΡΝΑ και Coca Cola

- Jefferies για Ελλάδα: Το καλύτερο επενδυτικό στοίχημα – Φόβοι ότι η αναβάθμιση θα φέρει πιέσεις

- Απεργία στη Migros: Συλλήψεις, απολύσεις και μποϊκοτάζ στη μεγαλύτερη αλυσίδα σουπερμάρκετ της Tουρκίας

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.