ΣΧΕΤΙΚΑ ΑΡΘΡΑ

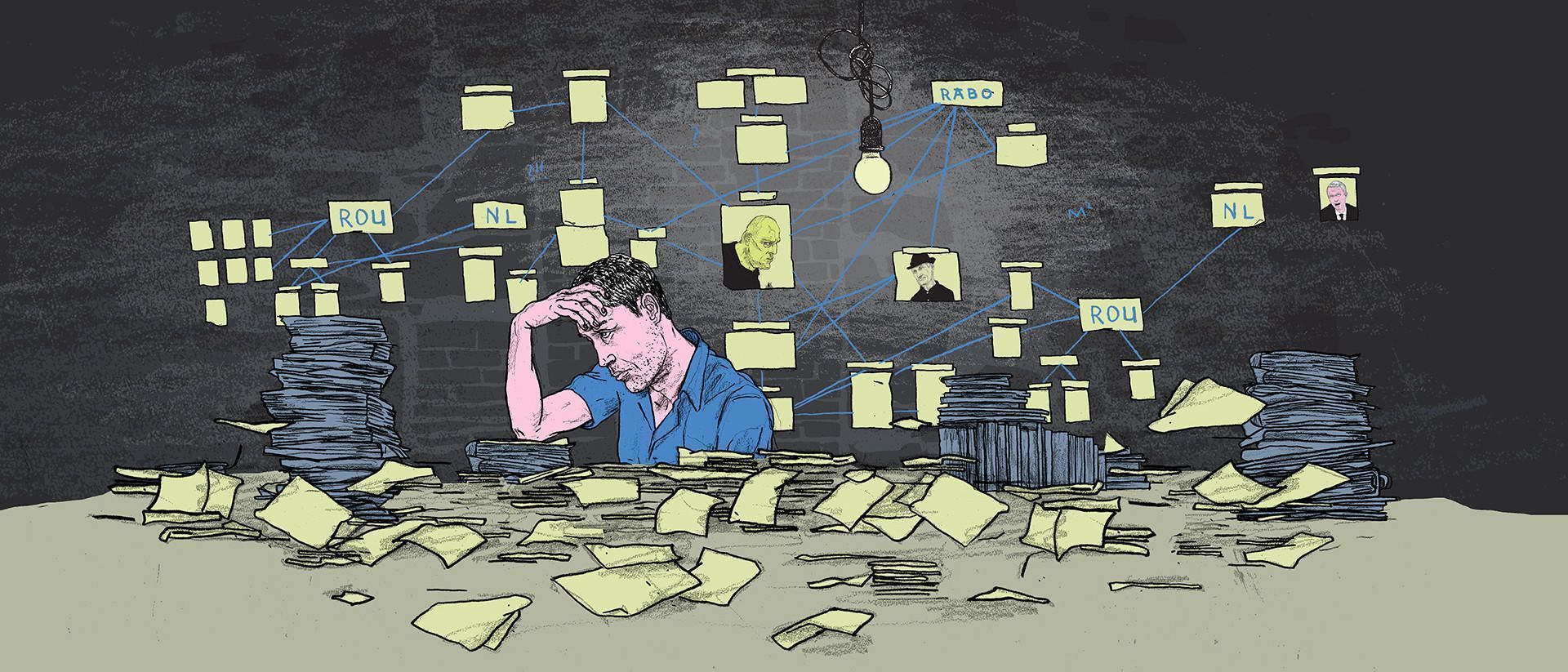

Μετ΄εμποδίων εξελίσσεται ο διαγωνισμός της Τράπεζας Πειραιώς για την πώληση των δύο μεγαλύτερων εταιρειών ιχθυοκαλλιέργειας της Ελλάδας, της Νηρεύς Α.Ε. και της Σελόντα Α.Ε. αφού όπως αναφέρουν πηγές που είναι κοντά στη διαδικασία, οι επενδυτές αντιλαμβάνονται ότι ο κλάδος είναι προβληματικός και ως κυκλική δραστηριότητα βρίσκεται σε πτωτική φάση (μείωση τιμών λόγω έντονου ανταγωνισμού από την Τουρκία).

Πωλούνται ξεχωριστά;

Σύμφωνα με πληροφορίες από τους επενδυτές δεν αποκλείεται να προταθεί από τον σύμβουλο (Lazard) η πώληση της κάθε μιας εταιρείας χωριστά και όχι η λύση της πώλησης πακέτο και των δύο εταιρειών, όπως ήταν ο αρχικός σχεδιασμός και παρά τις σημαντικές συνέργειες τις οποίες οι σύμβουλοι της Τράπεζας έχουν εντοπίσει μεταξύ των δύο εταιρειών.

Ο κύριος λόγος φαίνεται ότι είναι ότι η θέληση των στελεχών που ανέλαβαν την κεφαλαιοποίηση δανείων το 2015 και τη μετέπειτα διαχείριση να επιτύχουν έστω και μια μερική ανάκτηση αυτών από το Νηρέα από μία συνολική αντιμετώπιση και για τις δύο περιπτώσεις.

Όμως και αυτή η λύση έχει προβλήματα αφού κάτι τέτοιο θα απαιτήσει κατά πάσα πιθανότητα σημαντικές παραχωρήσεις ή και διαγραφές χρέους στη Σελοντα.

Η αποτυχημένη κίνηση

Οι πολύ κακές εντυπώσεις προκύπτουν από την εταιρεία Σελόντα, η οποία αιφνιδίασε δυσάρεστα αρχικά με τα αποτελέσματα του πρώτου εξαμήνου 2017 και τις τεράστιες ζημιές 20 εκατ. ευρώ, που παρουσίασε.

Εν συνεχεία, η διοίκηση της Σελόντα προσπάθησε να διασκεδάσει τις κάκιστες εντυπώσεις χωρίς επιτυχία.

Έσπευσε να ανακοινώσει αποτελέσματα εννεαμήνου (Ιανουαρίου-Σεπτεμβρίου 2017) πολύ γρήγορα μέσω δελτίου τύπου, δίχως όμως να συντάξει και να δημοσιοποιήσει αναλυτικές οικονομικές καταστάσεις.

Πρόκειται για μία σπασμωδική κίνηση αναφέρουν κύκλοι ενδιαφερόμενων επενδυτών.

Όπως λένε, η διοίκηση εξέδωσε ένα απλό δελτίο τύπου με τα αποτελέσματα του εννεαμήνου Ιανουαρίου-Σεπτεμβρίου 2017 προκειμένου να μπαλώσει τα πολύ κακά αποτελέσματα του πρώτου εξαμήνου 2017.

Το δελτίο τύπου εξεδόθη στις 24 Οκτωβρίου 2017, δηλαδή ελάχιστες ημέρες μετά το πέρας της περιόδου αναφοράς (τέλη Σεπτεμβρίου). Η βιασύνη δείχνει και την προσπάθεια της διοίκησης να εξομαλύνει την κακή εικόνα.

Γκρίζες γραμμές

Όμως, η διατήρηση ζημιών (-8,9 εκατ. ευρώ) και στο 9μηνο σε επίπεδο κερδών προ φόρων, τόκων και αποσβέσεων (Ebitda) χωρίς μάλιστα να συνοδεύεται από πλήρη ανάλυση των εσόδων (οι πωλήσεις αυξήθηκαν 5,2% στα 134,1 εκατ. ευρώ), του κόστους και συνολικά των αποτελεσμάτων μέχρι το επίπεδο των καθαρών κερδών, δεν φωτίζει την γκρίζα εικόνα της Σελόντα.

Στο δελτίο τύπου της εταιρείας, υπάρχει αναφορά στο ότι κατά το τρίτο τρίμηνο του 2017 η βιομάζα των ιχθύων αναπτύχθηκε ταχύτερα έναντι της αντίστοιχης περιόδου 2016 και η αρνητική απόκλιση του εξαμήνου έχει μειωθεί σημαντικά και ότι στο τέλος του χρόνου το απόθεμα βιομάζας θα κυμανθεί στα περυσινά επίπεδα. Υπάρχει και η διαβεβαίωση ότι η εξέλιξη αυτή βελτιώνει σημαντικά τους κύριους παραγωγικούς και οικονομικούς δείκτες, δίχως όμως να παρατίθενται οι δείκτες.

Επίσης αναφέρεται είναι ότι ο καθαρός τραπεζικός δανεισμός (δηλαδή τα δάνεια μείον χρηματικά διαθέσιμα) έχει ανέλθει στα 155,8 εκατ. ευρώ έναντι 161,6 εκατ. ευρώ την 31/12/2016, που συνεχίζει να αποτελεί ένα τεράστιο βάρος.

Αρνητική αποτίμηση

Η αναφορά στη βιομάζα γίνεται διότι στο εξάμηνο οι μεγάλες ζημιές προέκυψαν από την τεράστια αρνητική αποτίμηση της βιομάζας σε επίπεδα που δεν δικαιολογούνται ειδικά εάν γίνει η αντίστοιχη σύγκριση με την άλλη εταιρεία την Νηρεύς.

Εκτιμήσεις δε στελεχών του κλάδου αναφέρουν ότι η Σελόντα χρειάζεται άμεσα κεφάλαια ύψους τουλάχιστον 20 εκατ. ευρώ για να αντιμετωπίσει τα πιεστικά τρέχοντα προβλήματα ταμειακής ρευστότητας που αντιμετωπίζει.

Να σημειωθεί, ότι η Νηρεύς δημοσιοποίησε και αυτή ασυνήθιστα εσπευσμένα εντός λιγότερο από 3 εβδομάδων από τη λήξη της περιόδου τα αποτελέσματα εννεαμήνου, συνοδεύοντάς τα όμως από αναλυτικές οικονομικές καταστάσεις.

Οι πωλήσεις ανήλθαν σε 159,1 εκατ. ευρώ σημειώνοντας αύξηση κατά 6,8%. Το λειτουργικό EBITDA του εννεαμήνου του 2017 (προ της επίδρασης της αποτίμησης των βιολογικών στοιχείων σε εύλογη αξία) ανήλθε σε 19 εκατ. ευρώ από 15,6 εκατ. ευρώ το εννεάμηνο του 2016 σημειώνοντας αύξηση 21,7 %. Τα προ φόρων κέρδη ανήλθαν σε 9,9 εκατ. ευρώ έναντι ζημιών (€ 3,9) εκ. το εννεάμηνο του 2016.

Προσωρινή μεταβολή

Ένα μήνα πριν, η Νηρεύς είχε ανακοινώσει για το εξάμηνο 2017 λειτουργικό EBITDA 2,8 εκατ. ευρώ μειωμένο -31% σε σχέση με τα υψηλά επίπεδα του 2016 που είχε 4,1 εκατ. ευρώ. Η βελτίωση του τρίτου τριμήνου εξηγείται μόνο μερικώς από στελέχη της αγοράς στην εκμετάλλευση από την Νηρεύς της έλλειψης βιομάζας μεγαλύτερων ψαριών κυρίως από τα προβλήματα παραγωγής βιομάζας στη Σελόντα.

Όπως είναι γνωστό σύμφωνα με στελέχη του κλάδου είναι εύκολο για εταιρείες ιχθυοκαλλιέργειας να μεταβάλλουν προσωρινά την εικόνα των αποτελεσμάτων τους όχι μόνο μεταβάλλοντας τις μεθοδολογίες αποτίμησης της βιομάζας τους, κάτι το οποίο έχουν κάνει επανειλημμένα, αλλά ακόμα και μεταβάλλοντας απλά το μείγμα μεγεθών τα οποία πωλούν.

Όμως και στις δύο περιπτώσεις αυτό συνεπάγεται συνήθως αντίστροφες επιπτώσεις στις επόμενες χρήσεις.

Η Amerra δεν έχει ρευστότητα

Έτσι, σύμφωνα με πληροφορίες κάποιοι προωθούν την πώληση της Νηρεύς στην Amerra, που αποτελεί υποψήφιο επενδυτή και η οποία έχει εξαγοράσει μια άλλη ελληνική εταιρεία ιχθυοκαλλιεργειών την Ανδρομέδα.

Η Amerra προσπαθεί να βρει χρήματα από άλλους επενδυτές αλλά ήδη αντιμετωπίζει υψηλό δανεισμό και πτωτική κερδοφορία στην Ανδρομέδα την οποία πούλησε κοντά στην κορυφή του κύκλου η Global Finance του Άγγελου Πλακόπητα.

Σε ότι αφορά τη Σελόντα, στελέχη της έχουν καλές σχέσεις με τον ενδιαφερόμενο υποψήφιο επενδυτή, το fund HIG, ενώ τραπεζικό στέλεχος προωθεί τη Σελόντα στην κοινοπραξία Diorasis/Μπιτσάκος.

To Diorasis είναι επενδυτικό σχήμα και αναζητεί κεφάλαια στο Λονδίνο για να μπορέσει να υποστηρίξει την διαδικασία.

Τέλος, να πούμε ότι η όλη υπόθεση της πώλησης χαρακτηρίζεται από μυστικοπάθεια και ελάχιστη διαφάνεια.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΙΟΒΕ: Μικρή υποχώρηση του δείκτη οικονομικού κλίματος – Εξασθένιση της καταναλωτικής εμπιστοσύνης

- Πιερρακάκης: Στρατηγικής σημασίας για τη θέση της χώρας η συνεργασία με την ΕΤΕπ

- ΕΥΔΑΠ: Απαντά στις δηλώσεις Δούκα για τις αυξήσεις στα τιμολόγια – «Η προστασία του νερού απαιτεί ευθύνη από όλους»

- CEO Outlook Survey: Εννιά στους 10 CEOs περιμένουν αύξηση σε έσοδα και κέρδη

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.