ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Την σχέση της επιστροφής των ελληνικών τραπεζών στην κανονικότητα με την αξία των μετοχών τους εξετάζει η JP Morgan σε νέα έκθεσή της, τονίζοντας τους παράγοντες που μπορούν να στηρίξουν τις επιδόσεις τους στο μεσοπρόθεσμο διάστημα.

Όπως σημειώνει, οι μεσοπρόθεσμες προοπτικές για τις ελληνικές τράπεζες έχουν βελτιωθεί σημαντικά και, τώρα που η “κανονικότητα” είναι εφικτή, η επικέντρωση της αγοράς έχει μετακινηθεί προς τους βιώσιμους δείκτες απόδοσης ιδίων κεφαλαίων ROTE.

Η αμερικανική τράπεζα είναι μεσοπρόθεσμα θετική για τις ελληνικές τράπεζες και τοποθετεί ως κορυφαία επιλογή τον τίτλο της Eurobank.

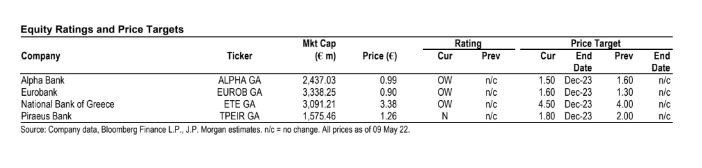

Οι συστάσεις της JP Morgan είναι «υπεραπόδοση» για τις Eurobank, Alpha Bank, ETE και ουδέτερη για την Τράπεζα Πειραιώς.

Οι τιμές στόχοι με ορίζοντα το τέλος του 2023 είναι 1,50 ευρώ για την Alpha Bank από 1,60 ευρώ πριν, 1,60 ευρώ για τη Eurobank από 1,30 ευρώ πριν και 4,50 ευρώ για την ΕΤΕ από 4,00 ευρώ προγενέστερα.

Για την Τράπεζα Πειραιώς η τιμή στόχος περικόπτεται στα 1,850 ευρώ από 2 ευρώ πριν.

Τα περιθώρια ανόδου σε σχέση με τις τρέχουσες τιμές είναι άνω του 50% για την Alpha Bank, σχεδόν 80% για τη Eurobank και 33% για την Εθνική Τράπεζα. Για τη μετοχή της Πειραιώς, η προσδοκώμενη άνοδος είναι άνω του 40%.

Οι μοχλοί που αφορούν συγκεκριμένες τράπεζες μπορούν να στηρίξουν τη σχετική απόδοση

Οι μοχλοί περιλαμβάνουν τις διεθνείς δραστηριότητες της Eurobank που παράγουν το ένα τρίτο των των κερδών, ιδίως με το νούμερο τέσσερα franchise στη Βουλγαρία (σημειώνεται ότι η RBI βρίσκεται στη διαδικασία πώλησης του νούμερο έξι franchise της στην KBC έναντι 1,64x P/TBV), επενδυτικά περιουσιακά στοιχεία ακίνητης περιουσίας ύψους 1,4 δισ. ευρώ με ετήσια απόδοση πάνω από 7%.

Για την Εθνική Τράπεζα, η πλεονάζουσα κεφαλαιακή θέση της NBG ανέρχεται σήμερα σε 750 εκατ. ευρώ (25% της κεφαλαιοποίησης της αγοράς), με δυνατότητα αύξησης έως και 2 δισ. ευρώ μέσω έκδοσης εργαλείων AT1/T2.

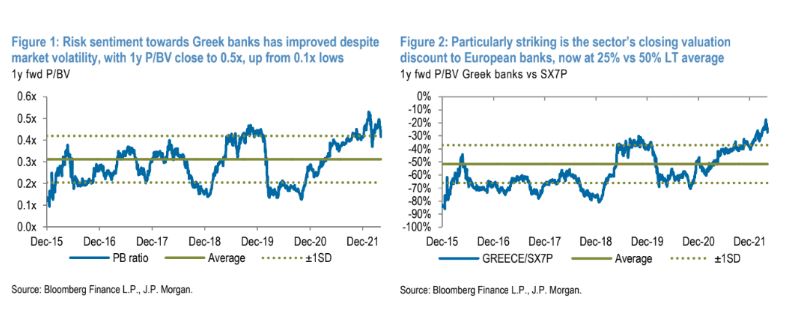

Η Eurobank παραμένει κορυφαία επιλογή για την JPM, η ETE και η Alpha είναι επίσης με συστάσεις overweight και η Πειραιώς με ουδέτερη. Οι ελληνικές τράπεζες είναι σχετικοί outperformers παρά τις ευμετάβλητες επιδόσεις, σταθερές φέτος έναντι του δείκτη των τραπεζών SX7P -14% και CEEMEA Banks -2%, τώρα διαπραγματεύονται στο 2023 με 0,43 φορές σε όρους P/TBV για μέσο όρο 8,1%. ROTE (8,6% adj.). Το αναμενόμενο από την αγορά κόστος ιδίων κεφαλαίων (CοE) για τον κλάδο έχει περιοριστεί στα επίπεδα των ομοειδών της Ευρωζώνης, γεγονός που υποδηλώνει ότι από εδώ και πέρα είναι η δυνατότητα βελτίωσης του ROTE και η αυξανόμενη εμπιστοσύνη της αγοράς σε αυτό.

Η ανησυχία είναι ότι από εδώ και πέρα ο κλάδος μπορεί να εξελιχθεί σε μια μέση τραπεζική ιστορία με «κάποια ανάπτυξη και κάποια επιστροφή κεφαλαίου», περιορίζοντας τις μετοχές κάτω από αυτό που θα έδειχναν οι δίκαιοι πολλαπλασιαστές αποτίμησης.

Αυτό είναι ιδιαίτερα σημαντικό για την Eurobank (η οποία ήταν η πρώτη που ανέφερε μονοψήφιο δείκτη NPE και προηγείται στην ανάκαμψη ROTE, με τη διοίκηση να στοχεύει ήδη σε 10% ROTE για φέτος), αλλά θα γίνεται όλο και πιο σχετικό με τις υπόλοιπες τράπεζες.

Η ανάπτυξη και η επιτοκιακή μόχλευση αυξάνουν τις προσδοκίες

Η ανάπτυξη και η επιτοκιακή μόχλευση μπορούν να ωθήσουν τους δείκτες ROTEs πάνω από τις προσδοκίες και σε διψήφια νούμερα.

Με τους δείκτες των μην εξυπηρετούμενων δανείων NPE να είναι τώρα σε μονοψήφια ή κοντά σε μονοψήφια νούμερα, και υποστηριζόμενοι από τις σχετικές επενδύσεις του Ευρωπαϊκού Ταμείου Ανάκαμψης (RRF), η JPM προβλέπει ότι ο ακαθάριστος νέος δανεισμός των ελληνικών τραπεζών θα φθάσει το 15% του ΑΕΠ μέχρι το 2024 από 8% το 2019, που μεταφράζεται σε 6% μέση ετήσια αύξηση (CAGR) στα εξυπηρετούμενα δάνεια το 2021-2024.

Ενώ οι παγκόσμιες προοπτικές είναι αβέβαιες, οι εταιρικές/επιχειρησιακές και το RRF μαζί με τις προοπτικές ανάπτυξης του καταναλωτικού τομέα καθιστούν την Ελλάδα πιο απρόσβλητη σε περιφερειακό πλαίσιο.

Διαβάστε επίσης

Χάρης Κορώνης – Χρήστος Κολημενάκης: Τα μυστικά της επένδυσης της JP Morgan στη Viva Wallet και τα νέα σχέδια

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Επιτροπή Ανταγωνισμού: Στις 18 Φεβρουαρίου θα εξεταστεί η καταγγελία κατά της Skroutz

- Fed: Η επιστροφή Γουόρς φέρνει ξανά στο προσκήνιο τον «φουσκωμένο» ισολογισμό των 6,6 τρισ δολαρίων

- LAMDA Development: Η αστική ανάπλαση συναντά το σχολείο στο Ελληνικό

- Σε έξαρση η γρίπη: Αυξημένες εισαγωγές σε ΜΕΘ – Νοσηλεύτηκαν δύο παιδιά στο «Αγλαΐα Κυριακού»

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.