ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Τρεις τουλάχιστον υποψήφιοι επενδυτές φέρονται σύμφωνα με πληροφορίες να έχουν υποβάλει μη δεσμευτική προσφορά για την εξαγορά του 80% της Εθνικής Ασφαλιστικής.

Πρόκειται για τρία επενδυτικά funds: τα Lone Star, CVC Capital και I3CP, ενώ ερωτηματικό παραμένει η συμμετοχή της κινεζικής Fosun, όπως και του Centerbridge.

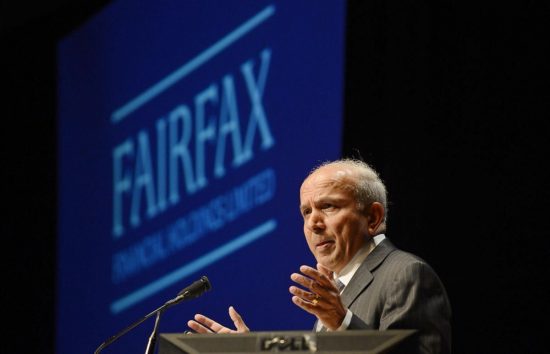

Σύμφωνα με πληροφορίες –και όπως έχει γράψει το mononews.gr- εκτός έχει μείνει η Fairfax.

Συγκεκριμένα χθες το mononews έγραφε ότι το ερώτημα που πλανάται έχει να κάνει με τη συμμετοχή του κινεζικού ομίλου της Fosun, που έχει μέχρι σήμερα δις χάσει το πλεονέκτημα που διαθέτει ως ένας από τους μεγαλύτερους ασφαλιστικούς ομίλους παγκοσμίως.

Η πρώτη φορά που οι προσδοκίες του κινεζικού δράκου διαψεύστηκαν ήταν τον Ιούνιο του 2017 , όταν έχασε τη μάχη από την Exin, το private equity fund που είχε δημιουργηθεί από τους Τζον Κάλαμος, Τζον Κουδούνης και Ματ Φέρφιλντ, και το οποίο είχε εμφανιστεί ως λευκός ιππότης προσφέροντας τίμημα μαμούθ 718 εκατ. ευρώ για το 75% της εταιρείας. Η επαναληπτική διαδικασία που ακολούθησε το 2018 αποδείχθηκε μοιραία καθώς η Fosum, στην οποία η διοίκηση της τράπεζας είχε ρίξει τις ελπίδες της για την πώληση της εταιρείας, υπαναχώρησε την τελευταία στιγμή και δεν προσήλθε στο διαγωνισμό, αφήνοντας τότε, ως μοναδικό διεκδικητή της επίσης κινεζική Gongbao, η οποία ποτέ δεν έπεισε τη διοίκηση της ΕΤΕ για τα σχέδιά της.

Έκτοτε, ενάμιση χρόνο περίπου μετά, τα δεδομένα έχουν αλλάξει, καθώς το σκάνδαλο της Folie Follie και η κατάρρευση της Thomas Cook, έχουν αφήσει βαθύ αποτύπωμα στη δραστηριότητα της Fosun στην ευρωπαϊκή αγορά και η διάθεση του κινεζικού ομίλου για την περαιτέρω διείσδυσή το, θα δοκιμαστεί για άλλη μια φορά σήμερα από το κατά πόσο θα προσέλθει στη σχετική διαγωνιστική διαδικασία, που δεν είναι και η καθοριστική αφού πρόκειται για μη δεσμευτικές προσφορές.

Εν αναμονή των εξελίξεων τα φώτα της δημοσιότητας πέφτουν – εκτός από τη Fosun – στο CVC Partners που μέσω της Hellenic Healthcare Group έχει ισχυρή παρουσία στην αγορά των ιδιωτικών νοσοκομείων στην χώρα, καθώς και τα private equity fundς I3CP, Centerbridge και Lone Star που έχουν εκδηλώσει ενδιαφέρον στην αρχική φάση της διαγωνιστικής διαδικασίας.

Η διοίκηση της ΕΤΕ εμφανίζεται πάντως αισιόδοξη για την έκβαση της διαδικασίας που θα κριθεί περί τα τέλη Ιανουαρίου ή αρχές Φεβρουαρίου με την υποβολή των δεσμευτικών προσφορών. Σε περιβάλλον χαμηλών επιτοκίων που πλήττει την ασφαλιστική δραστηριότητα, η διοίκηση του ομίλου έχει μετριάσει τις απαιτήσεις για το τίμημα, προσδοκώντας ωστόσο έσοδα της τάξης των 500 εκατ. ευρώ από την πώληση του 80% της Εθνικής Ασφαλιστικής και αναμένοντας να ενισχύσει την κεφαλαιακή επάρκεια του ομίλου πάνω από τις 100 μονάδες βάσης.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Λουτράκι: Συνελήφθη 17χρονος για τον θάνατο συνομηλίκου του

- Αεροδρόμιο «Ελευθέριος Βενιζέλος»: Νεκρή 67χρονη γυναίκα με αναπηρία κατά την αποβίβαση

- Γερμανία: Ικανοποίηση για την απόφαση προσωρινής εφαρμογής της συμφωνίας ΕΕ-Mercosur

- Το Ιράν φέρεται να πραγματοποιεί δραστηριότητες σε βομβαρδισμένες πυρηνικές εγκαταστάσεις

Μοιραστείτε την άποψή σας

ΣχόλιαΓια να σχολιάσετε χρησιμοποιήστε ένα ψευδώνυμο. Παρακαλούμε σχολιάζετε με σεβασμό. Χρησιμοποιείτε κατανοητή γλώσσα και αποφύγετε διατυπώσεις που θα μπορούσαν να παρερμηνευτούν ή να θεωρηθούν προσβλητικές. Με την ανάρτηση σχολίου, συμφωνείτε να τηρείτε τους Όρους του ιστότοπου contact Δημιουργήστε το account σας εδώ, για να κάνετε like, dislike ή report ακατάλληλα/προσβλητικά σχόλια.